昨晚,刘强东身价暴增160亿,宿迁“神秘老乡”大赚130亿

9月11日晚间,上交所科创板披露已受理京东数科上市申请,预计募资金额200亿元,由国泰君安和五矿证券担任保荐机构。

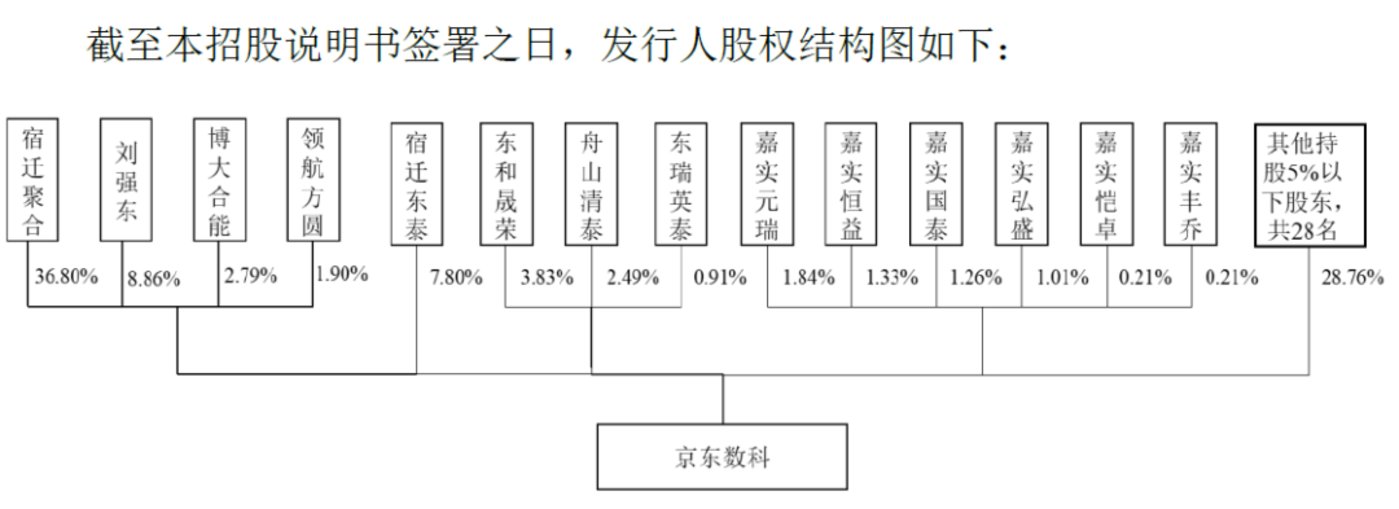

根据招股书,京东数科IPO股本约占发行后总股本10%(无绿鞋),意味着上市后京东数科的市值将达到2000亿元,跻身中国互联网公司前十。目前刘强东持有京东数科8.86%的股权,如果按照上述估值顺利上市,刘强东个人身价将增加160亿元。

刘强东103次出场,宿迁233次刷屏,京东数科没有二号人物

实际上,这点股权远不能反映刘强东对京东数科的控制力。通过一系列股权安排,刘强东实际拥有75%的投票权。而招股书中出现103次的刘强东和233次的刘强东老家宿迁,也向外界彰显着即使从京东集团分拆出去,刘强东依然对这家公司有着绝对的掌控力。

在京东,刘强东以15%的股权控制着这个千亿集团77%的投票权,这个传统也被他带到了京东数科。

招股书显示,刘强东持有京东数科8.86%的股份,但通过同股不同权的AB股权架构设计,刘强东有着京东数科74.77%的投票权,此外京东集团通过内资企业宿迁聚合间接持有京东数科36.8%的股份,对应18.69%的投票权。

京东数科实际的最高管理者是总经理兼董事陈生强,他目前持有京东数科4.23%的股权,上市后的价值超过70亿元。在招股书中,陈生强一共出现31次,与刘强东相比存在感小了不少。

除了这两位自然人股东,其余的都是机构投资者。而这些机构投资者又可以分成两类:京东系的持股平台,以及财务投资者。

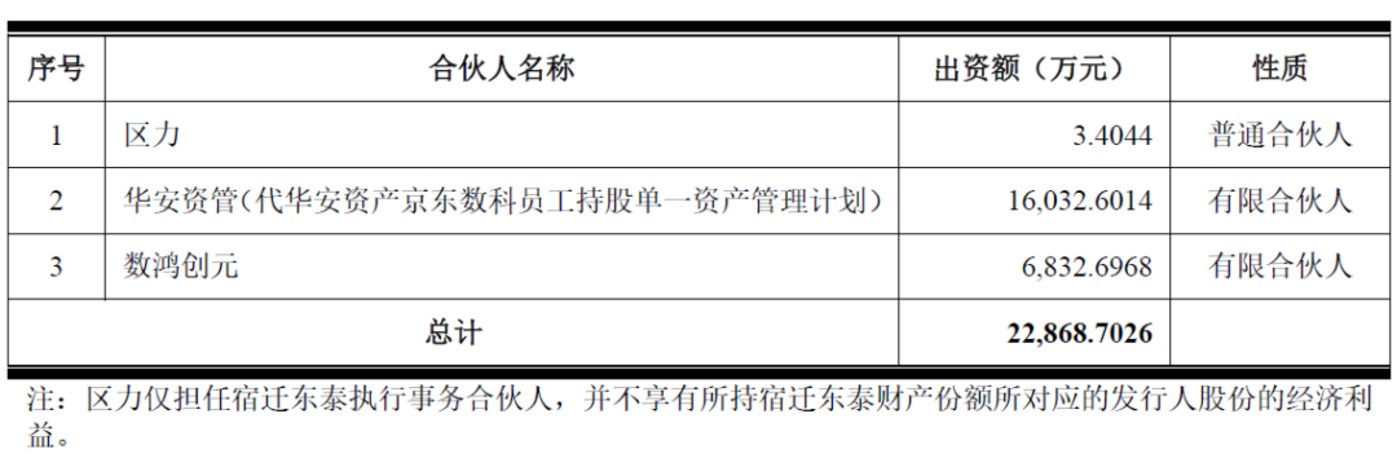

宿迁东泰和名进创元分别是京东数科员工和京东集团员工的持股平台,其中宿迁东泰持有京东数科7.8%的股权,对应上市后的市值约为140亿元。

在这140亿里,70%(华安资管)是京东数科发放给员工的股权激励,约合100亿元。还有30%(数鸿创元)是留给未来员工的股权激励,市场价值大约40亿元。

属于京东集团员工持股平台的明进创元,持有京东数科2.4%股权,上市后的市场价值约为43亿元,在这里面约50%(21亿元)的股票授予给刘强东,10%(4亿元)授予给京东的员工、顾问和其他合伙人,剩下的40%(18亿元)被用于未来激励京东员工。

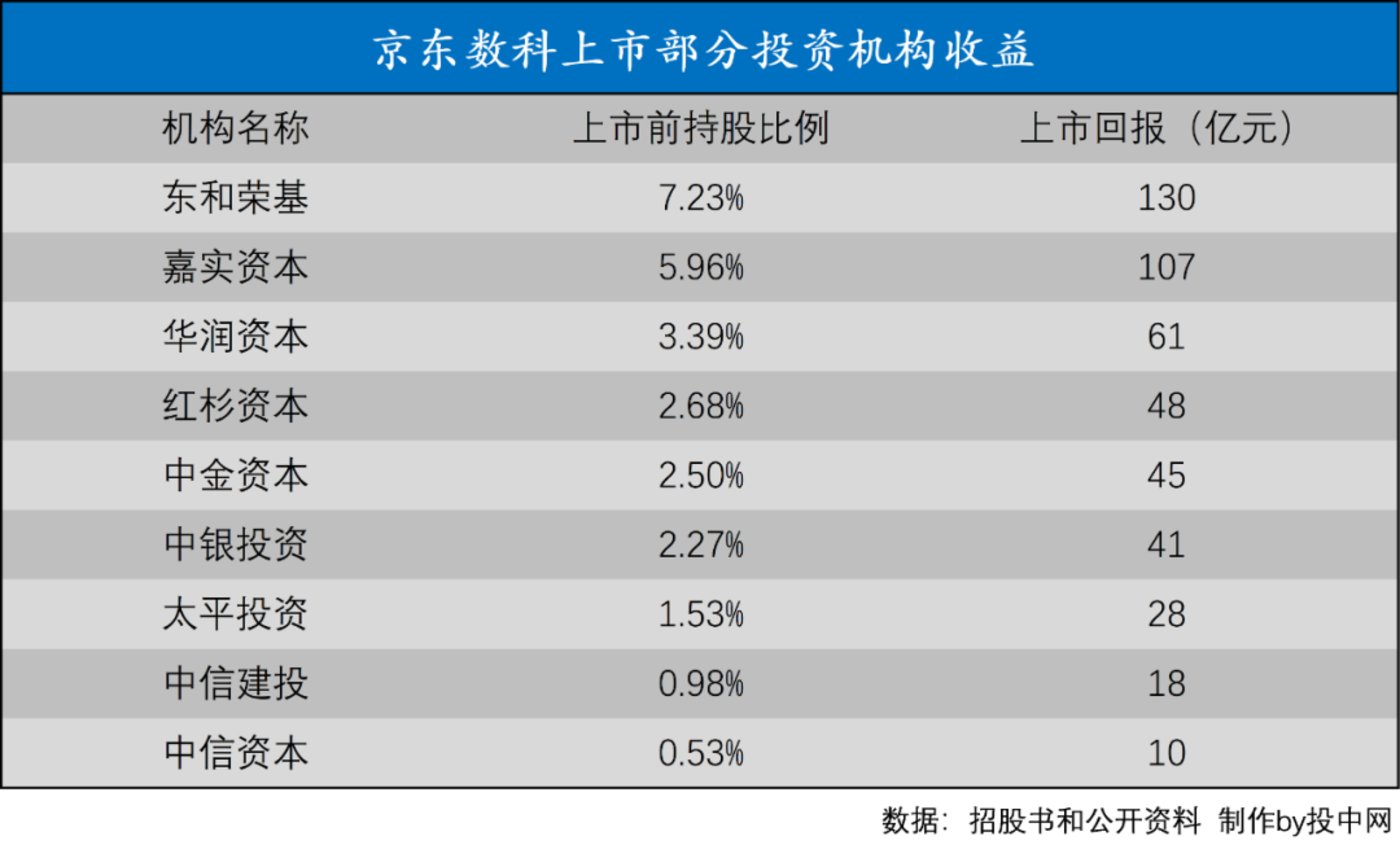

京东数科如果能以2000亿元的市值上市,机构投资者的回报也颇为可观。

又一轮机构投资者的退出盛宴:宿迁系是主角

京东数科历史上曾两次向外部融资。2017年3月,京东数科完成总额达到66.5亿元的A轮融资,领投方是红杉资本、嘉实投资和中国太平,此外经纬、万得、中信资本等机构跟投,投后估值约为475亿元。

2018年6月,京东数科完成总额106亿元B轮融资,投资方为中金资本、中银投资、中信建投和中信资本,投后估值为1300亿元。

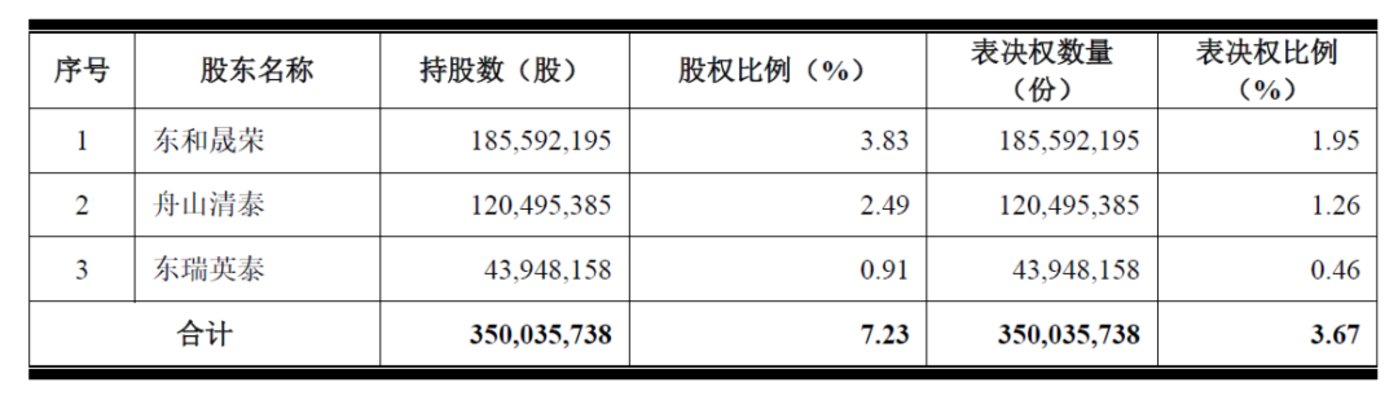

如上图所示,按照上市后2000亿元市值计算,多家机构将获得丰厚回报。其中回报最高的是刘强东老乡宿迁市的东和荣基基金,上市前其管理的三只基金一共持有京东数科7.23%的股权,上市后这些投资的价值将达到130亿元,此外A轮参与京东数科投资的红杉资本和嘉实投资,也将分别获得48亿元和107亿元回报。

值得一提的是,京东数科头号机构股东——东和荣基十分神秘。这家立足于宿迁市的投资机构,创始人施世林与刘强东关系复杂。根据天眼查,施世林2015年时任丰瑞投资副总裁,并从2018年以来一直担任京东数科董事,直到2020年6月上市前夕才突然卸任。此外,丰瑞投资董事长沈勇和施世林,还是刘强东夫妇的私人投资机构东辰投资的股东。

蚂蚁、腾讯在前,京东数科如何撑起2000亿市值?

京东数科成立不过7年,有着蚂蚁集团和腾讯金融这两座大山,京东数科想撑起2000亿元的市值并不容易。

京东数科的前身是北京尚博广益投资管理有限公司,2012年由京东控制的北京360度出资成立,并于一年后开始独立运营。此后两度更名为京东尚博和金东金融,并于2018年6月正式更名为京东数科。

2017-2019年,京东数科保持高增速,营收分别是91亿元、136亿元和182亿元。但今年上半年,受疫情影响京东数科收入增速有所放缓,2020年1月-6月营业收入为103亿元。

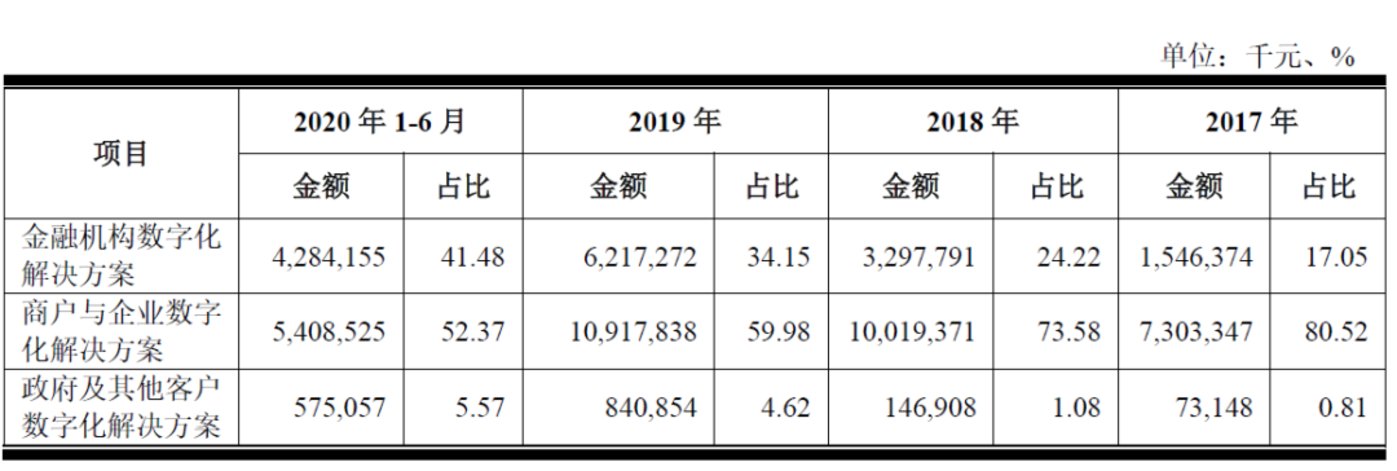

具体来看,京东数科的主营业务可以分为三大块:金融机构数字化解决方案、商户与企业数字化解决方案、政府及其他客户数字化解决方案。

其中金融机构数字化解决方案近年来比重不断提升,2020年上半年已经超过40%,年复合增长率超过100%。其中最值得关注的金融助贷,根据招股书,截至2020年6月末,京东数科累计为金融机构撮合7000亿规模个人和小微企业存款,以及1.7万亿贷款。其中,京东金条今年上半年的活跃用户数是1424万,促成的消费贷款规模是2612亿元。

商户与企业数字化解决方案一直是京东数科的收入大头,近年来虽然比重有所下降,但2020上半年收入占比依然超过50%。其中包括为商家提供的信用消费解决方案——京东白条,今年上半年白条的活跃用户数为5544万,过去几年的复合增长率超过50%。

此外还有为商家提供的供应链金融服务解决方案,根据招股书,截至2020年6月末,京东数科累计为12万家企业提供超过6500亿元的产业链金融服务;累计为1.4万多家企业提供超过3300亿元的票据贴现和流转交易服务;累计主导发行了超过140 支应收款项资产证券化产品,总规模超过1600亿元。

政府及其他客户解决方案目前占比较小,但增长较快,营业收入从2017年的7300万元,2019年时已经达到8.4亿元,服务内容包括营销平台、智慧城市和市域现代化治理解决方案等。

与同样选择近期上市的蚂蚁集团相比,京东数科的估值是前者(约1.5万亿元)的1/7,上半年营收(103亿元)约为蚂蚁(725亿元)的1/7,乍看之下还算合理,但京东数科最大的问题在于盈利能力。

财报显示,2017年、2018年、2019年和2020年上半年,京东数科的归母净分别是-38亿元、1.3亿元、7.9亿元和-6.8亿元。如果去除股权激励计划的影响,京东数科实现的利润分别是6.8亿元、3.9亿元、11.5亿元和3.8亿元,整体来说波动较大。

二者对比可以发现,今年上半年蚂蚁利润达到216亿元,京东数科除掉股权激励影响后的净利润为3.8亿元,双方差距将近60倍。如果以P/E(市盈率)计算,二者的市值差距远超7倍。

蚂蚁集团脱胎于阿里巴巴,京东数科起于京东,如今在资本市场相遇,二者的另一个区别在于,蚂蚁选择去阿里、去马云,而京东数科高度绑定京东、绑定刘强东。

从京东集团独立后,京东通过宿迁聚合间接持有京东数科36.80%的股份,但二者之间的联系远不止于此。

根据招股书,2017年-2020年上半年的各个年度里,京东数科通过向京东提供服务获得的收入分别是27亿元、40亿元、53亿元及31亿元,每年都要占到总收入的30%左右。除此之外,京东数科部分收入来源于与京东集团旗下京东零售平台上的第三方商户、消费者之间的交易,一定程度上依托于京东零售的应用场景。

实际上,由于与京东集团存在协议,京东数科甚至不具备向产业上游发展的可能性。根据招股书的风险提示,京东数科称根据与京东集团签署的业务范围划分协议,京东数科不得直接或间接从事电商业务及其合理拓展。

而一个业务层面与京东高度绑定,从获客到场景都高度依赖京东平台的京东数科,能否当得起中国互联网前十强?一场上市狂欢后,刘强东的挑战才刚刚开始。