恒大2.4万亿负债,打了多少国内评级机构和媒体的脸?

近期,许家印与二儿子共度“中秋劫”的新闻成为全球关注的焦点。

恒大2.4万亿负债,落到了每个债权人和投资者的头上。

恒大崩盘之前,难道没有丝毫预警吗?其实不然。

美国浑水机构香橼及其创始人早在2012年发表了一份针对恒大的沽空报告,该报告指责恒大无力偿还债务和存在会计方面的欺诈行为。

彼时,这份报告引起了业内的广泛关注,并对恒大的声誉造成了一定的负面影响,但香港证监会随后裁定香橼对恒大的指控属虚假误导性,并禁止香橼创始人进入香港资本市场5年。

值得注意的是,在香橼针对恒大发出红色警报的同时,国内地产行业龙头万科多次对外喊话:地产白银时代到来,企业应该对扩大规模保持慎重。

此后,万科保守经营,恒大则凭借棚改机遇等起飞。

然而2015年5月7日,国际评级机构标普把恒大的长期企业信用评级由“BB-”下调至“B+“,展望为负面,

无异于向这家正在崛起的地产商泼来冷水,国内舆论瞬间炸锅,有声音指责标普造谣,甚至大骂美帝诋毁我们的资本市场。

为了反击,各大媒体、国内评级机构纷纷站台恒大。

国内三大评级机构,中诚信国际、大公国际、联合评级发布恒大地产信用评级报告,无一例外,全都给予了恒大最高信用等级AAA,评级展望为稳定。

这是什么概念?AAA评级表明受评主体还债能力极强,基本不受经济环境影响;

意味着在国内三家机构眼里,恒大具备较强成本及风险监控管理能力,多元融资渠道提升财务弹性,随着布局广泛均衡,抗风险能力以及适应能力较强。

往常来讲,能拿到AAA的企业少之又少,几乎全是央企巨头,比如中石油、国家电网、招商局、中信集团等。在人民网于2015年6月16日发表的文章中,一位资深评级人士表示:“(央企巨头能拿到AAA)一般也都只有一家评级机构认可给予,此次恒大可谓创造了中国企业信用评级的个案。”

在人民网这篇评论中,还有一些“精彩语录”,包括:

“此次三大机构的同时评级,震惊了整个资本市场……优秀的中国龙头企业……虽普遍获得国内机构的认可,却在国外评级中遭遇冷场,甚至沦落到C类评级——这种国内外的巨大差异,由来已久且具有深层次原因。”

“即便如此,恒大依旧像以上国内大型企业一样被国外机构评级冷落的境地,标普却在今年5月给予恒大较低的B+评级,暗示恒大还本付息及遵守契约具风险。

实际上,恒大不但从未违约,去年12月还动用自有资金一次性提前偿还了13.5亿美元的巨额债务,秀了一把财务强劲的肌肉。”

“同一家企业,在国内机构与国外机构的评级结果中南辕北辙究竟是什么原因?资深分析人士称,境外机构对中国企业评级偏低,客观上有不了解企业和评级标准僵化等因素。而另一方面,主观上也有夸大中国经济和中国企业潜在风险的西方惯性思维,不排除成为海外做空机构帮凶的可能。”

长江日报当时也刊文《中国评级机构如何与“山姆大叔”斗法?恒大被国内三大评级机构评为AAA》,表示恒大评级引发的话语权争夺,

表明一个健康的多层次资本市场正在形成,中国资本市场正越来越成熟,看待企业的眼光更为客观。

2016年4月,标普再次下调恒大长期企业信用评级至“B-”,展望为负面,理由为,恒大地产2015年财务状况的恶化程度比预期的更为严重,而且预期未来12个月内不会出现明显改善。

标普评级下调反映了恒大地产的财务杠杆显著变差

:2014年,恒大地产总债务水平为2120亿元,而到了2015年,总债务升至3700亿元,其中,短期债务大幅升至1590亿元,同比增加了790亿元。

国内外机构各持己见,许家印却不做声响,因为他正忙着亲自拜访国内多家金融机构。就在标普下调恒大评级的那段时间,许家印与时任恒大二把手的夏海钧一行,在北京、上海和深圳三地频繁奔波,与之会晤的机构和企业包括工商银行、中信集团、招商局、上海银行、浦发银行等。

许家印等人的目的不言而喻——有了评级机构的背书,恒大就等同于获得了一张在资本市场四处借款的通行证。

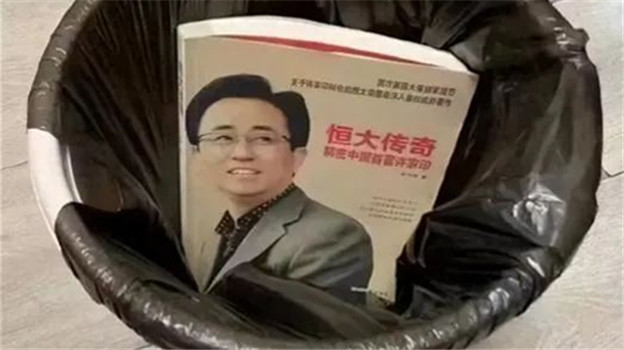

到2017年,恒大凭借全年销售金额3731亿元力压万科,成为此后蝉联多年的中国地产一哥。“

皮带哥”许家印,也以2900亿元的身家成为中国首富。只是,恒大高速扩张的背后走的是高周转、高杠杆模式。仅2015年-2017年两年,恒大的债务规模就从6149亿,跃升到了1.52万亿。

直到2021年,恒大系统性资金危机逐步暴露,此前为恒大站台的中诚信国际这才将恒大地产主体及相关债项评级撤出信用评级观察名单,展望调整为负面,

但恒大地产的主体信用等级依然在中诚信国际眼里是3A级!

许家印擅长与人打交道,他对金钱和人性的关系,理解深入、运用精妙。不过,恒大事件中绝非许家印一个“恶人”,

从国内评级机构、金融机构到各家媒体,每一方都有人在崩盘之前蒙眼狂欢。