1998年,娃哈哈在经过两年的准备后,终于拿出了一款与众不同的碳酸饮料“非常可乐”,并定位为“中国人自己的可乐”。此后几年,非常可乐主攻中国农村地区,成了不少80后、90后心中的童年记忆。

不过这款碳酸饮料的优势并未延续,在自身战略定位偏差以及可口可乐和百事可乐的猛攻之下,非常可乐节节败退。市场上不再有非常可乐,虽然它并未停止生产。

非常可乐以外,不少国产可乐都向这两大巨头发起过冲击,但收效甚微,碳酸饮料的市场牢牢把握在可口可乐和百事可乐手中。

一直到最近,经过互联网改造的消费品牌终于找到了新的切入口,用雕爷的话来说,就是“每一种消费品,看来都值得重新做一遍了”。

饮料行业的搅局者是元气森林。

这个新品牌正在以极强的力度进行营销,邀请话题人物张雨绮成为品牌代言人,在抖音以及朋友圈投放大量品牌广告,赞助热门综艺节目,大规模生产小红书笔记,造势风头正劲。

这是新消费品牌的一种普遍典型打法,细分定位切入,产品质量靠谱,利用大规模、高频次的广告轰炸,在较短的时间内形成品牌记忆,获取消费者的信任感。

元气森林在一级市场估值达到了20亿美金,和几乎在同一时间崛起的新消费品牌完美日记估值相当。

和完美日记不同的是,元气森林需要抢占线下。

它正在挤占连锁便利店、商超的货柜。以北京711以及便利蜂为例,元气森林的系列零糖碳酸饮料,正在瓜分可口可乐、百事可乐以外的冰柜空间。如果你选择在傍晚进入711购物,可能会发现,元气森林系列饮料已经售空。

2018年开始,媒体对元气森林这家初创消费品公司的关注度开始逐步攀高。只不过和完全依赖电商渠道出货的新品牌不同,这家公司一半的命都放在了线下。

适应新旧渠道的规则

老刘是国内一家知名饮料品牌的经销商,常年负责山东区域几个城市的饮料铺设。工作这些年,他见过不少的新品牌,大部分出现快,消失也快,很少有能长久留在货架上的。

元气森林是少见的,在他这里留下印象的品牌。

“产品来了以后,不能靠我自己现有的网络去推广,应该是他们自己要搭建一个(网络),让他们自己的业务人员,出来跑市场,去店里面跟客户做沟通,去讲解这个东西应该要怎么来做,怎么样去做这个市场。”

老刘把这套流程,称作是对经销商的“售后服务”。

很多新品牌一上来就承诺利润或者分成,但具体的工作却根本不管,这样的品牌并不一定是优质的合作对象,稍有不慎就是个坑。

这些细致的“售后”工作,只属于老品牌,新品牌往往无暇兼顾,也没有足够的资金实力支持工作的开展。老刘对元气森林的好感度来源于此,这家公司有自己的业务员,产品铺设比其他新品牌顺畅。

在一线城市,元气森林的首要目标是年轻用户更青睐的连锁便利店们。

以北京为例,元气森林的产品最先占领的就是711和便利蜂,最新的乳茶系列,也是优先出现在711的冰柜里。

新一代便利店高度契合年轻用户的消费习惯和需求,711的统计数据显示,20 岁至 40 岁消费者在便利店消费人群中的占比已经达到 88%,与元气森林这类新消费品牌的用户群高度重合。

除了用户群,便利店还是新消费品牌的一个重要宣传阵地。

711在北京更有优势,共计开出接近300家店,在上海有超过100家店;全家在上海有压倒性优势,开出了超过2000家店,罗森也在1000家店以上。

饮料作为即时性饮品,必须为消费者创造便利的购买条件,便利店最能满足这一需求。

北京某711店内货架

一旦进入连锁便利店的柜台,新品牌将获得绝佳的线下推广阵地,这也是它们在大城市的生存方法。

不过,越是有优势的便利店,对品牌的抽成越高。

一部分新品牌,根本不会考虑以一线城市为切入点进行产品推广,因为这注定是一个“不挣钱”的买卖。

相对成熟且有一定资金实力的品牌,还会看中便利店的附加能力,比如数字化管理的选品流程。

一来,便利店本身很重视数据,数据会指导日常管理工作。

有便利蜂的员工透露,通常情况下,便利蜂会依照品牌的销量情况来决定产品的具体摆放位置。这有点像抖音会根据点赞评论量,决定向多少用户推荐某个短视频。

销量越好的品牌,在这种决策流程下,能迅速获得优势地位。

二来,这个数据也会帮助到品牌方对产品进行即时监控。

虽然“便利店并不会主动将数字共享到品牌方”,但品牌方可以通过第三方数据机构来进行数据检测。比如元气森林不仅和数据服务商码上赢有合作,在BI建设上,也与观远数据和衡石数据有签约合作。

码上赢负责提供线下数据,观远和衡石负责让数据的使用变得更便捷,帮助业务人员完成数据分析。这是元气森林互联网化的一面,通过数据来提高公司决策的精准度。

走向下沉市场

但是,要把公司规模扩大,仅靠一二线城市的铺设远远不够。

薄利多销的饮料行业只能向更大的市场要利润,非常可乐原本想用“农村包围城市”的策略反攻,结果却输给了百事和可口可乐的“城市包围农村”。

“城市包围农村“似乎更符合普通用户类产品扩张的逻辑,一个例子是,抖音自上而下,从城市下沉农村,比快手从农村反攻城市要来得更容易,流行元素也更容易被接受。

消费品牌大多数时候也能满足这个逻辑,不管是品牌树立的传播形象,还是产品本身,从城市下来的品牌,往往可以相对快速被农村用户接纳。

王利东是个资深销售,在一家顶级外资饮料企业工作了将近20年的时间。他熟悉黑龙江北部区域的市场情况,过去的一年,他越来越不能忽视的商品就是元气森林。

监控竞对的数据是他工作的方法之一,他告诉互联网斗兽场,元气森林在黑龙江大部分地区能铺到7成的市场。

他很清楚,一家公司没有一定的资金实力,完全做不到这个程度。

东北似乎是元气森林的大本营,最近元气森林上市了一款荔枝味碳酸饮料,专供东北,这可以理解为一款产品走向大众以前的测试。

健身、减肥的饮食需求,确实是一个大赛道,不少创业者看中了其中的机会。但是真要做一款全民性的产品,只有这些功能性的元素是不够的。

老刘对元气森林的主要评价就是“口感好”,“口感”超越了“配方”“价格”,成为决定一款产品能不能卖出量的主要因素。

他分析说,“这个(元气森林)火不是偶然的,因为我们这边有一些学校,大学生,或者是一些年轻人,对它的口味也是比较认可的,而且说实话五六块钱,目前的年轻人都是能够接受的。”

“口感”或者说产品本身的成功,就是打开更大市场的一个基础。

在老刘看来,“口感”这个东西,传统品牌也不一定能把控好。

知名大品牌也会推出一些口感不成熟的产品,铺到货架上很快,消费者的反馈也会来得更快,哪怕已经建立了成熟的销售网络,新产品依然只能落得昙花一现的结局。

老刘虽然无法把消费者的意见直接反馈给品牌方,但他可以决定停止代理销售这款不成熟的产品。

王利东作为品牌方的销售主干,则会思考得更为深入。他始终认为,一款产品能不能进入更大的市场,长久地获得销量,是非常考验公司综合实力的一个事情,并不能单单依靠经销商网络或者产品。

比如产品的知名度,王利东说,“(新产品)可能先在北上广深的这些大城市卖开,然后各个省会城市卖开,就会陆续会辐射到三四线城市。”

他认为自己公司的产品能够长久获得销量,很大程度上依赖着公司在后方的保障,品牌认知度已经形成,不需要像新品牌一样,花费太多的时间去说服经销商和一些重要的渠道。

元气森林在“下沉市场”的探索,似乎已经达到了及格线,产品过硬,团队重视细节化的工作,只是还有一些工作有待时间考验。

王利东举例称,他们这样的大公司可能在一个区域就有几十个业务员,但是新品牌,在一个省份不过才几个业务员。

在某招聘网站上,打开元气森林的招聘主页,各区域城市的销售主管、销售人才是招聘重点,尤其是一些三四线城市,只对销售人员有需求。

营销和资本打造的销售壁垒

如果说销售网络的布局是打开市场的关键,那营销就是销售长青的支撑。

王利东的经验告诉他,产品能不能持续地在市场上占有一席之地,需要研发、设计、消费者拉动等等一些综合性的工作来支撑。

做饮料品牌的人和做化妆品牌的人都有一个共识,营销的重要性不亚于产品本身。

完美日记甚至被评价为,“不计盈利”地在线上做推广。

曾有饮料品牌创业者分析说,营销和产品应该相互促进,在确定产品过硬的基础上,也可以借助资本的帮助来做扩大化的营销。

在资本加持之下,新消费品牌可以“跃进”式发展。当然,这个过程很考验公司团队的综合实力,否则容易竭泽而渔。

从这个层面看,元气森林作为关注度最高的新饮料品牌,并不缺少资本的加持。今年7月,36氪报道称,元气森林即将完成新一轮融资,投后估值约为20亿美元。红杉中国和元生资本将为新晋投资方,另有部分老股东跟投。

而就在去年10月,元气森林刚完成1.5亿元的融资,估值37.5亿人民币。

和其他的初创品牌相比,元气森林有足够的资金实力持续进行品牌营销。

0度饮料这个赛道从不缺少竞争者,而按照上述创业者的说法,碳酸饮料这类产品的技术门槛并不高,可复制性很强。

而元气森林最早研发的,其实也并不是现在走红的0度碳酸饮料。

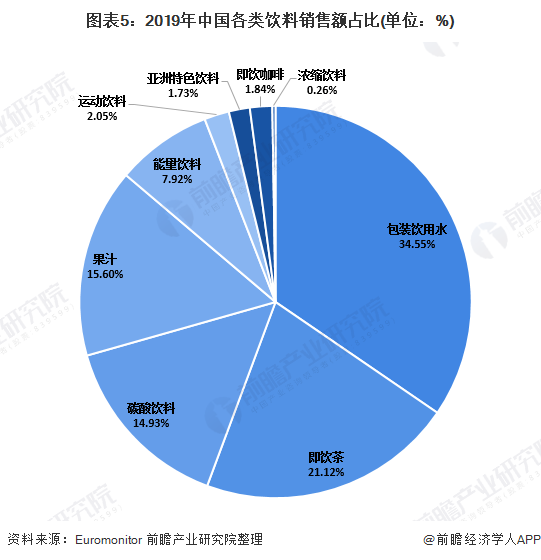

前瞻产业研究院数据显示,排除饮用水,茶饮料在中国市场规模最大,其次是果蔬饮料和碳酸饮料。碳酸饮料尤其特殊,几乎被可口可乐和百事可乐垄断,国产品牌基本败北。

图源:前瞻经济学人

从茶饮料赛道切入似乎更明智,虽然这个赛道也有资深的三得利、农夫山泉以及康师傅等等。

2017年元气森林分别推出了燃茶和元气果茶,一直到2018年3月,元气森林青瓜味碳酸饮料才第一次出现在公众面前。

决定做什么饮料只是第一步,元气森林能够脱颖而出,确实做了一些大胆的工作。比如特殊而醒目的包装设计,选择了日式风格,也接近年轻人的审美。

但这些都不是一款产品牢不可破的壁垒,市场上已经跟风出现了元气森林的模仿者,比如亲亲元气、YECO无糖苏打气泡水、清泉出山的清汀,不管在设计风格还是定位上,都与元气森林高度相似,要说口感,也不见得有多大的差距。

做了多年经销商的老刘表示,他并不排斥与新品牌合作,一旦选中有潜力的产品,未来反而有长久可回报的利润。但新品牌需要先给经销商信赖感和安全感(主要指销量)。比如元气森林这种全国性营销塑造的品牌形象,就比其他品牌更容易获得老刘的好感。

除了线下的销售,高强度的营销,也在为元气森林的线上渠道创造销量。

和传统品牌相比,元气森林淘宝官网旗舰店粉丝量达到了335万,超越了农夫山泉的105万、康师傅饮品旗舰店的47.1万以及可口可乐的72.2万。

来自阿里的数据显示,2019年天猫618,“元気森林”共卖出 226 万瓶饮料,拿下了水饮品类的第一名;2019年双十一,“元気森林”在全网销量中排名第二,打败了可口可乐、百事可乐等洋品牌饮料;2019年全年,“元気森林”销售额超过7亿元。

不过,饮料行业本身的电商化程度其实比较低,商务部公开数据显示该品类网络销售渗透度低于5%,服装等则达到了20%以上。

元气森林身上确实有着诸多的“新消费品牌”的痕迹,擅长在新的流量渠道做营销,也擅长拓展新的销售渠道。虽然即时性饮品不那么依赖线上渠道,但线上的销售成绩,也足够给新老品牌一个警示:新的流量渠道正在颠覆消费品牌的玩法。

王东利所在的外资饮料公司,也在调整战略,线上销售也成了品牌必须布局的一个环节。

续命的关键时刻

有时候,高速发展会掩盖掉一些问题,但问题本身并没有消失。

王利东的看法是,新品牌可能会给消费者新鲜感,但新鲜感终究会过去,后续就是考验公司的综合实力,比如生产制造环节。

老刘也有类似的担心,他虽然看好元气森林目前的发展,但优势能持续多久,他无法判断。

农夫山泉这类老品牌,有饮用矿泉水做支撑,有足够的时间研发新产品,哪怕一款新产品不成功,也不会影响公司的长线发展。

农夫山泉是个经典的案例,因为它的壁垒几乎牢不可破。用户会在不同的饮料之间来回挑选徘徊,形成不稳定的购买习惯,但对水的需求则持续存在,且饮用水使用范围广泛,除了日常饮用,各类大型会议、活动,也对饮用水有需求。

农夫山泉牢牢掌握着饮用水市场,根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一。

元气森林的碳酸饮料,刚需程度并没有普通饮用水那么强。上市超过2年,在满足了消费者“尝鲜”的需求以后,元气森林还要为后续的更大销量拿出更多的爆款。

王利东在自己负责的区域观察到,元气森林碳酸饮品虽然依然很受欢迎,但销量并没有持续增长。

不管是从资本还是公司发展角度来看,元气森林被外界给予厚望,必须保持高速增长。“可乐”这款产品之所以难以过时,很重要的因素就是技巧性的传播,尤其在欧美国家,可乐和人们的日常生活场景以及情绪都深度绑定。

多品牌布局几乎是元气森林解决焦虑的唯一出路,这家公司正在推出更多的新品牌,分散公司的经营风险,不仅有茶饮料、碳酸饮料,还增加了奶茶类饮品。

天眼查监控信息显示,近日,元气森林新增3条专利信息,分别为:无蔗糖高蛋白益生菌酸奶及其制备方法、无蔗糖减脂酸奶及其制备方法、无蔗糖复合益生菌酸奶及其制备方法。三者申请日均为2019年9月,专利类型均为“发明专利”。

这可能意味着,元气森林的下一款无糖饮料,可能是市场更大的奶制品饮料。

但是,“健康”这个赛道,除了新品牌青睐,传统品牌也从未放松过攻城略地。

农夫山泉擅长做茶,旗下的东方树叶也是饮品常青树。可口可乐和百事可乐早有成熟的产品,正在加大对零度饮料的营销力度。三家相遇,终有一战。

除了行业竞争,还有一些“场外”因素在影响这个行业的发展。

正在减肥的大学生张丽则选择避开这些“零度”饮料,她不太相信这些成份存疑的减肥产品,市场上也有不少声音在质疑使用了“代糖”的零度饮料是否真的具有减肥效果。

目前为止,还没有一款无糖饮料,可以在不添加代糖的基础上,保持相对优质的口感。

元气森林从成立到现在不到4年时间,年龄最长的一款饮品才不过3年时间,而投资人已经则待着能从这家公司身上获取巨大回报,因为农夫山泉的上市已经临近,乐观条件下市值将达到2000亿人民币。

而在饮用矿泉水的基础之上,农夫山泉在茶饮、果汁饮料几个领域都有成熟品牌,并且很有营销套路,创造了不少网络流行的广告词。

回到元气森林,似乎还没有值得称道的“情绪”营销。这是一个成功的新消费品牌,但还不是一个成熟的饮料品牌。

和教育、化妆品等正在接受互联网改造的赛道一样,互联网是不能解决一切问题,最终这些新品牌都要再次面对传统企业曾经面对的问题。

不管是线下销售还是线上营销,元气森林都已经走上了一条无法停下来的前进之路。

(老刘、王利东、张丽为化名)