广告变现超预期,B站出圈仍在加速

北京时间 2 月 25 日美股盘后,哔哩哔哩(BILI.O)发布了 2020 年 Q4 财报。本季 B 站实现净营收 38.4 亿元人民币,同比增长 91%,优于市场一致预期 36.8 亿元(彭博),并一如既往的大超前期指引上限 37 亿元。

B 站本季业绩继续保持强劲,再一次向市场证明了其超高的潜在商业变现力。受超预期业绩驱动,盘后 B 站涨超 3%。

(1)先划第一重点:B 站更新了 2023 年用户目标——4 亿!明显超出了市场预期的 3.5 亿左右,市场原本预计它达到 4 亿左右的时点基本在 2025 年。

B 站过去只设立过两次用户目标,一次是 2018 年设下的 2020 年实现 1.5 亿的目标,结果提前实现;再者是 2019 年定下的 2021 年实现 2.2 亿用户的目标,结果到年末已经超过了 2 亿,提前实现目标已经板上钉钉。

我们合理认为 B 站能够在 2023 年如期实现目标,跨圈的高质高粘性用户 + 高质内容 + 高频互动,用几乎是每个平台都梦寐以求的理想状态,后续创收只是一个顺其自然的结果,借用互联网同行的一句话,叫 “攀登高峰,沿途下蛋 “。

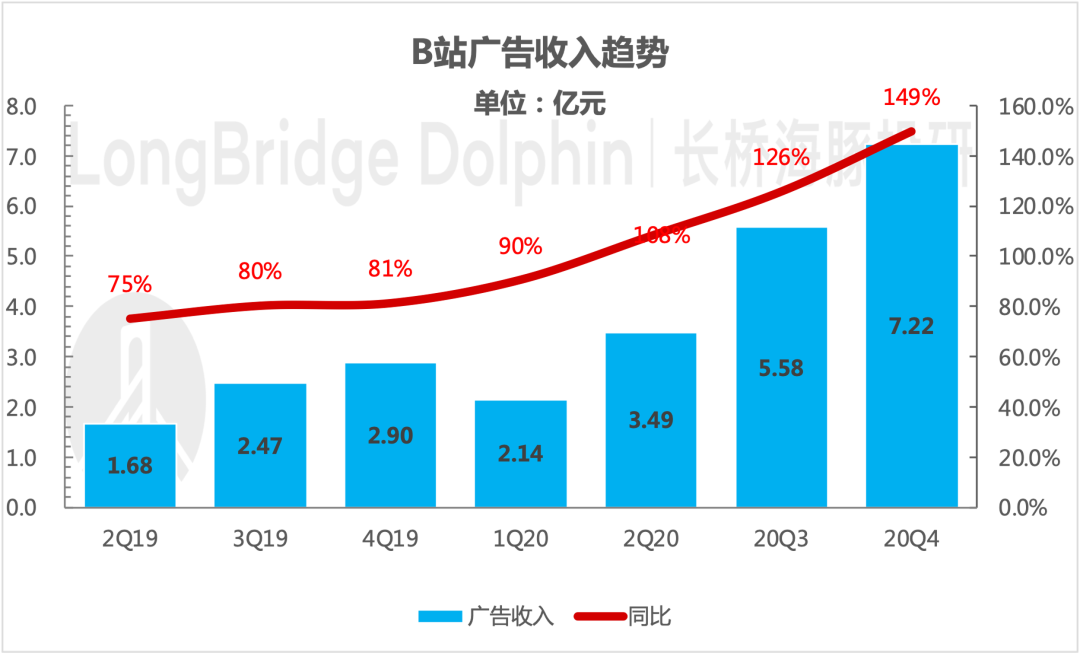

(2)四季度业绩基本面上:市场最关注的广告变现,同比大增 149%,大大超出华尔街预期。海豚认为,B 站在年轻用户之间的号召力和强粘性使得其品牌价值得到了越来越多的广告主认可。

对比当前的流量平台广告变现力,B 站流量的商业变现进程还在早期。未来 B 站用户的付费能力将随着用户从校园踏入社会而进一步提升,届时 B 站也将会吸引到更多高价产品的品牌广告主。

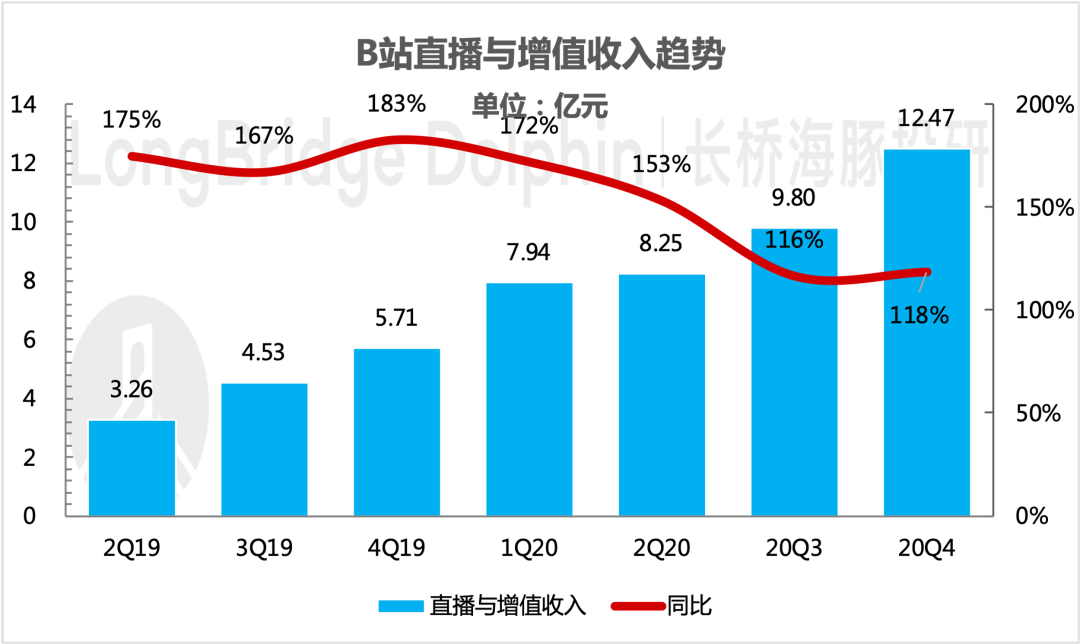

(3)另外,此次亮眼还有增值服务。近几年随着各大内容平台的努力,国内用户为优质内容付费的消费习惯在慢慢养成,各平台的付费渗透率都在稳步提升,B 站也不例外。在这样的消费大趋势下,B 站还拥有长视频平台不具备的内容成本优势。

在爱优腾还在为历史高额版权成本摊销苦恼之际,除了 B 站自己作为 PUGC 方,在近两年小成本自制了不少热门综艺、短片。

而作为中国的 “YouTube”,B 站拥有最大一批的优质 UP 主。他们在 B 站平台也将源源不断的生产优质的内容,丰富社区生态。

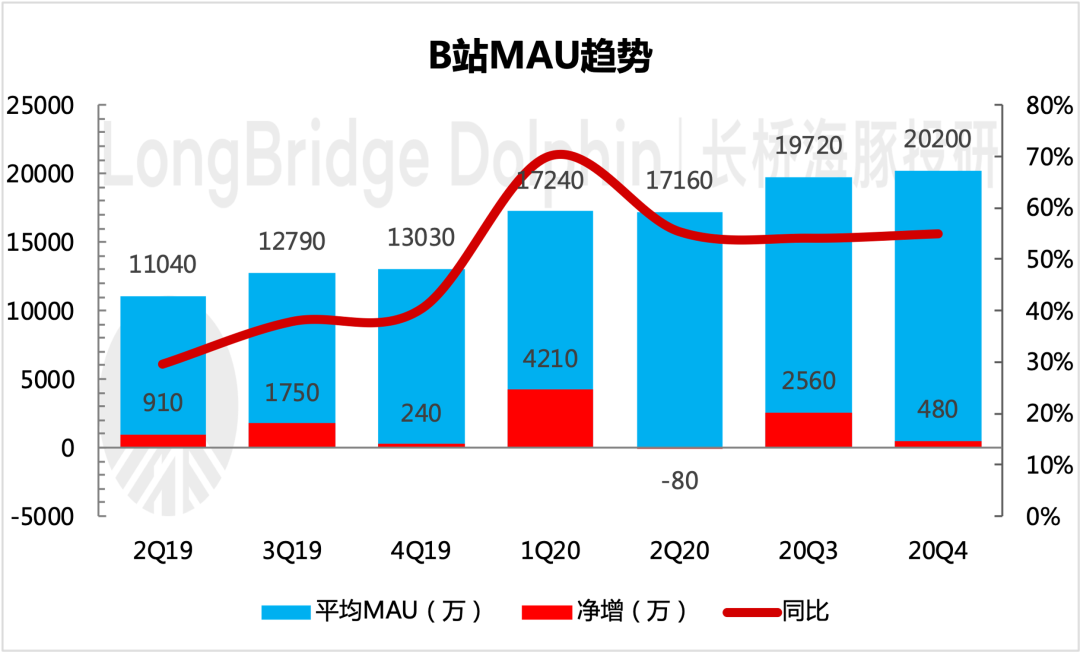

(4)而对于 B 站的用户增长情况,Q4 淡季不淡,MAU 净增 480 万,ARRPU 相比 Q3 稍有下滑,但基本保持稳定。

海豚认为,当前 B 站的用户生态以及用户结构在同行平台中非常具备优势,而整体平台的商业变现进程(尤其是广告)还在相对早期。在现有用户对平台忠诚度不断提升之时,市场也越来越认可 B 站品牌的影响力。

虽然当前是 B 站的主动出圈,用于营销获客的流量成本稍高。但由于高粘性,未来随着老用户年龄的上移,而新兴内容也在继续吸引着新一代年轻用户,B 站的用户群体将继续自然性扩大,获客成本将快速下滑。届时 B 站的商业变现价值也将进一步被打开。

本季财报核心看点

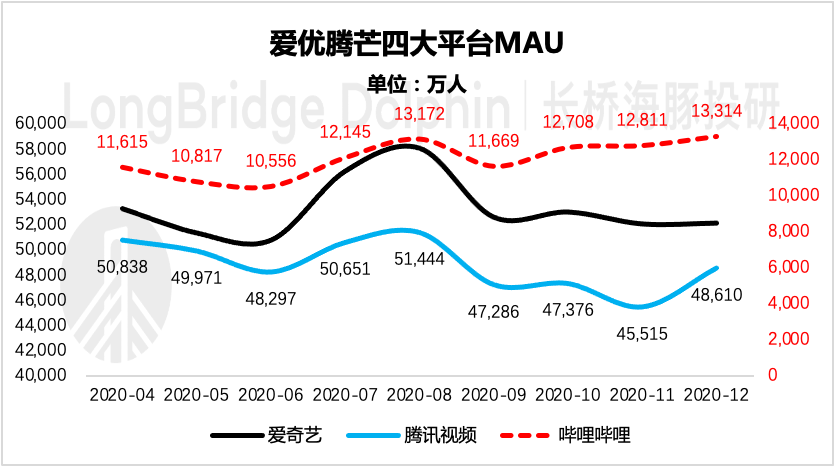

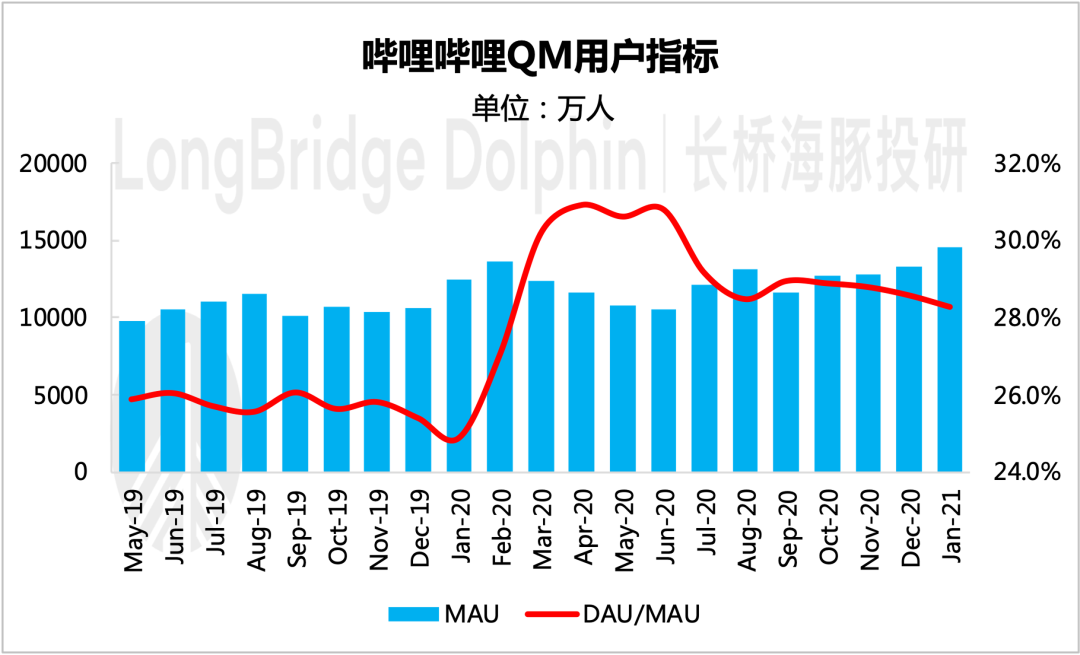

2020 年在线视频行业竞争格局发生了巨大变革。短视频全面出击,对中长视频平台流量的争夺不断加速。而中长视频中,三大巨头爱优腾全年 MAU 均首次出现下滑,唯有 B 站一路高歌猛进。

数据来源:QuestmoBile、海豚投研整理

流量发生了质的飞跃,B 站完美扫除了市场原本对于用户增长瓶颈的担忧,对应股价快速冲高。自从 Q1 财报披露 MAU 环比净增 4000 多万之后,资本对 B 站的信仰开始建立并快速加强。

对于用户规模的指引,B 站管理层很早就有非常清晰的短中期目标——短期 2020 年实现 1.8 亿,2021 年实现 2.2 亿以及中期 2025 年实现 4 亿用户规模。

对于正在全速发展的 B 站来说,目标是用来一个接一个地打破的。随着 8 月 B 站宣称单月用户规模 MAU 已达 2 亿之后,Q3 财报披露了平均 1.972 亿的 MAU,大超市场预期。

按照这样的惯性,接下去的目标 MAU 能否依次被打破想必市场也不会存有过多的质疑。

在第三方平台中,B 站的用户规模和用户粘性均属于上升趋势。(4Q20 同比增长 22%,环比上季度增长 5%。)

至此原本定下的目标已不再适用,在没有合适的对标公司下,市场急于想在此次 Q4 财报中听到管理层更新过的 MAU 指引目标以了解未来 B 站在用户渗透率上的规划和追求。

海豚认为,除了用户规模目标指引,当前市场更关心的是 B 站流量的变现预期。

原本 “不做贴片广告 “的商业模式限制了市场对 B 站流量价值的想象空间,意味着 B 站不能做到像真正的 YouTube 那样 “随心所欲” 的做广告。海豚预测未来 5 年 YouTube 广告增速将继续大大超过搜索广告,成为谷歌广告收入主要增长动力。

而单纯靠游戏联运来变现则 cut 了大部分的流量价值空间,毕竟在 B 站不断出圈获取新圈层流量的过程中,游戏用户只占其中的一部分。

当前广告仍然是流量平台最高效、最具赚钱效应的变现方式。但 B 站选择了另一个角色参与其中——“广告中介”。

在 B 站逐渐搭建起一个完整稳定的社区氛围之后,流量不再是属于 Up 主的,更多的是与 B 站这个平台方实现了更深层次的绑定。而高粘性的 Z 时代用户是 B 站的核心竞争力,代表着未来时代的巨大消费市场。

这也就使得 B 站的广告商业价值相比其他同行平台更具优势。高商业价值的 B 站,不仅避免了优质 UP 主的流失,还为 B 站提供了一个让自己在其中分一杯羹的机会——2020 年 7 月,负责商业广告 UP 主对接的花火平台正式上线。

那么找到了 “赚钱” 的新商业模式之后,小破站的崛起之路是否顺利?

海豚认为可以从以下几个维度去 Q4 财报中寻找答案:

用户大盘:面对西瓜等竞争对手的发力,对 B 站本季用户增长是否产生了影响?MAU 中长期指引是否更新?

游戏:本季收入是否因爆款游戏《原神》实现高增长?新一年预期上线的优质游戏储备有哪些?

广告:本季广告收入是否依然亮眼?未来变现速度的把控和预期如何?

直播与增值:随着付费墙内容的不断增多,用户付费渗透率是否出现显著提升?长期指引如何?

成本费用:Q3 飙升的营销支出本季是否有所收缓?未来由营销驱动用户增长的经营策略还将持续多久?

接下来,我们就以此为主线来详细分析一下本季度的财报情况

一、整体业绩:广告与增值业务双引擎驱动收入超预期

(1)收入端

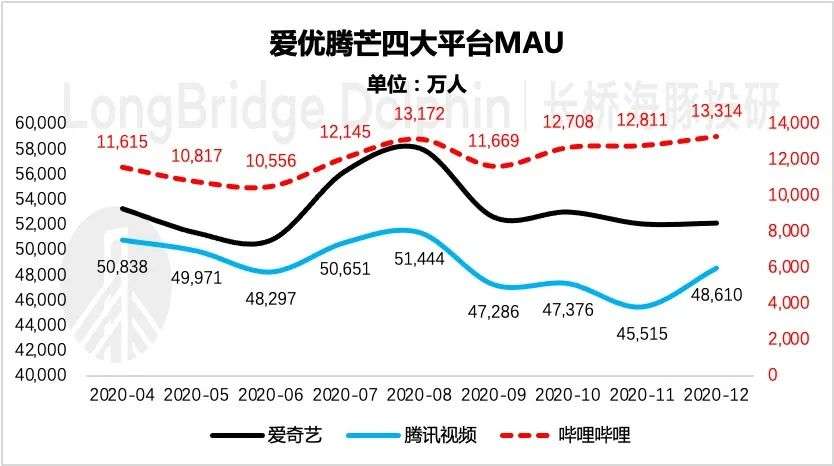

本季 B 站实现营收 38.1 亿元,同比增长 91%。优于市场预期 36.8 亿元(彭博),当然也一如既往的超出前期指引上限。

此次营收大增的主要驱动力还是在于广告业务的加速,以及订阅会员(VAS)的增长。

数据来源:哔哩哔哩财报、海豚投研整理

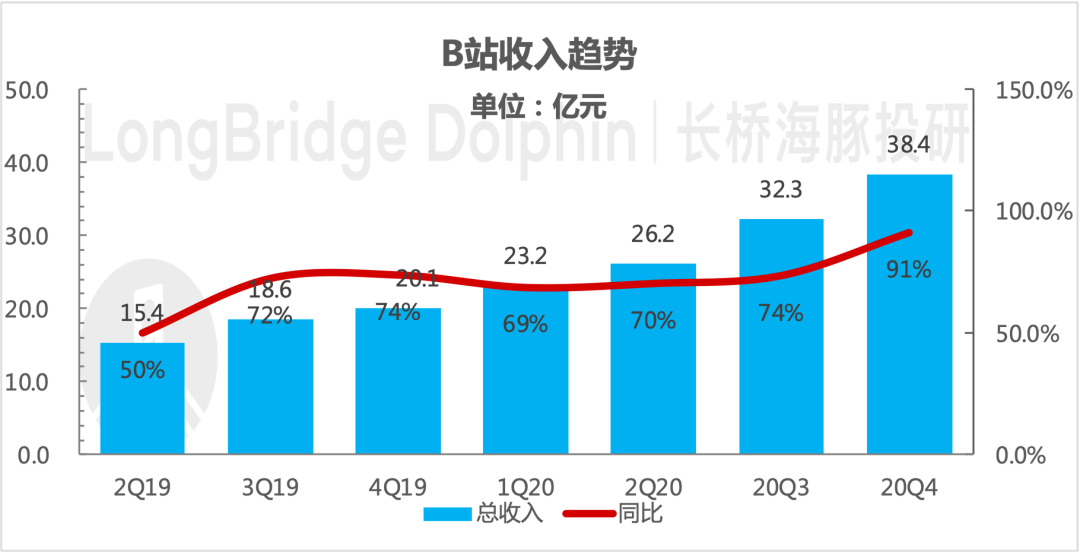

而 B 站原本的支撑业务——游戏业务,收入占比则在进一步萎缩,Q4 仅占比 29.4%,不再是 B 站第一大业务。

这一趋势符合此前 B 站管理层表达将会逐渐降低对游戏业务倚重多度的战略方向。

数据来源:哔哩哔哩财报、海豚投研整理

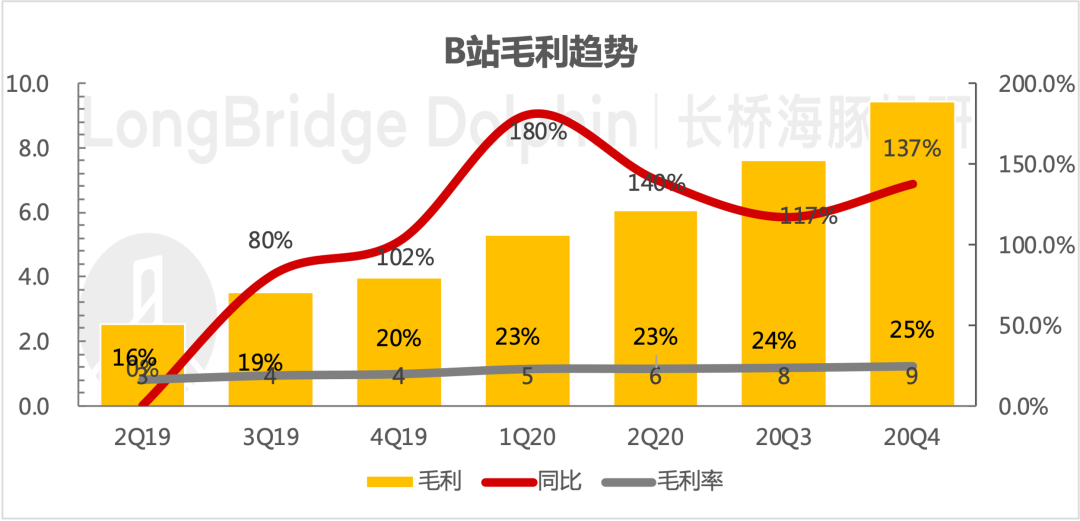

(2)利润端

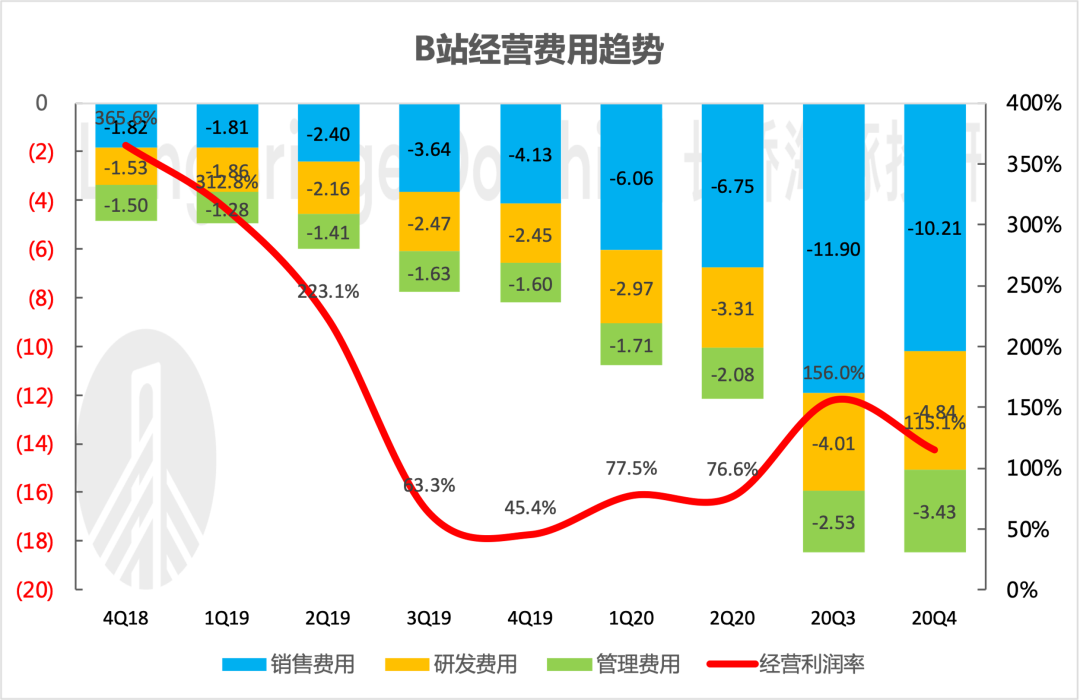

Q4 公司经营亏损(GAAP)9.03 亿元,亏损略超出市场预期的 8.25 亿元。本季管理费用和研发费用存在较大提升,主要是由于研发人员数量增加以及公司员工股权激励增加所致。

而对于市场关注的高销售费用情况,本季相比 Q3 有所改善。海豚认为四季度本身是 B 站用户相对淡季,高营销获客的性价比有限,并且本季未有新游上线,因此在推广营销支出上不再像 Q3 那样 “疯狂”。

数据来源:哔哩哔哩财报、海豚投研整理

数据来源:哔哩哔哩财报、海豚投研整理

海豚认为,从第三方平台数据可以看出,B 站的用户粘性仍然处于不断增加的态势中,因此未来进一步拉新促活的运营压力将随着 B 站内容的不断丰富而递减,销售费用支出可能随收入增长步伐保持相对稳定,即销售费用率逐渐趋稳,很难再出现 Q3 异常飙升的情况。

数据来源:QuestmoBile、海豚投研整理

二、用户大盘:淡季不淡,出圈目标提速

在 Q4 元旦晚会、拜年祭等活动的拉动下,尽管具备季节性效应(学生用户暑期结束后开学会造成一定流失),B 站整体用户 MAU 仍然净增 480 万人,出圈的步伐保持高速。

此后管理层在业绩电话会上表示,2023 年 MAU 将达到 4 亿。这比原先的目标计划提前了整整两年。

数据来源:哔哩哔哩财报、海豚投研整理

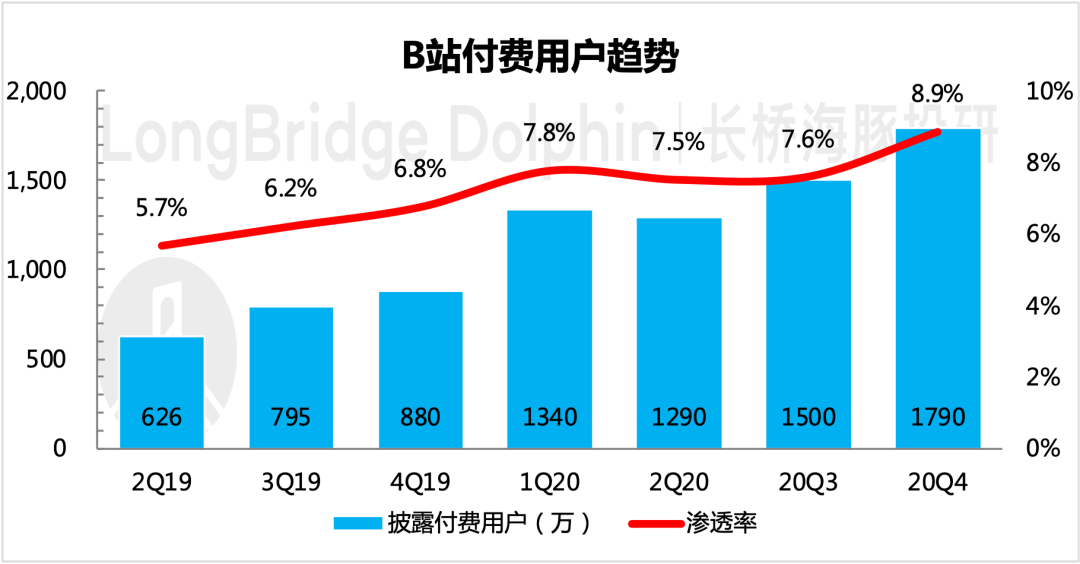

值得特别注意的是,此次付费用户(MPU)净增 290 万人,是除了 1Q20 特殊时期之外,净增人数最高的一个季度,用户付费率大幅提升。与此相对应的,是 B 站 VAS 业务收入继续保持了 100%+ 的同比增速。

数据来源:哔哩哔哩财报、海豚投研整理

数据来源:哔哩哔哩财报、海豚投研整理

海豚认为,当前 B 站大会员的内容还在不断丰富中,不少优质动漫、影视、综艺等节目版权也被 B 站收入囊中。若对标整体市场已发展较为成熟的长视频平台 25% 的付费率水平,B 站长期下未来用户付费率的提升空间将非常可观。

三、游戏:未来储备充足,高增长可持续

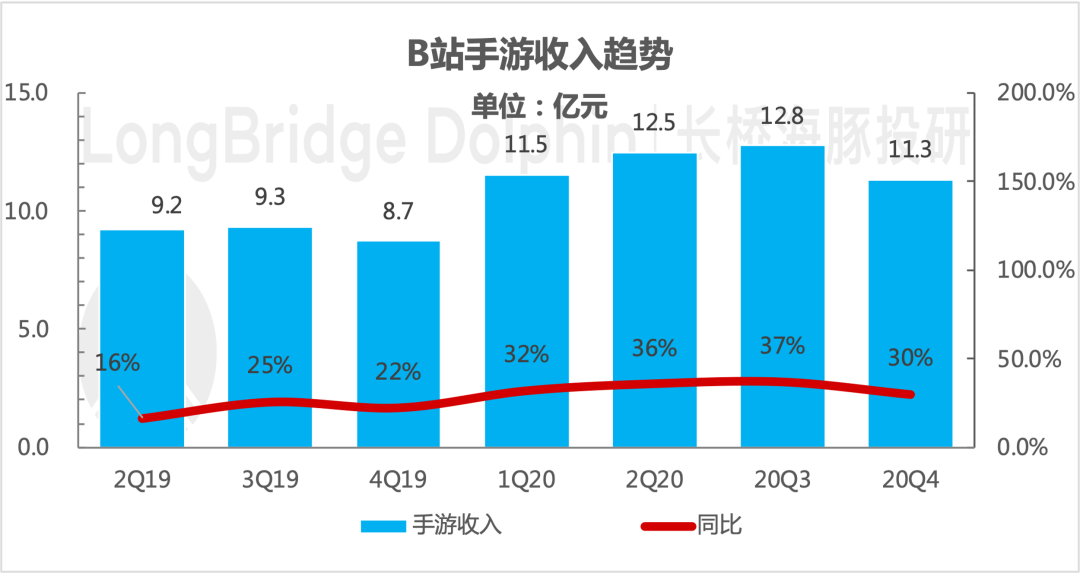

四季度为行业淡季,B 站游戏收入主要靠《原神》、《公主连结 RE:Dive》等新老爆款手游流水保持,同比增长仍然强劲,环比稍有下滑。

数据来源:哔哩哔哩财报、海豚投研整理

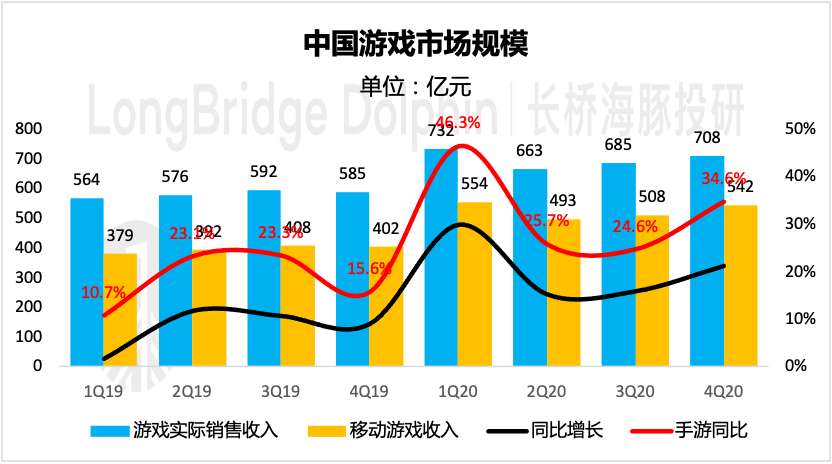

对比行业整体增速,B 站游戏四季度的表现并不算非常亮眼。

数据来源:游戏工委、海豚投研整理

海豚认为,B 站虽然用户群体较年轻,但从主要的商业模式来看,仍然属于传统渠道模式——代理运营分成,而当前传统渠道的流量规模远超 B 站,此时的 B 站在联运发行上并不占多大优势。(如 2021 年 2 月《原神》重新上线小米应用商店。)

除此之外,每期游戏收入的变动受到发行游戏自身能否成为爆款,能否持续带来高流水的能力影响。而爆款游戏对于中小 CP 商来说可遇不可求,三年不开张,开张吃三年,业绩预期不确定性很高。

若要提升流水的稳定增长可能性,要么投入自研或者争取分发运营测试用户评级较高的优质游戏,以提升新游发行数量。

此次 B 站电话会披露目前存在如《刀剑神域》等近 14 款储备游戏待 2021 年上线,预计 2021 年的游戏收入将有望继续维持当前增速(2020 年高基数情况下),而未来两年将计划共 33 款游戏发布上线。

四、广告:变现大超预期,未来将继续加速

对于 Q4 财报,市场最关注的就是广告变现能否继续超预期。由于 B 站设立的初心(不做贴片广告)以及年轻用户对于广告的排斥,限制了市场对于 B 站的商业变现的想象力,甚至一度怀疑 B 站能否做到用户增长与加大广告变现之间的平衡。

好在 B 站选择了 “不做广告,做中介” 的模式,使得 B 站抽身于被用户诟病的吃相难看定位,而是以 UP 主广告对接平台的角色参与其中,监护中小 UP 主与广告商之间的业务对接流程,并且 B 站不要求 UP 主进行分成,只向广告主收取较小比例的服务费。(类似淘宝在电商交易行业的定位——撮合交易)

2020 年 8 月,花火平台上线

图片来源:花火平台官网

除此之外,随着 B 站在年轻用户群体的影响力逐渐提升,越来越多的广告主眼光开始投向聚集了一群未来主要消费群体的 B 站。

12 月 31 日 B 站举办了 2021 跨年晚会,人气度为上一年度的三倍多。此次跨年晚会获得了元气森林、题拍拍、美的等广告主的赞助,而广告形式不再是单调枯燥的口播,以歌曲、场景小剧等形式出现的内容营销广告成为首选。

由此而来的丰富多元又贴切 B 站文化的品牌广告在 Q4 季度大幅攀升,同比增长 149%,大超华尔街分析师预期(120%-130%),成绩十分亮眼。

数据来源:哔哩哔哩财报、海豚投研整理

海豚认为,从 B 站当前的高质量用户规模及增长趋势来看,B 站的品牌影响力仍在加速扩大中。而当前 B 站与同行流量平台相比,商业变现仍位于早期,结合整体广告市场 2021 年的修复性行情,B 站广告业务在短中期下,有望继续保持当前水平的高速增长态势。

五、其他:电商业务同比大增

本季 B 站的电商销售业务相比往期获得较大增长,实现 7.41 亿元人民币,同比增长 169%。

数据来源:哔哩哔哩财报、海豚投研整理

海豚认为,B 站的电商业务主要为 IP 手办等周边的销售,与内容版权的运营高度相关。未来收入表现存在一定的不确定性,短中期内成为 B 站整体业绩的主要驱动力的可能性不大,投资者可适当关注。