每一个万亿赛道的细分领域都是一个暗流涌动的江湖。

饮料最为典型,广告学教材上最经久不衰的案例就是可口可乐与百事的百年营销大战。一瓶饮用水的前世今生即能谱写一段“跨越时空的爱恋”,而功能饮料市场上半场的主要看点则是来自红牛的商标争夺案,下半场就是东鹏特饮的上市路。

2021年一月份中国红牛在“红牛系列商标”归属权问题上再次失利。最高院就“红牛系列商标”权属纠纷一案判决结果为驳回合资公司上诉,维持北京市高级人民法院2019年11月25日作出的一审判决。

同年五月份,功能饮料市场迎来第一股,敲钟的是以林木勤为掌门人的东鹏特饮集团,中国红牛甚至来不及“黯然神伤”。只能眼看着东鹏特饮“起高楼、宴宾客”。截至6月15日,东鹏特饮股价连日攀升,已经由开盘价的55.52/股涨至209.10/股,市值翻了四倍,轻松突破800亿的关口。

旷日持久的商标案在法律意义上已然尘埃落定,但并没有给红牛指明方向,反而给东鹏特饮注入一剂“强心剂”,只不过,内因决定着事物的性质和发展方向,东鹏特饮盯着红牛的“追随者策略”很难再奏效了。

信奉实用主义理念的投资者以巴菲特为偶像,把“长期主义”挂在嘴边,“低PE”+“成熟的行业巨头”比长坡厚雪的赛道更受欢迎,所以A股有了“平平无奇四杯水”(茅台、金龙鱼、农夫山泉、海天酱油),但这个模板显然套不进东鹏特饮的案例中,摘不掉“千年老二”帽子的东鹏特饮太着急想要“功能饮料第一股”的名头,但现实是离成为“行业巨头”这段路不能靠上市加速完成。

食品饮料板块需要呈现的确定性东鹏特饮只完成了一半,市场知名度、渠道铺设、产品定位一环扣一环,不靠龙头老大地位说话的东鹏特饮靠什么敲开证交所的大门?

没有渠道护城河

单一品牌不是东鹏特饮的致命伤,“独木难支”的困境在每个软饮品牌上都能看到,但难以补足的渠道短板是东鹏特饮掩盖不了的硬伤。

经销商和终端的搭建不是一朝一夕能够完成的,无限拉长的时间周期中,主要方式有四种:

第一,营销宣传,东鹏选择了谢霆锋为代言人,广告词照搬红牛,完成了初期的品牌搭建;

第二,事件冲击,冠名各大赛事是功能饮料最常用的手段,前有红牛从常规比赛到极限运动的赞助,后有东鹏特饮ICC、世界杯、中超的三连招,赛事所到之处,就是一次终端网络的迭代升级;

第三,促销活动,各家奇招频出;

第四,增加网点、排面,但红牛的布局借助先发优势全国遍地开花,东鹏特饮“追随其后”也只能做到广州独大。

中国红牛的生产基地北至辽宁、银川,南至广州各地,产能布局的广泛是红牛深陷商标官司依然坐稳行业龙头宝座的渠道王牌。与之相反的,据数据显示,东鹏饮料董事长林木勤所控股的十二家处于“开业”状态的公司,十一家注册位置在广东或深圳,盘踞广东或许是东鹏特饮的二十年来最大的“成就”。

产能不够,招募来凑。招股书显示,东鹏饮料销售区域高度集中在南方市场。2018年-2020年,其在广东地区销售额分别占主营业务收入的61.10%、60.12%和55.74%。广东、广西、华中、华东市场合计收入占比约九成。

市场集中在“秦岭-淮河线”以南,北上是东鹏特饮的攻坚战。东鹏饮料在招股书中披露,此次拟募资金额共超过17.3亿元,其中超过50%的资金将用于华南、重庆和南宁二期的生产基地建设。

图源:虎嗅

但另一方面,多项数字表明,东鹏饮料在报告期内的实际产能利用率均不超过七成。招股说明书显示,2018至2020年,东鹏饮料总产量分别为64.84万吨、101.61和123.38万吨,产能利用率分别是62.03%、66.38%和69.61%。

一方面扩大产能,一方面消化不了存货,把一系列问题打包上市,资本的答案显然不是最优解。

弯道超车的另一面

坐不了冷板凳的人也吃不上热豆腐。急吼吼的上市,第一股的地位赢不来第一的市场份额,反而带来证监会对其财务造假的认证风波。

据凤凰网财经发现,东鹏饮料的持股股东,也同时出现在了其前几大客户或经销商的股东名单之中。

招股书显示,鲲鹏投资持有东鹏饮料7%以上的股权,仅次于林木勤和君正投资,位列第三大股东;与此同时,东鹏饮料的实际控制人林木勤同时是鲲鹏投资的第三大股东,持股比例在9%左右。

另外,东鹏饮料的前几大经销商中,东莞市金愉食品有限公司及其关联方的实际控制人林景照也是鲲鹏投资的合伙人之一,持股比例在4.5%左右;深圳市安尔雅供应链管理有限公司及其关联方的实际控制人郑细强也是鲲鹏投资的合伙人之一,持股比例在1.8%左右。这意味着,经销商实控人也是公司大股东合伙人,这两家经销商在2019年的销售收入都翻倍。

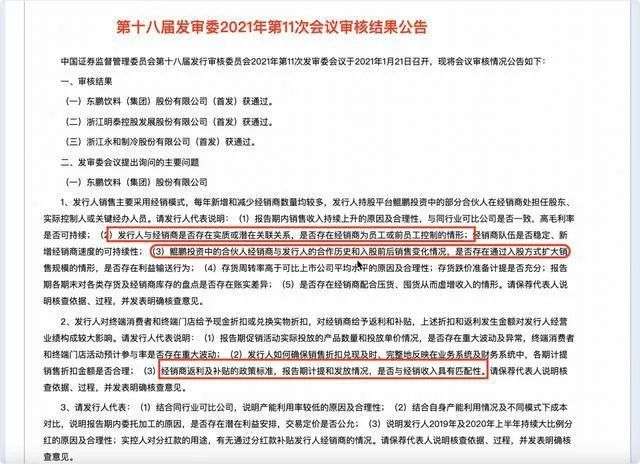

基于和经销商交割不清的“瓜田李下”,今年1月21日,证监会在官网上发布公告,要求东鹏饮料对“与经销商是否存在实质或潜在关联关系,是否存在经销商为员工或前员工控制的情形;是否存在经销商配合压货、囤货从而虚增收入的情形”等问题作出说明。

向经销商示好让利,本质无外乎利益绑定,饮料产品的线下依赖症在东鹏特饮身上表现更甚。东鹏饮料于2017年4月、10月两次向全体股东分配现金股利共8792.79万元,2019年4月派发现金股利1.4亿元。在递交招股书的半个月前,2020年4月9日,东鹏饮料派发现金股利3.6亿元,超过了此前三年的分红总额。

招致问询的东鹏饮料对存货周转率高的解释是,符合“以销定产”生产模式的特征,反映了公司良好的存货管控能力。2020年,东鹏的存货周转率为10.88,而行业均值为5.65,之前两年的数据也基本为行业平均水平的两倍左右。

追求存货高周转率的同时,东鹏特饮的毛利率也居高不下。

事实上,特殊用途饮料比普通饮料拥有更大的定价空间,瓶装水的定价普遍在2元左右,容量是500ml。但相同规格的功能饮料价格要高出50%到200%,利润要超出1倍到3倍。基于此,厂商也有更强烈的意愿进行市场培育和推广。一旦形成品牌影响力,这部分利润可以看作是头部品牌能吃许多年的大蛋糕。所以2020年,中国红牛年销售额达到228.15亿元,同比增长约5亿元,是东鹏饮料同期营收的4.5倍,与市场占有率的比值保持一致。

基于此,可以得出判断:东鹏特饮的高毛利率只不过是行业的正常水平,而高存货周转率代表的“管控能力”并未有所体现。

功能饮料,路在何方?

瓶装水有新王和旧王之分,“功能饮料”的概念却并不在国家标准体系里。

国家标准《软饮料分类》中没有能量饮料这一分类,也没有“功能性饮料”这一称谓,只有“特殊用途饮料”的提法。

标准给“特殊用途饮料”下的定义是:通过调整饮料中天然营养素的成分和含量比例,以适应某些特殊人群营养需要的饮品,包括运动饮料、营养素饮料和其他特殊用途饮料三类。像红牛、乐虎等功能饮料,都属于“营养素饮料”这一亚分类当中。

此外,东鹏特饮最常用的广告词,依据的不是饮料食品的管理规定,而是保健食品管理办法。该规定强调,只有取得保健品批文的产品才可明确提出“提神、抗疲劳”等功效,市面上未取得保健品批文的产品多主打“活力”、“能量”,甚至强调口感。口感能玩出来的花样更多,但东鹏特饮的研发显然在口感上耗不起。

根据欧睿数据显示,2020 年能量饮料市场零售规模为 448 亿,对应出厂端市场规模约 350 亿,2015-2020 年复合增速为 9.2%,远高于软饮料整体 3.2%的增速水平, 且高增有望延续。

有上市背书的东鹏特饮无疑能在这条赛道占据一席之地,但在增速期能吃到多少红利还犹未可知。毕竟自1995年,红牛以一己之力打开中国饮料的这条新赛道后,这场红海战争已经厮杀更猛,功能饮料的产品裂变也近在眼前。

在广州地区的一家独大,由广州辐射全国的布局,想带飞相当吃力。谈理想离不开“深耕”一词的东鹏特饮走的还是薄利多销的差异化路线。

招股书显示,2018年-2020年,东鹏饮料营收分别为30.37亿元、42.08亿元和49.59亿元,同期归母净利润为2.16亿元、5.71亿元和8.12亿元。

能量饮料作为东鹏饮料的主导产品,2018-2020年度分别贡献收入28.85亿元、40.03亿元及46.55亿元,占东鹏饮料总收入的94.99%、95.11%及93.88%,营收占比均在九成以上。

东鹏特饮在招股书中表示,公司近年来陆续推出多种植物饮料、乳味饮料等系列产品。2020年,在气泡水和0糖概念的风口下,东鹏饮料还新推出了含气的“东鹏加気”,以及“无糖型”的“东鹏0糖特饮”。“追随者策略”追到气泡水家门口,但想要“乱拳打死老师傅”,东鹏特饮还需要从长计议。毕竟这个多元化产品战略目前尚未收到成效,整体销售占比不足7%。

“树大招风”是红牛引来商标官司的外在原因,而东鹏特饮上市饱受诟病的原因更直接——基本功不扎实。功能性饮料市场谁都想来分杯羹,咖啡三顿半、气泡水、甚至袋泡茶都能分走一部分中间消费群体。东鹏特饮想要避免被市场淹没,能做的不应该只是盯着资本市场的钱。

上市止不了东鹏特饮在北方市场的痛,低价、渠道、知名度都打不开的北方市场。以东莞辐射广东,以广东带动全国的战略还只停留在第一步。

资本从来不会雪中送炭,有的只是锦上添花和落井下石。不想做千年老二的东鹏特饮或许也需要自饮一杯,醒来接着拼。