4年终于到了上市的门口,老字号餐饮企业同庆楼似乎放下了心。

随着同庆楼中签号的出炉,同庆楼将成为国内第5家在A股上市的餐企,也是唯一一家以宴会餐饮为主的餐企。

2020年,A股市场似乎对餐饮企业打开了一扇窗,作为徽菜的代表性企业,在安徽、江苏一带有着较好发展的同庆楼,能否向资本市场讲好故事呢?

前有广州酒家案例

今年以来,全聚德流年不利,海底捞都被称顶不住了,刚上市的九毛九海底捞宣布约亏损9亿-10亿元,九毛九从盈利1.64亿人民币跌至负值,但投行却依旧力挺海底捞股价。

回看A股,今年以来,狗不理包子退市,西安饮食亏数千万、全聚德亏1亿多,都在显现出A股餐饮公司太少的现象,翻看广州酒家的业绩,一季度仅实现了1000万的利润。

为什么A股餐饮公司那么少?

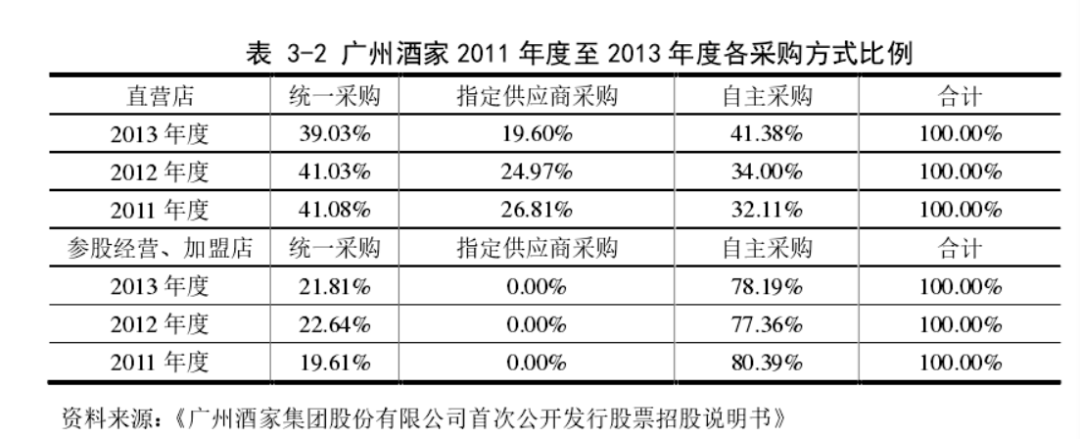

以广州酒家为例,广州酒家上市9年才成功,主要在于以下几个原因。

第一,餐饮行业有着现金结算比例大、利润对应的流动资产比例高的特点。

在支付宝、微信等支付平台、各银行快捷支付等第三方支付方式兴起之前,中国餐饮业消费结算的主要形式以现金、信用卡、预收账款或预付卡为主。其中,个人客户多使用现金、信用卡、预付卡结算,团体客户多使用信用卡、预收款项结算。

由于现金交易主要以个人客户为主,同时普遍交易金额较低,交易量大、交易频繁,加上客户普遍开具发票的意识不强,现金交易很少能在税控系统上留下痕迹。

仅凭餐饮企业从本公司使用的会计系统中打印的消费小票,难以保证销售收入的准确计量。这对于销售收入的确认提出了非常大的挑战。销售收入的确认有疑问,也会对利润确认、成本收入分析、税收征收等方面有影响。

第二,由于餐饮业企业自身发展的特点,连锁经营的企业在组建集团公司从而完善结构之前,餐饮业各门店之间的关联性相对较小,各门店之间的结构较为松散。

在企业内部结构松散的情况下,是很难制定统一的标准,如:铺设统一的餐饮管理系统,实行统一的采购制度等。

在难以铺设统一的信息系统、实行统一的采购制度的情况下,大部分的实际经营权就会落在各门店的经理身上。由于不同的经理人惯用的经理模式不同,由不同经理人负责的门店的状况也有可能显著地不同。

从成本确认的角度看,由于餐饮企业采购的原材料以鲜肉、冻肉、粮油、茶叶、冻海鲜、蔬果花、鲜活水产等农产品为主,农产品采购难以保证大占比向少数几家大型贸易公司采购,需要向不同规模的供应商签订协议。如果统一采购制度未能建立或未够完善,采购成本的确认也会难以准确。

第三,从烹饪技法上面说,中式菜肴的制作流程要达到标准化操作,难度要比西式菜肴的制作略高一些。

为了能中式菜肴的制作流程要达到标准化操作,企业需要进行统筹,成立专门的项目小组,召集菜式制作的厨师长们一同研究,撰写出标准化的操作手册,这一过程需要较长时间的研讨,时间成本与资金成本都较大。

在操作手册出台后,还需要长时间的实践与修改,以确保操作手册能够让各层次的使用者都能较为便利地使用,以充分达到标准的操作水平,提高企业产品的标准化程度。这对于集团化不够成熟的餐饮企业来说,是相当巨大的负担。

自2012年来,国家限制“三公消费”,在此政策影响下,国内的公务宴请、商务宴请等中高端的餐饮消费增长缓慢,节令性、礼节性的消费受到了一定的抑制。餐饮业的消费正在趋于趋向家庭化消费,越来越多的餐饮业企业、集团公司,都将客户群体转向大众居民。

标准化成中式餐饮发展壮大必由之路。中式餐饮由于原料、制作工艺的复杂性难以实现

西式快餐的高标准化,而标准化是影响餐企连锁扩张成功与否的关键因素。

随着行业竞争的日益激烈,一定程度的标准化逐渐成为中式餐饮发展壮大的必由之路。

相比海底捞九毛九 同庆楼的定位

相比于A股市场餐饮企业的清冷,港股市场餐饮企业诞生了很多明星股。

其中,2014年上市的“呷哺呷哺”和2018年上市的“海底捞”都是可圈可点,2016年6月,九毛九冲击A股上市无果,3年后转投港股,最终于2020年1月15日在港股上市。

目前海底捞市值1786亿港元,九毛九市值170亿港元,呷哺呷哺87亿港元,在A股,广州酒家市值最大133亿人民币。

相比于海底捞九毛九,同庆楼的定位在哪?

同庆楼此次发行股票,发行价格16.7元,发行市盈率18.67倍。

通过招股说明书可以看出,报告期内,同庆楼经营活动产生的现金流量净额分别为24876.97万元、30119.69万元、27446.24万元,经营活动现金流量较好;近三年年营业收入稳定在14亿元,毛利率稳定在55%左右,净利率11%-13%。

根据同花顺数据显示,2020年第一季度,同庆楼净利润为3834.46万元,净利润同行排名第一,其中西安饮食、广州酒家(603043)、全聚德(002186)同期净利润分别为-4566.00万元、1121.13万元,-8850.00万元。

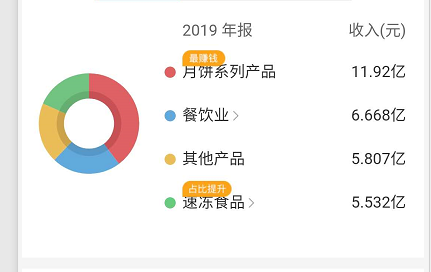

相比于广州酒家,广州酒家最赚钱的业务来自于月饼,同庆楼更对得起餐饮一哥的称号。

同庆楼销售利率高于同业。2013年以来同庆楼销售毛利率一直保持在50%以上,2020年第一季度销售毛利率为55.84%,行业平均仅为24.12%,但毛利率增长遭遇天花板。销售净利率呈增长态势,远高于行业平均。

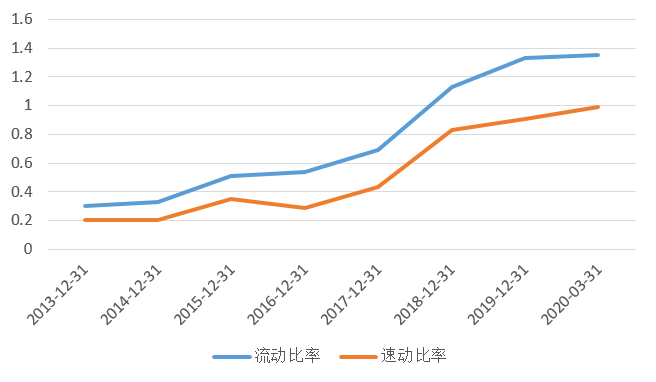

2016年以来,同庆楼的流动比率和速动比率显著提高,2019年流动比率首次超过行业平均达到1.35(行业平均1.19),2020年3月速动比率首次超过行业平均达到0.99(行业平均0.97)企业短期偿债能力在不断优化。

在财报中,同庆楼净资产收益率达到16.17%,公司经营效益较好,应收账款周转天数2.32天,坏账风险低,存货周转天数98.69天,存货变现速度快。

值得担忧的事,同庆楼营业收入主要由主营业务收入(餐饮收入)和其它业务收入组成,其中2017-2019年,主营业务收入占比分别为95.38%、93.67%、92.73%,呈逐年下降趋势。

其他业务收入包括宴会服务、商品销售、租赁,其中宴会服务是主要的其它业务收入来源,2017-2019年,该业务占比逐年上升,2019年实现收入9964.19万元,占营业总收入的6.81%。

2019年,大中型宴会餐饮及其衍生出的宴会服务共实现营业收入5.11亿,占营业总收入的34.89%。 业务分布区域集中,业务扩张面临不确定性。

同庆楼业务主要分布在安徽和江苏地区,其中安徽省内业务和安徽省外业务占比保持稳定,各自占比基本保持在55%、45%左右。

安徽地区以外业务主要来源于太湖区域和南京,2019年公司主营业务收入较2018年下滑2.76%,主要是由于无锡地区经营的部分门店收入下降。

作为A股罕见的餐饮上市公司,过去三年业绩止步不前,扩张也止步不前,由于股本较小,冲击广州酒家的市值不是太难,不过比海底捞差了10个九毛九。

那么同庆楼差在哪?

能向海底捞、九毛九学习什么?

作为餐饮界龙头,九毛九和海底捞的供应链体系较为完善。

从供应商看,海底捞主要向关联方采购,九毛九和呷哺呷哺主要向第三方采购;海底捞每类主要食材有2名以上合格供应商,与主要供应商关系超过5年,九毛九每类主要食材有3名以上合格供应商,与主要供应商关系超过3年。

呷哺呷哺于特定时间与较少供应商合作,确保可适当问责,与主要供应商关系超过5年。

从中央厨房看,海底捞的蜀海供应零在北京,上海,郑州,武汉,西安均设立中央厨房;

九毛九在广东,湖北,海南设立中央厨房。

从物流看,海底捞旗下蜀海供应链,在全国拥有17个冷链物流中心,冷链仓储总面积约20 万平方米,冷藏车和常用车总运力超过1000辆。

九毛九在中央厨房配备三个仓库,物流覆盖半径为200公里,供应商直接运货至中央厨房,委托第三方将食材从中央厨房运送到餐厅。

呷哺呷哺建立三级物流体系,包含北京中央配送中心、上海区域配送中心、天津辽宁河北仓储。

海底捞分别成立了颐海国际,蜀海,蜀韵东方,微海咨询等公司独立运营,为海底捞提供底料,食材采购,仓储物流,门店装修施工人力资源等服务,以此实现对食品安全和人才培养的标准把控。

从这些可以看出,餐饮企业连锁化率提升,从供给端看,连锁餐饮在品牌管理体系供应链食品安全资本方面的优势越来越明显。

供应链的发达,让海底捞门店数由2018年末的466家,增长至2019年末的768家,其中新开业308家,因租约到期和其他商业原因关闭门店6家,净开业数为302家。

海底捞客单价明显提升,则由2018年的101.1元/人提升4.1%至2019年的105.2元/人。2019年海底捞实现营收 265.56 亿元,同比增长56.24%。

2019九毛九实现净利润1.6亿,净利润增速较快,增速136%,经营利润率高达18.8%,单店营收上,海底捞和九毛九旗下的太二酸菜鱼坪效较高,分别为4.1万元/平方米和2.9万元/平方米。

九毛九新开门店 1 个月后实现盈亏平衡,22 个月实现现金投资回报;太二新开门店 1个月后实现盈亏平衡,7 个月实现现金投资回报。

从需求端看,消费者追求品质,也更倾向于去品牌餐饮门店就餐。

国内超过74%的连锁品牌,自建有中央厨房,超过50%的餐饮品牌正在研发可直接加热使用的标准化半成品。

对于同庆楼来说,学习餐饮零售化是跟上行业趋势的重要一步。

餐饮零售化的核心是把商品数字化、产品标准化,突破服务人数上限和消费场景限制。

在以前的印象中,中餐出现上市公司很正常,但是中餐一直没用出现肯德基这样的巨头。

目前来看,海底捞几乎是中餐发展的极限了,同时他又是一个中餐供应链巨头,海底捞不是无法超越,海底捞暂时也确实甩同行几条街。

餐饮应该从重资产慢慢转移到轻资产运作,餐饮零售化走对了才能突破,走错了还是老路。

未来,进入新市场,不同的消费口味、消费模式以及激烈的市场竞争,都是需要面临的挑战。餐饮企业也需要营销建立市场认知,较低的人均消费、较高的建设成本和运营成本,有可能使公司花费较长时间达到预期的盈利水平。

大企业化、资本化也许真的就是大型连锁餐饮的未来。