波奇宠物流血上市,“宠物生态第一股”前景渺茫?

波奇网发行价格为10美元,处于拟发行价格区间10-12美元的下限,然而上市首日,仍跌破发行价,收于7.2美元,后续交易日继续低位震荡,截止10月14日,收盘价6.14美元,与发行价格相比跌幅达38.6%。

作为“宠物生态第一股”的波奇宠物有机会逆势翻盘吗?

中国宠物行业前景广阔

根据《2020中国宠物行业蓝皮书》分析指出,我国宠物经济主要受利于以下四个维度的核心推动力,即社会、政策、经济、科技。近几年,伴随着社会日益增长的情感需求,养宠政策的规范化及居民经济实力的提升,宠物经济借助科技手段工具进步的东风,呈现爆发式增长。

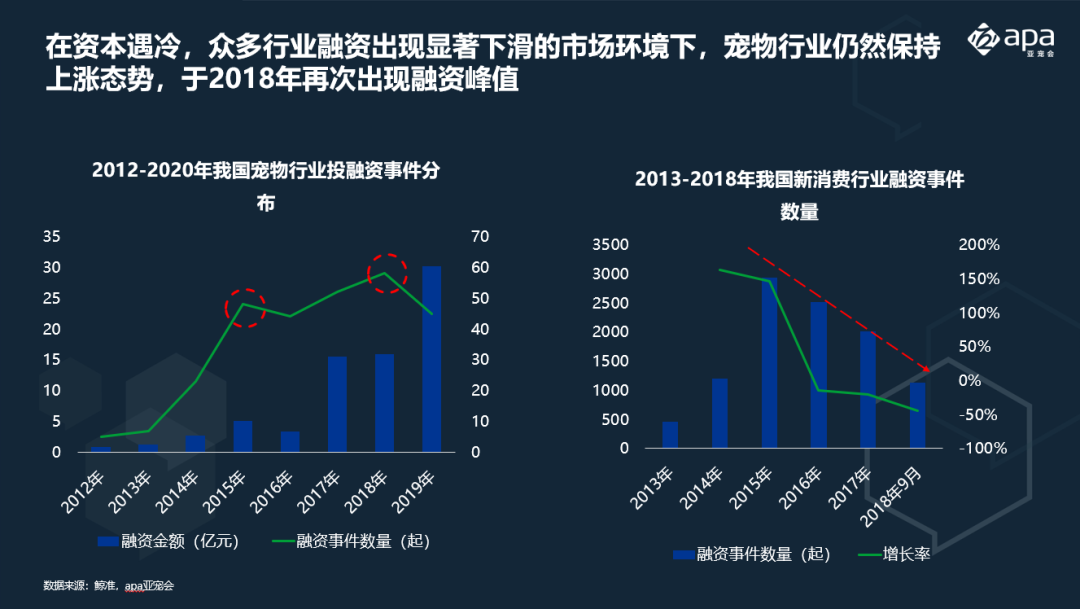

同时放眼资本市场,在消费行业融资遇冷的市场环境下,宠物行业的融资发展仍然呈波动上升趋势,2012-2019年,宠物赛道融资事件数量和金额,CAGR(复合年均增长)分别为36.9%、 65.1%。其中具有高复购率、高客单价、高质量体验特征的项目受关注度高。

资料来源:第十届亚宠CEO峰会《2020中国宠物行业蓝皮书》解读

而对比欧美发达国家相对成熟的宠物市场规模和渗透率,我国宠物经济市场规模尚待开发,未来增长空间巨大,特别是在疫情常态化和我国移动支付较为发达的背景下,以波奇宠物为首的宠物类电商平台,未来发展空间也让人极富期待。

而这一商机也同样引起了资本的关注,从A轮融资到行业独角兽,波奇宠物成长迅速。其中2016年,波奇网完成1.02亿美元的C轮融资,成为当时宠物服务行业金额最大的一笔融资,而高盛集团在A轮、B轮、C轮均参与了投资。

资料来源:天眼查

资本对宠物概念股的看好同样也反应在A股市场:截至10月14日收盘,以中宠股份(002891.SZ)和佩蒂股份(300673.SZ)为代表的宠物概念股年初至今涨幅分别达71.72%和42.17%,对比深证成指今年以来31.26%的涨幅,其表现也是颇为亮眼。

面对前景广阔的市场,波奇宠物的野心不止于做单纯的宠物电商,而是致力于打造“电子商务+服务与新零售+社交与内容生产”的一站式平台,一个打通线上与线下业务的一个生态闭环。

创立12年以来,波奇全面布局了宠物行业:

目前拥有宠物线上社区、全渠道商品销售网络(电商、线下分销网络)、自有品牌(“怡亲”和“魔咖”)以及波奇会员等业务;

同时,在上游产能方面,公司通过投资宠物食品生产工厂实现在生产研发方面的布局;

其次,在线下落地方面,公司通过入股国内最大的宠物店加盟连锁品牌及人员培训机构“派多格”,将自身的供应链和线上流量以及系统优势导入到线下门店,从而激活活体繁殖、门店运营、人员培训甚至物流配送这一版块;

最后,随着直播行业与内容生产的火热,波奇宠物又通过快速布局KOL营销与短视频互动来进行品牌推广。

这从上游端到零售端的整合操作,波奇做得如火如荼,然而实际上能否真实有效地成为公司的核心竞争力呢?股价给似乎给了我们答案……

“矮子里拔将军”?

即便在用户数、营收及GMV规模等方面,波奇宠物似乎已经成为国内最大的宠物生态平台,但这实际上可能得益于中国分散而经营粗放的市场环境仍待整合的现状。如果着眼于具体的运营数据,对于目前的波奇宠物来说,核心竞争力的缺失和由此导致的亏损压力才是制约公司发展的主要矛盾。

波奇网的核心竞争力目前看还是着重在一个“生态圈”上,所以这个“生态圈”到底能不能形成自己的闭环是企业成长的关键。

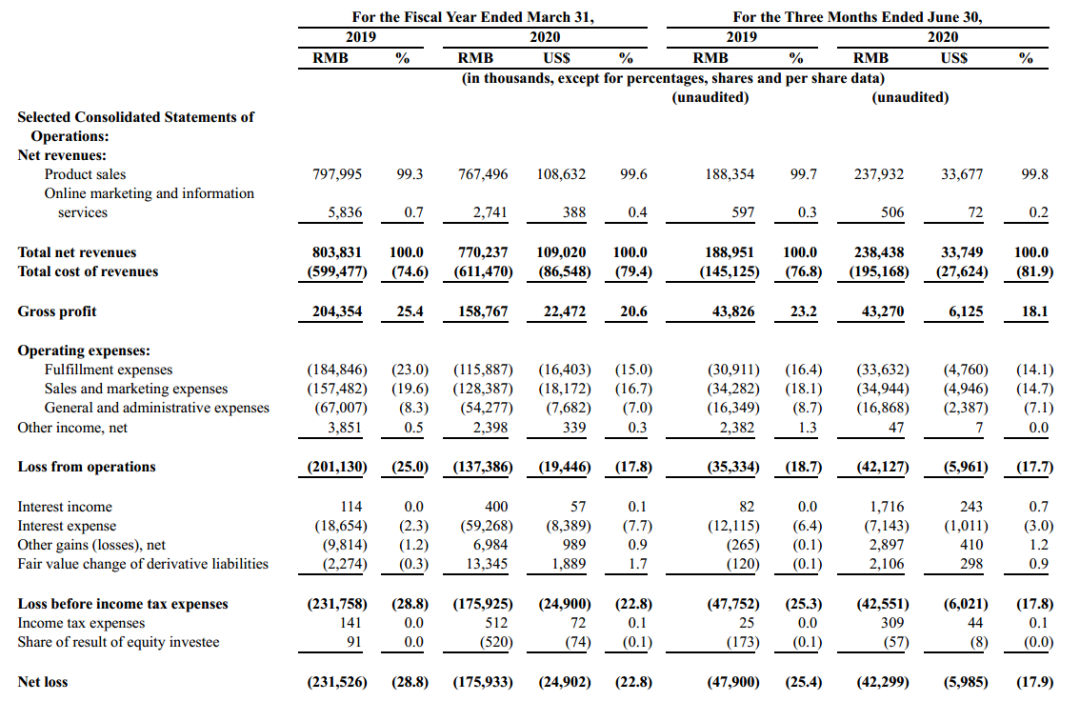

从招股说明书上看,波奇宠物的营收中,产品销售收入是重中之重,分别为7.98亿元、7.67亿元及2.38亿元,分别占总营收的99.3%、99.6%及99.8%。

除此之外,会员计划、在线营销和信息服务、内容提供、SaaS解决方案等多项业务仍未对公司盈利的影响几乎可以忽略不计。

由此看出,这个“电子商务+服务与新零售+社交与内容生产”的一站式平台目前是严重依赖线上电商版块的盈利,而在线下和社交版块还未有协同效应产出。

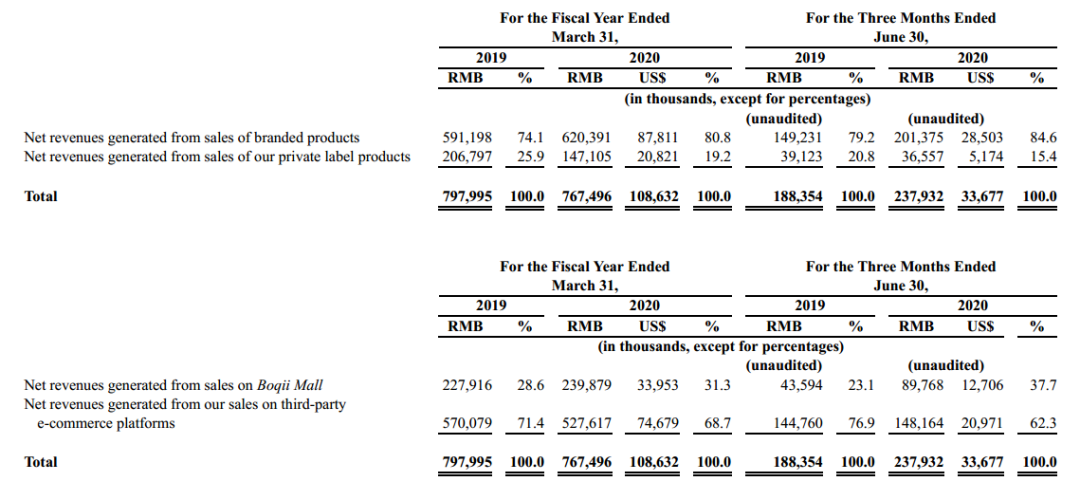

而进一步拆分销售收入的话,可以发现波奇宠物对第三方电商平台依赖度始终较高。

招股书显示,2019财年及2020财年,波奇宠物自营的波奇商城产生的产品销售净收入占比分别为28.6%、31.3%,而第三方电商平台的产品销售净收入占比分别高达71.4%、68.7%。同时,自有品牌的营收占比也相对较少且逐年呈下降趋势,即分别在2019财年及2020财年占比25.9%和19.2%。

这两个问题会导致企业营收容易受外界因素干扰,一旦波奇与第三方平台或者品牌的合作关系出现矛盾将对其营收造成巨大影响,加剧公司的亏损和现金流紧张问题。

资料来源:招股说明书

而且就市场份额来看,中国的在线宠物用品零售市场行业分化较大,大型在线零售平台仍牢牢占据市场大头。

按照2019年GMV来进行排名,淘宝以60%的市场份额稳居据第一,第二名是京东,第三名的波奇网仅占据市场份额的1.9%,仅为淘宝市场份额的1/30——作为垂直行业里的龙头,波奇宠物的市场份额着实略显寒酸。

同时招股说明书显示,2019财年(2018年4月-2019年3月)、2020财年(2019年4月-2020年3月)及2021财年首季(2020年4月-6月),波奇宠物的营收分别为8.04亿元、7.7亿元及2.4亿元,净亏损分别为2.3亿元、1.8亿元、和4229.9万元人民币,净亏损率为28.8%、22.8%、17.7%,累计亏损超4.5亿元,至今尚未实现盈利,现金流压力较大。

资料来源:招股说明书

综上所述,波奇的“生态圈”可以说是并没有形成闭环,总体感觉仅仅是一家规模较大并且拥有消费者交流平台和其他衍生服务的经销商而已,并没有打造出自己预设的核心竞争力和行业生态,所以,波奇宠物跌破发行价,也可以说是市场的理性反馈。

能否逆势翻盘?

放眼中概股,同样主打垂直电商也同样在美股上市的蘑菇街,经过1年多的时间,仍旧摆脱不了经营亏损的桎梏,目前截止10月14日收盘价2.49美元,距离2018年12月14美元的发行价格,蘑菇街的市值可谓是一路缩水。

究其原因,缺乏核心竞争力才会被其他大型电商蚕食,这个前车之鉴值得波奇思考。

目前波奇想要翻盘的关键就是发掘并完善自己的核心竞争力,持续现在的商业模式无疑会步蘑菇街的后尘,如何让自己的“生态圈”转起来,减少外部资源依赖,是波奇亟待思考的问题。

在电商版块方面,随着市场下沉的趋势,低线城市的养宠消费需求将不断释放,短期之内波奇网对此类市场的覆盖率和渗透率都难以匹敌大型综合电商,同时自营的品牌的知名度在短期之内出圈的可能性仍待观察;

在服务与新零售方面,未来宠物需求将不仅仅是日用品消费还会有更多个性化的互动需求,用户将会需要服务能力更强体验更好的专业化服务,如何利用公司自身的渠道优势满足用户的多样化需求,波奇网也需要思考一条新的路径;

在社交版块方面,科技信息渗透和社交平台的应用将为宠物经济添砖加瓦,如何通过电商和线下渠道的联动,加强用户的黏性,同时用社交黏性提高变现率也是波奇需要思考的问题。

总体来说,是挑战也是机遇,波奇需要抓紧机会,趁着在目前中国的宠物市场还在增量发展的粗放阶段,将公司已经整合的资源做大做强,不然“生态圈”终将是个“零”。