“金主爸爸们投放在逐步减少,感觉我们这个行业压力也来了。”最近一位主要负责汽车公关传播业务的人士告诉《汽车公社》,汽车行业的颓势开始向公关传媒行业蔓延,“客户的传播预算明显收紧,好多常规内容也不愿意花钱做了,同样的项目以往50万的预算现在直接降到40万,以前恨不得一季度一涨的自媒体刊例价也涨不动了。”

伴随着经济下行的压力,以及国际经济政治局势的不确定性,2019年的汽车市场并未见好转。连续6个月的下滑,上半年累计同比降幅超过10%,如果说2018年是近30年来车市最糟糕的一年,那么2019年的上半年,也几乎称得上是中国车市有史以来表现最差的半年。

作为一个产业链极长的行业,汽车行业的寒冬势必会延续到上下游,而且这种传递将随着行业的持续恶化,陆续在关联行业显现出来。比如以汽车为重要金主的广告传媒行业,也在这一轮车市的寒冬中,逐步感受到了压力。

预算减少、投放调整、资源倾斜、看重流量和效率、向头部集中……如果说互联网兴起引发了上一轮广告行业的洗牌和调整,那么这一次伴随经济的下行和金主们的遇冷,蛋糕正在不断被压缩,同时在新的传播方式和传播渠道的革新中,蛋糕的分配方式不断被打乱重组,广告传媒行业势必将迎来新一轮的变化和挑战。

从车企们持续下滑的销量和利润,到汽车品牌淘汰赛的持续上演,负面效应的传递正在加速向广告传媒行业进军。正如那句话所说:地主家都没有余粮了,那些依靠地主粮食生存的人儿们,是该为自己的生存担忧了。

所以,究竟是被淘汰还是抓住一个新的机会?每个人心中都有一个答案。

金主家也没有余粮了

车市的糟糕情况延续了近一年之久。

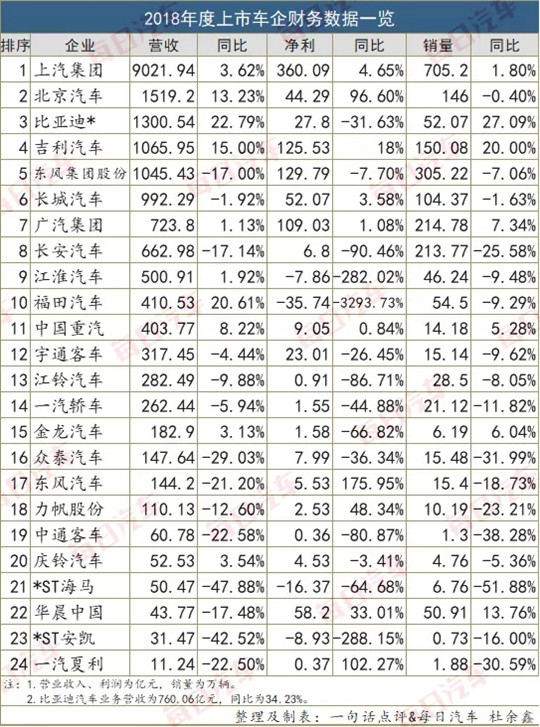

从销量来看,行业出现了多年罕见的负增长,传递到车企具体的营收和利润方面亦是如此。就拿2018年全年的表现来看,24家主流的上市车企中,有14家车企营收同比下滑,有超过6成的上市车企净利润同比出现负增长。

而对品牌建设和销量促进的广告和营销支出而言,其一直与企业的实际表现成正相关。比如一些正处在上升期的汽车公司,其广告和营销费用自然不会降低,而受行业的不景气和企业自身收益的降低,一些企业降低了广告营销费用,也让一些服务的广告传媒公司受到牵连。

从上市车企年报中广告费用一栏可以看到,上汽集团虽然广告投入高达135.23亿元,但同比也出现0.4%的轻微下滑趋势。从占比来看,上汽集团的广告宣传费用占比已从2017年的2%下降至2018年的1.5%。包括北京汽车、江淮汽车、海马汽车、金龙汽车、安凯客车汽车业务表现并不理想的汽车公司们,广告营销费用同比2017年均出现负增长,最高降幅达到5成。

要知道,汽车公司往往是按照当年的收入占比来规划第二年广告宣传预算,毫无疑问在汽车行业进入不景气阶段,营收和利润走弱的情况下,车企金主爸爸们自然会压缩广告宣传费用。特别是今年一季度,持续恶化的市场情况,更是给广告传媒行业带来不利因素。

从今年一季度的情况来看,上市车企们的业绩表现更为糟糕,包括上汽、广汽、长城、长安等主流的汽车公司,其营收和利润纷纷均出现不同程度的下滑,特别是长安汽车,其营收更是下滑20%至160亿元,净利润亏损超过20亿元。

虽然季度财报看不到车企们的广告投放情况,但无疑随着车企市场压力的不断加大,占据营收一定比例的广告费用势必会进一步降低。当金主爸爸们口袋里的收入降低,正勒紧裤腰过日子,还怎么谈让下游的广告传媒行业活得很滋润呢?

我们不妨来看一看几家以汽车营销为主的上市营销传播公司的财报,或许可以窥探行业的动向。比如以汽车品牌营销占比近4成的华谊嘉信(300071.SH)为例,其2018年全年营收出现4年以来的首次下滑,同时净利润亏损达到7.72亿元;今年一季度该公司的营收下滑两成,净利润亏损4114万。其在年报中提到,主要原因是受外部世行竞争激烈和融资环境紧张所致。

而今年一季度的数据也显示,如主要代理广汽传祺(参数|图片)、一汽-大众、东风日产、广汽三菱的营销传播公司省广集团(002400.SH),其一季度营业收入罕见下滑1.51%,净利润罕见下滑20.45%;主要代理上汽通用、神龙汽车、东风日产的营销服务公司华扬联众(603825.SH),其今年一季度首次出现季度亏损。

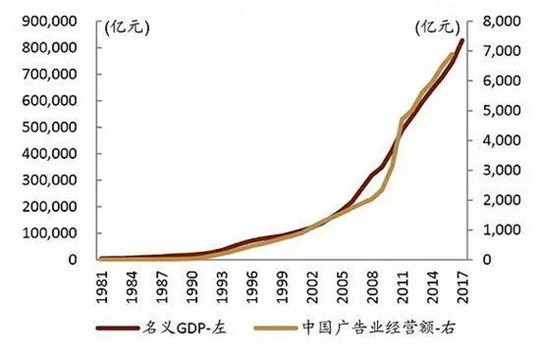

实际上宏观经济环境—汽车行业—广告传媒三个行业的景气程度向来是成正比。宏观经济好的时候,消费者有购买力,汽车厂家能销售出更多的产品,在营收和利润不错的情况下,广告投放自然也不会少。而一旦遇到像2018年和2019年这样经济不景气的时候,广告业势必迎来寒冬。

2019年,广告主对整体经济市场的信心波动,致使中国广告市场重新进入调整期,据数据统计,第一季度中国广告市场整体下滑11.2%,不论是传统媒体还是生活圈媒体的表现都不容乐观。央视市场研究(CTR)对广告主调查研究显示,从全行业来看,只有33%的广告主计划在今年增加预算,这一数字是过去10年最低水平。

而根据CTR提供的2019年乘用车广告投放费用月度趋势去我们也不难发现,仅今年2月份广告总投放费用出现8.1%的增长,其余月份均出现不同程度的下滑,特别是3月份和5月份,下滑幅度甚至达到两至三成。其中上汽通用(-45.3%)、上汽大众(-61.3%)、广汽集团(-73.1%)三家广告投放份额在降低。足以说明,在广告业赖以生存的汽车行业正在遭遇瓶颈时刻,汽车对于广告支出的影响也是巨大的。

同时《汽车公社》也了解到,一些弱势的汽车品牌和公司如比速等,难以支付广告公司的营销费用而对簿公堂,甚至最后无法支付上千万的费用而造成广告公司坏账从而影响利润。另外包括一些汽车类媒体和自媒体,从去年到今年也遭遇了营收和利润下降双双下降,欠款周期延长等糟糕的情况。

可见当下,特别是2019年,可能是广告业最糟糕的一年。

注重价值,向头部集中

都说车市正在遭遇寒冬,但纵观整个行业,依然可以发现有日子过得滋润的车企存在,特别是以日系为代表的丰田和本田,在这一轮的车市淘汰赛中,拔得头筹。

广告行业亦是如此,我们看到有的广告传媒公司正在遭受寒流,营收和利润双降。在互联网和数字技术越来越先进的当下,精准投放和高效率的传播成为主流。一些广告主也逐步构建起自己的传播体系,比如蔚来和吉利等本身自带流量的IP,借互联网时代和社群化,逐步构建起自己的社区和圈层,甚至包括生产自己的内容,这对广告传媒公司而言无疑是一个巨大的坏消息。

但客观的事实在于,一切具有实力的整合营销机构以及像蓝色光标、分众传媒等行业头部公司,依然行走在康庄大道上。今年一季度,蓝色光标营收同比增长11.36%至55亿元,净利润同比增长13.18%至1.26亿元,领跑行业。

包括2018年全年,蓝色光标以80%的增幅实现了4亿元的净利润,财务报告中指出主要是因为移动互联业务及出海广告业务增长所致,同时公司陆续推出的基于大数据及智能算法的高毛利数据科技产品,为业务板块利润率进一步提升带来了重要推动力量。

而以汽车营销的传播大头5垂直网站+5综合网站的情况来看,这些流量和资源巨头依然是汽车公司青睐的对象。数据显示,2018全年汽车之家净营收和净利润分别为72.332亿元人民币、28.710亿元人民币,同比分别涨了35.4%、43.4%,其中媒体服务营收同比增长20.1%;推广服务营收同比增长24.2%,在车市寒冬下,汽车之家的媒体与广告收入依然维持着同比两成以上的增幅。

同年另一家汽车垂直网站易车,其广告与会员业务收入同比增长13.5%,数字营销服务业务全年同比增长25.7%。可见,无论是大的传媒机构蓝色光标等,还是大型的垂直类网站,凭借着领先和头部品牌优势,在寒冬中依然过上滋润的日子,甩对手一个等级。

实际上无论是汽车产品还是广告传播,其核心的内容就是为客户提供核心的价值产品,就像汽车产品一样,在竞争激烈的时代,产品实力和产品品质正在回归汽车本身,显得越来越重要;而对广告传播行业而言,流量固然重要,但真正的传播和创意能力、内容创新能力则是流量的基础,也成为广告的核心价值内容。正如行业人士评价的那样,流量每家都有,关键是你的传播和创意真的能让消费者正面接受吗?

“流量和价值,越来越成为金主爸爸们选择的方向。”文章开头的那位公关行业人士告诉《汽车公社》,像5+5这样的顶级流量群体,依然是客户的重点对象,毕竟流量这个KPI是核心关键。同时一些新的流量载体比如抖音等,也成为汽车厂家广告投放新的追捧对象。

不仅是流量,因为数字化传播技术的运用,它已经成为营销的一个基础,它能快速精准地找到广告的受众群体,实现更好的品牌传递和品牌转化。CTR研究数据显示,从广告预算的角度来看,广告主对于数字媒体广告预算分配从2016年的43%提升到了2019年的53%,数字媒体正引领传播和营销新时代。

“比如过去一个互联网5分钟的视频价值20万元,但现在抖音上一个1分钟的视频就需要10万元,一样是内容,但无论是传播效率和精准程度完全不一样了。”上市行业人士表示。

这就像是几年前移动时代来临时,大家疯传的《致那些即将倒闭的广告公司》一样,都在扬言互联网颠覆一切,数字时代浪潮下,传统已死。一系列数据也显示,互联网广告正在蚕食传统的电视和平面内容。但最后呢,传统广告公司其实早已不再传统,一批优秀的创意人,或进入或转型成一批优秀的数字公司,依然成为行业的佼佼者和顶尖力量。这一幕犹如造车新势力扬言颠覆传统汽车那般,最后当传统汽车公司快速转变,落得个颠覆者啪啪打脸。

即便是上文指出了今年一季度广告主的广告投放出现下滑趋势,但这并不是广告行业的全部。另一份数据显示,互联网公司2019年一季度广告营收前14强均出现增长趋势,如阿里巴巴、腾讯、京东、美团、趣头条等,增幅领先行业。事实证明,并不是行业不行了,而是你不行了而已。

所以,即便是汽车行业进入新一轮的低谷期,广告营销依然是汽车销售极其重要的一部分,更何况还有一些强势的汽车品牌依然保持着旺盛的生命力,仍旧推动着广告行业滚滚向前。正如汽车销售一样,寒冬时刻,行业发生巨大变革,销量都往头部大公司集中了,强者寻找恒强机会、弱者只能面临无尽威胁的马太效应,同样在广告圈残酷上演。