图片来源:每经记者 张潇尹 摄

每经记者:丁舟洋 杜蔚 每经编辑:杜毅

2020年已经快过去三分之一,时尚行业的凄惨日子还远远没有到头。

疫情对时尚行业造成巨大打击,无论是大众触手可得的快时尚,还是往日里高不可攀的奢侈品,都在惨重的损失中极力自救。

近日,快时尚和奢侈品上市公司都公布了一季报,受疫情影响今年均无一例外的业绩下挫。一季度LVMH集团和Kering集团的销售额均比上年同期下跌15%,菲拉格慕在截至3月31日的三个月内销售额同比上年同期大跌30.6%。

与之相比,快时尚的业绩受损来得要比奢侈品晚一些,但影响更持久。H&M3月销售额下降46%,并预计第二季度将录得亏损,但一季度净利润远超预期。Zara母公司在3月下旬公布的年度报告中显示,该集团全球50%的店暂时关闭,3月上半个月的销售额跌幅约24%。

波士顿咨询董事总经理、全球合伙人杨立对每经记者表示,据他们对全球百位快时尚、奢侈品公司CFO、CEO的问卷调研,“43%的奢侈品行业CEO觉得2021年销售就能回来,但是只有19%的快时尚CEO,觉得2021年能回来。”

为了自救,减薪、关店、全力保障中国市场,成为了大家的共识。

史上最“惨”一季度 LV母公司、Gucci母公司均大跌15%

近期,全球奢侈品公司菲拉格慕、LVMH集团、Kering集团、爱马仕陆续公布了第一季度成绩单,销售数据一片哀鸿,此前高速增长被疫情按下了暂停键。

意大利奢侈品制造商Salvatore Ferragamo S.p.A(简称“菲拉格慕”)在截至3月31日的三个月内,销售额比上年同期下降30.6%至2.2亿欧元,而在2019年一季度菲拉格慕则为增长4.3%。若按不变汇率计算比上年同期大跌31.4%。

菲拉格慕首席执行官Micaela Le Divelec Lemmi坦承,集团在全球所有市场的所有部门都受到了新冠肺炎的影响,未来充满不确定性。

全球最大的奢侈品集团LVMH在截至3月31日的第一财季内,销售额同比上年下跌15%至106亿欧元,其中核心的时装与皮具部门收入下滑9%至46.43亿欧元,香水和化妆品部门销售额下跌18%至13.82亿欧元。

LVMH集团表示,销售额下滑的主要原因是疫情之下许多门店暂停营业,生产工厂暂停运营,以及封锁隔离和禁止旅行政策。并认为今年二季度将继续受疫情影响,但是目前尚不能做出准确预期。LVMH集团首席财务官Jean Jacques Guiony在与分析师的电话会议中透露,Dior的表现好于集团其他时尚品牌,而Givenchy、Celine和Fendi相较更差。

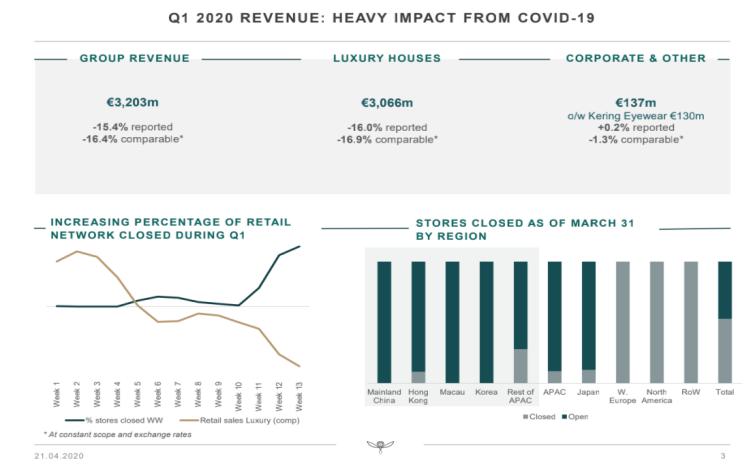

法国另一大奢侈品巨头Kering集团,今年一季度与LVMH集团的跌幅基本一致。在截至3月31日的三个月内,Kering集团销售额比上年同期下降15.4%至32亿欧元,而在上年同期则为大涨21.9%。其中奢侈品部门销售额大跌16%至30.66亿欧元,超过Kering集团预期的15%跌幅。

图片来源:Kering集团第一季度主要业绩数据和关店情况

从Kering集团旗下几大主力品牌来看,核心品牌Gucci第一季度销售额比上年同期大跌22.4%至18.04亿欧元,而在2019年是大涨24.6%。Yves Saint Laurent销售额比上年同期下降12.6%至4.35亿欧元。不过,Bottega Veneta的销售额则比上年同期上涨10.3%至2.73亿欧元,是Kering集团2020年一季度唯一在增长的品牌。

Kering集团董事长兼首席执行官François-Henri Pinault在财报中表示,疫情对集团第一季度的业绩造成沉重打击。该集团财务总监Jean-Marc Duplaix则称,当前对于Kering集团第二季度的整体业绩表现作出预测还为时过早,至少在6月或7月前不会出现明显变化。

爱马仕今年一季度销售额比上年同期下降6.5%,至15.055亿欧元。以固定汇率计则跌7.7%,但仍略高于市场预期的14.5亿欧元。爱马仕解释称,所有地区的业绩都受到了门店关闭的影响,其中欧洲和除日本以外的亚洲地区受到的影响最为严重。而门店关闭将对爱马仕第二季度销售额产生重大影响。

截至北京时间4月25日收盘,菲拉格慕、LVMH股价、Kering集团、爱马仕的股价分别为:11.04欧元/股、341.3欧元/股、450.85欧元/股、675.4欧元/股,上述四大奢侈品公司的市值分别为:18.6亿欧元、1724亿欧元、569亿欧元、713亿欧元。

奢侈品高管迎来减薪潮 中国市场成了“唯一曙光”

疫情黑天鹅下,即便是巨头也不能幸免,奢侈品们并未坐以待毙,各自调整着战略,中国市场、高管减薪,似乎成了大家不谋而合的共识。

菲拉格慕首席执行官Micaela Le Divelec Lemmi 在接受意大利媒体MFF采访时表示,中国内地专卖店已经重开,客流逐渐恢复,大中华区大约650名同事的态度也“非常令人鼓舞”。Micaela Le Divelec Lemmi还指出中国市场是目前“唯一的一线曙光”。

为了抵消销售下滑的影响,LVMH集团计划今年将资本开支削减40%。Guiony表示,这些节省的开支大部分来自于推迟到2021年的项目。该集团董事长兼首席执行官Bernard Arnault及其他董事会成员接受减薪,Bernard Arnault说,他决定放弃4月和5月份的薪资,在2020年仅拿基本工资。

与竞争对手LVMH集团一样,Kering集团亦决定将其股息削减30%,Francois-Henri Pinault则决定降薪,放弃今年余下时间固定工资的25%,以及2020年全年基于业绩的浮动薪酬。并取消2020财年首席执行官和副首席执行官薪酬激励;同时降低30%董事会费用。

值得一提的是,奢侈品公司均看好中国市场的复苏。LVMH集团表示,3月下半月,中国已出现了复苏的初步迹象。Jean Jacques Guiony还透露,在中国内地的一些地区,4月初的销售额同比增长了50%。爱马仕也指出,目前中国内地所有门店已复工,其中广州店在4月初扩建后也已重新开张,销售逐渐恢复;中国香港和澳门的门店虽然由于入境管制,客流减少,但仍然恢复了客流。

“其实大部分奢侈品都明白,下半年的机会多半都是在中国,因此他们希望能够把最好的货都调到中国来,去满足中国消费者的需求。”杨立告诉每经记者,奢侈品一旦线下的门店恢复,“买奢侈品的这一人群,本身受到的影响收入各方面会相对更小,只要门店恢复正常营业,他们会更快地恢复购买行为。”

杨立向每经记者表示,波士顿咨询调研数据显示,有43%的CEO认为,奢侈品销售额在2021年就能迅速回升起来。“目前来看大家都觉得,中国的恢复速度远超他们的预期,奢侈品的销售恢复迅速。”

快时尚比奢侈品更惨 截至3月底H&M全球关闭3778家店

与奢侈品相比,快时尚走出疫情阴影的步伐更加艰难。

一位为H&M、Zara等品牌供货的面料商向每经记者透露,95%的订单都被取消了,该公司全年损失超六成以上。

H&M新任的首席执行官Helena Helmersson表示,“随着市场急剧萎缩,我们不得不做出很多艰难的决定,并采取有力的行动。”

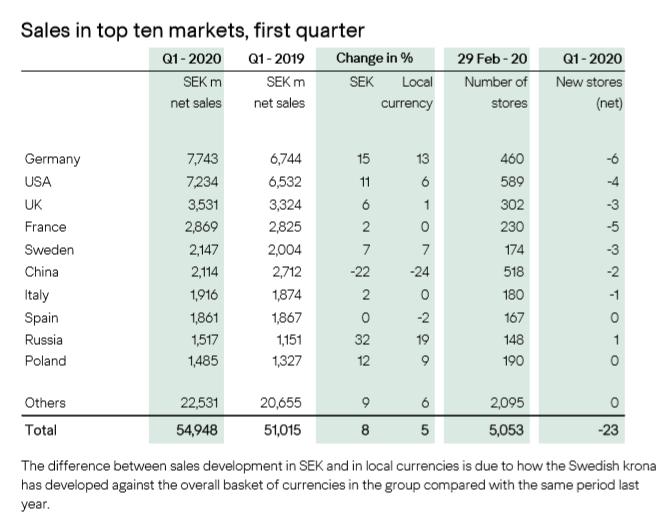

“我们每天都不得不关店,情况越来越严峻。”H&M在一季度报告中提到,截至3月底H&M关闭了5065家门店中的3778家,涵盖德国、美国、意大利、法国、西班牙等54个市场。“关店叠加市场需求低迷, 3月迄今为止的销售额受到了重大负面影响。”

H&M一季度的十大市场,据H&M一季度财报

为了缩减成本,H&M正在与数万名员工协商削减工,正在考虑裁员,高层管理人员暂时减薪20%;预计2020年第二季度的运营费用(不包括折旧和摊销)将减少20%-25%左右;为了降低租金成本,公司正在与房东对话的基础上,申请各地政府的租金减免等方式。

即便做了多种降低成本的努力,H&M仍在一季报中坦言,第二季度将是亏损的一个季度,因为运营成本的消减无法抵消销售额的大幅下降。

另一家快时尚巨头Zara遭受的影响也很大,Zara母公司Inditex 关闭了旗下品牌所有位于西班牙的门店,同时计划将部分面料生产线转化为专业医疗面料生产线。到目前为止,Inditex集团旗下品牌在全球的7469家门店中有3785家门店已暂时停业。据路透社消息,如果西班牙的紧急状态持续到4月中旬之后,Zara母公司Inditex集团正在考虑暂时裁掉在西班牙约2.5万门店员工,这将会是由于新型冠状病毒爆发而在欧洲采取的最大规模的此类举措之一。

美国知名快时尚公司GAP也岌岌可危,据GAP集团在今年三月发布的2019年财报,2019财年该公司净利润同比下滑65%,公司原计划2020年将在全球范围内关闭约170家GAP品牌门店。

GAP集团财报,图据东方财富

目前,GAP在全球拥有近4000家门店,70%以上位于北美,贡献了近80%的收入。而随着美国疫情形势的发展,3月16日开始,GAP已暂时缩短了美国和加拿大所有商店的营业时间,在疫情最严重的地区关闭100多家门店,据预计,2020年第一财季,GAP销售额将损失约1亿美元。

行业洗牌早就开始 疫情成压垮快时尚公司最后一根稻草

4月23日,据CNBC的报道,GAP表示新冠疫情期间其门店被迫关闭,该公司现金正以惊人地速度消耗,公司可能没有足够的现金来支撑运营。

图片来源:GAP官网

在杨立看来,这次疫情还是能出不同品牌的应对能力,首先是看现金流把握得如何,其次是看品牌供应链的灵活度,“快时尚行业是否真得能够很灵活得去应对供应链变化的需求。”“我们能看到这次疫情后,出现了两极分化,有的品牌能维持强者的地位,表现得比另一些品牌好的多。”

事实上,快时尚行业的洗牌早就已经开始进行了,疫情成为压垮很多快时尚公司的最后一根稻草。

Esprit大溃败,即将退出中国市场。去年,美国快时尚品牌forever 21退出中国市场,再之前,ASOS、Newlook和TOPSHOP相继退出中国市场。仍然“镇守”在中国市场的Zara、H&M等也深陷业绩增长乏力的瓶颈。

对于快时尚行业在中国市场的危机,杨立认为,快时尚行业的模式强调的“极致效率”,但是这种“唯快”的外国品牌,在中国受到了很大挑战,因为中国有很多更快、效率更高的本土品牌。

“中国有非常成熟且庞大的本土供应链,这两年发展起来的KOL品牌可以迅速借力于供应链的网络,去推出他们的个人品牌。”杨立说,另外,和国外的快时尚品牌相比,中国本土KOL品牌的数字营销运用得更快、更准、更好。

而全球各地工厂的关闭会不会导致快时尚和奢侈品在今年下半年出现无货可卖的情况?季节性很强的快时尚产品积压的库存又该怎么办?

“虽说欧美供应链都受到比较大影响,但对中国市场供应的保障,应该排在每个CEO的‘必做事情清单’非常前面的位置,所以我觉得大幅度断货的可能性不是很大,全球范围内会有一个暂时的短缺。库存方面,最近快时尚已经开始一轮比较积极的促销了。奢侈品还没有发生,奢侈品还是希望能够尽量不用促销的方式。”