或许谁都没有想到,临近 2020 年的尾声,一众国产品牌的新机仍在陆续进场,还打起了高端市场的主意。

新发布的小米 11 继续把起步价定在了 3999 元,还把发布时间提前了一个多月;vivo X60 系列,则和三星达成芯片合作,并贴上了蔡司镜头的 logo;而 OPPO ,也首次为 Reno 系列新增了「超大杯」的准旗舰版本。

冲击高端,已经成为这几个品牌新的共识。

头部品牌之外,一加、realme 和 iQOO 等大厂的子品牌们,也在有意无意透露着明年旗舰机的信息。其中 realme 就预告了全新的 Race 系列,而 iQOO 7 则直接曝光了它的背面照。

前段时间,一加更是在内部信中强调,明年将不止步于「小而美」的定位,而是会力争做到线上高端的第一位。

尽管几家厂商都没有对这轮产品定位升级、发布时间的提前做解释,但可以预见的是,很快,一轮针对 4000 元价位段以上的市场争夺战就会打响,不少人也很清楚,这次米 OV 瞄准的,是一段难得的市场「空窗期」。

01 异动的市场

智能手机市场陷入增长停滞已是不争的事实,各家品牌实则都是在相互争抢存量用户,同时也在维持着自己的基本盘。

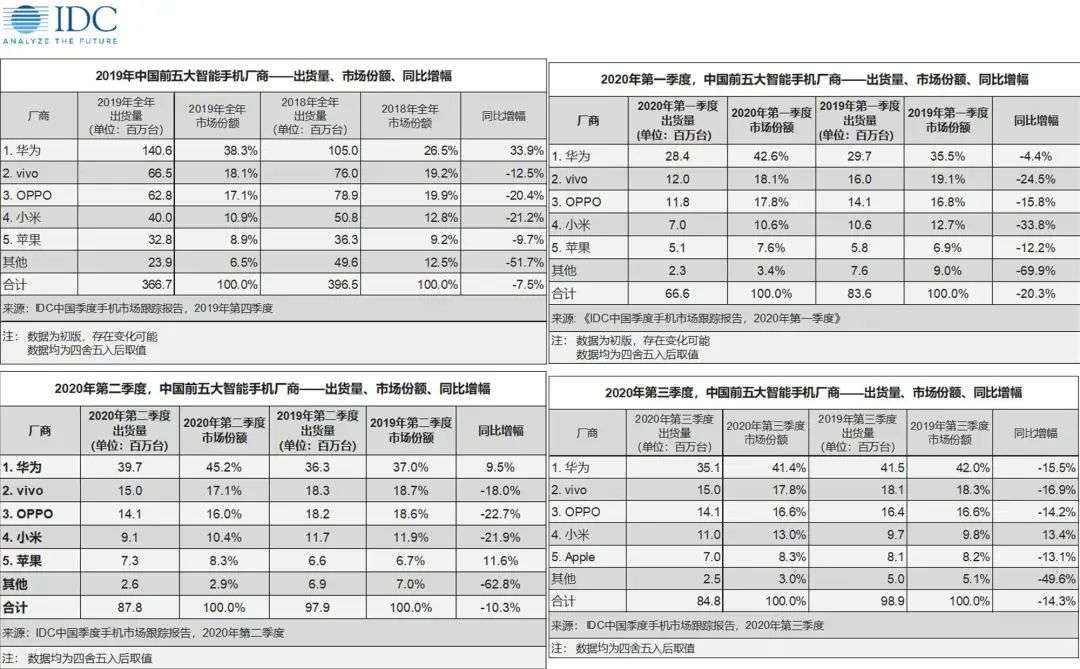

我们不妨以 IDC 的数据做一次复盘。回看 2019 年,以及 2020 年前三个季度中国市场的报告,最强势的华为把控着四成左右的市场,而小米、OPPO 和 vivo 这三家厂商,市占率在 10-20% 之间,苹果则是在 10% 以下。

国内 TOP5 的顺序,在很长一段时间都维持着这样的名次。

IDC 2019 年、2020 年前三季度中国手机市场数据

华为在国内的领先地位非常牢固,也很难被撼动。去年我们在谈及华为涨势时也提到说,四成的占比,基本相当于十年前诺基亚在中国市场的地位,而按照这种趋势发展,华为在国内拿下过半份额,也并非不可能。

但在华为遭遇芯片供应危机后,新一轮变化也随之到来。

IDC、Canalys 等多个分析机构的三季度数据都证明,尽管华为在中国市场仍处于领先地位,但出货量已经有所下跌,而小米则在三季度出现了难得的正向增长,缩小了与前三名的差距。

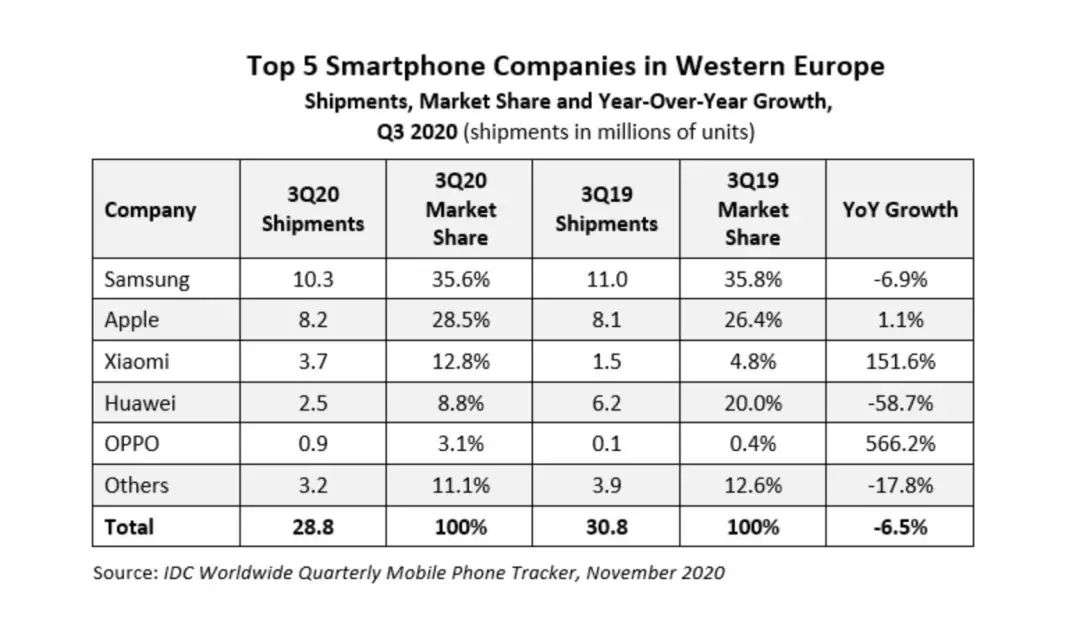

2020 年第三季度,主攻欧洲市场的小米、OPPO 已经收获了一些成果

海外市场的情况更能说明问题。以西欧地区为例,过去华为一直都是该地区最为强势的中国手机品牌,但在第三季度,小米已经超过了华为,成为欧洲市场的第三名,而且和 OPPO 一样都出现了大幅增长,而华为则从去年的 20% 跌到了现在不足 9%,很显然是被这两个品牌分流了不少用户。

考虑到在今年第四季度,支持 5G 的 iPhone 12 正式进入市场,销售同样十分强势,未来手机市场的排序还会出现很多变数。

另一方面,上游供应商也从各家的订单量上察觉到异动。如果想要获得更高的市占率,往往也要以对等的出货量来作为支撑。

10-11 月,路透社、日经新闻援引了供应商人士的消息称,小米、OPPO 以及 vivo 三家厂商均上调了相关元器件的订单量,且数量不小,基本都把生产计划增加了 1-5 成左右。

在小米 11 发布会后,卢伟冰也在微博上表示,这次小米 11 的备货量是历史上小米数字旗舰的几倍,可见对于这轮高端「冲锋」,大家明显都是有备而来。

目前米 OV 三个品牌在国内市场处于胶着状态,份额也一直未能突破至 20% 以上。借着这波市场变化,但凡有一家厂商能从别家手上抢到「蛋糕」,都有机会步入快车道,去角逐第一名的位置。

这样的机会非常难得,谁都不会想错过。

02 攻防互换

过去两年,华为受困海外,只能加码国内,也使得小米、OPPO 和 vivo 的线下阵地遭到了华为的明显冲击。

在巨大的体量优势面前,其它品牌只能尽力守住自己的一亩三分地,要不就是寻求海外市场的增长,来弥补国内的下降,从而维持整体出货量的稳定。

这从各家的国内、海外份额占比就能看出端倪。以今年二季度为例,当时华为手机的全球出货量约为 5500 万台,仅中国市场就占了 4000 万,等于说近 72% 的手机都是在国内销售的。

换成小米,当时这个占比仅为 32%,而 OPPO 的比例则为 56%,意味着它们的出货量大头都是在海外,而非国内。

可以说,在这个阶段,华为在国内完全扮演是进攻方的角色,加上更高的让利,以及相关的利润补贴,很多渠道商也对卖华为青睐有加,这一度是其它品牌眼红的地方。

华为于今年 6 月在上海开设的全球最大旗舰店。图片来自:中国经济网

现在,攻防角色迎来了互换。从今年下半年开始,「缺芯」的华为就在谨慎控制着产品的出货节奏,而小米、OPPO 和 vivo 等厂商则在加速填补华为空出来的渠道、广告资源,同时开始加速新品的迭代周期。

放眼整个智能手机发展历程,这种因外部因素造成市场「真空」,而非靠产品竞争实现优胜劣汰的情况也极为罕见。正如分析机构 Canalys 在报告中所指:「对华为的竞争对手们而言,机会是稍纵即逝的。」如今的小米、OPPO 和 vivo 都是在和时间赛跑,以便在这段时间里抢占更多的份额。

毕竟,一旦华为重新获得了芯片供应许可,哪怕只是来自于高通或联发科的帮助,而非自家麒麟,也会对现有市场格局带来新的变化。

不过,华为的新机发布计划并未因「缺芯」而遭到中断。上周,搭载麒麟 985 芯片的华为 Nova 8 系列仍正常发布,和小米 11、OPPO Reno 5 以及 vivo X60 类似,都是定位于 3000-4000 元价位段的中高端产品。

唯一的悬念在于华为为它划定的出货量。有渠道商向我们表示,在有限的芯片库存下,假如华为还要顾及明年的 P50 旗舰,甚至是其它新产品,就只能对芯片做合理分配,这等于是定死了单款产品的出货量。

目前在华为官网,上市快两个月的旗舰机 Mate 40 Pro 并未敞开销售,而是在定时放量,Mate 40 则直接显示「已售完」,这也与很多人在线下门店看到的缺货结果一致。

部分渠道商现在也在物色其它品牌的高端机。作为华为的替补。如今在同等价位下,小米、OPPO 和 vivo 也都规划了对应的产品线,如果品牌有意拉拢、补贴渠道商,这都将成为他们转投的理由。

当然,华为也在进行自救行动,选择独立荣耀。一方面是为了让荣耀以新身份寻求和芯片供应商的合作,但另一方面,也是希望荣耀接手原有华为的渠道商,稳住「华为系」的基本盘。

荣耀的入场也为这场高端机争夺战新增加了一名参赛者,最终,华为留下来的市场是会被「自家人」收走,还是被其它厂商逐渐蚕食,同样存在不确定性。

03 做高端,靠什么

在配置、外观陷入到同质化的现在,每一台新手机都在想方设法寻找着新卖点。但多年来的高端机市场已经证明,想要说服消费者为更高价格买单,高配置或许是必须项,但并不是唯一项。

整体而言,华为过去所做的一些高端化产品策略,也或多或少给与了其它厂商启示。

华为 Mate 系列和保时捷设计的联名

最典型的,莫过于华为 P 和 Mate 系列和徕卡、保时捷设计品牌的联名。虽然联名本身也有设计、技术合作的成分,但在更多人看来,这种联名确确实实提升了华为手机的调性,以及品牌本身溢价力。这也是为什么很多人说华为手机有「高级感」,很大一部分也源自于此。

小米 11 和哈曼卡顿的合作

如今,小米和 vivo 都在学习这套联名的打法。前者找来了哈曼卡顿,后者找来了蔡司,并在各自新机的显著位置刻上了标志,目的都是希望靠和高端品牌的技术、品牌合作,来潜移默化地影响消费者。

vivo X60 系列的蔡司 Zeiss 标志

手机外观也在这轮高端化竞争中找到了新的路径。当 AG 玻璃和渐变色工艺被玩腻了后,越来越多的手机开始将素皮、陶瓷等「非主流」材料当作是「Pro」版、超大杯型号的标配。

而年初刚在一加手机上亮相的电致变色后盖技术,现在也已经在 OPPO Reno 5 Pro+ 限定版上实现了商用。可见,为了高端化,从提出概念,再到量产,中间的耗时也在不断的缩短。

OPPO Reno 5 Pro+ 限定版的电致变色玻璃

但手机产品终归还是要回归到技术本身。如何摆脱同质化?这一直都是关键命题,而现在几个头部品牌为了争取到某个芯片、摄像头传感器的首发权、独占权,也开始了更高金额的投入,和高通、三星、索尼等上游供应商签订合作,以支撑起更高的产品价格。

但做到这个程度,已经也是非自研的极限了,再往上走,往往预示着更庞大的资金和人力投入,而高昂的研发费用,显然也需要充实的现金流和利润来做支撑。这其实也是华为、苹果等第一梯队品牌最有优势的部分。

短时间来看,这样的技术差距依旧很难抹平,但从小米 10、11 的好评,以及 OV 两家厂商越来越多对技术的投入来看,如今手机市场的几大玩家已经在极力补全原有的短板,能否做成高端,更多看重的是持续投入,以及长时间的坚持。

毕竟,做高端注定是一场长跑,这不止是产品定义问题,也是一次对原有用户心智的改造。如何在产品之外,改善营销、口碑,以及抓准受众用户的痛点,仍然是本轮高端机厮杀中,最为核心的挑战。

新一轮竞争马上要开始了。