4月10日,据IPO早知道消息称,小电科技计划今年在港上市,最快本月正式向港交所递交招股书。这也意味着,继怪兽登陆纳斯达克后,小电或将成为第二家完成上市的共享充电宝服务提供商。

值得注意的是,在此之前,小电并非头回爆出上市消息。早在2020年6月,小电科技曾与浙商证券签署上市辅导协议,拟登陆深交所创业板。除考虑在A股上市外,IPO早知道消息表示,小电也曾一度考虑过赴美上市。

如今小电放弃A股和美股,转战港股,对于小电来讲意味着什么?基于之前多地的上市计划,小电这次又能否成功成为港股“共享充电第一股”?

阿里、腾讯纷纷参投 转战港股的小电资本在哪?

经过多轮洗牌,国内共享充电宝市场基本演变成“三电一兽”主导态势。根据TrustData数据显示,2019年四家企业分得共享充电宝市场96.3%的份额。

作为“三电一兽”的成员,小电具有媲美其他三家的实力,小电在2019年的市场份额为27.0%,高于怪兽充电的25.1%、低于街电的28.6%,位居第二。

回归到小电赴港上市,除了市场规模外,自身也是具备一定实力。就投资方阵容而言,与怪兽一样堪称豪华,从小电成立之初至今已经完成6轮融资,在这些融资方中,不乏大牌资本的存在,包括红杉资本、腾讯、高榕资本等,而在最近的一次中,阿里也是加入到小电的投资方中。

在覆盖范围及用户数量上,据小电官网披露,目前小电业务范围已经覆盖超过全国1600座城市,用户量接近2亿。虽然规模上略低于已经上市的怪兽,但在国内共享充电行业也是位居前列。

就营收数据来看,虽然小电暂未披露招股书和其他营收数据,但从已经披露营收数据的怪兽,及综合小电的市场份额排名来看,其营收可见一斑。根据怪兽充电招股书,2019年、2020年,怪兽充电的营收分别是20.22亿元、28.09亿元,2020年营收较2019年增长38.9%。

此外,近年来,港股这块价值洼地逐渐被投资所关注,小电在港股上市不失为一大良策。相比A股、美股,港股国际投资人倾向性更强,同时可以容纳不同程度的IPO,融资能力更强,降低了小电上市的门槛。

综上所述,小电转战港股的逻辑已然不难理解,但具备条件和能否真受投资者青睐依然还是两个不同的维度。在宣告赴港上市之后,小电科技的竞争力究竟如何?

涨价风波引来市场口碑不佳 营收模式单一或成明显隐患

目前,共享充电行业的商业模式主要分为直营和代理两种模式,虽是两种不同的模式,但这对于共享充电的企业来讲,都能大大增加自身的营收来源。

而这两种模式也都存在一个共性,就是通过向C端用户租赁产品的方式产生收益,这也使得共享充电企业盈利模式存在一定弊端。

在小电的盈利模式中,营收结构过于单一,虽然小电没有披露自己的营收结构,但是从整个共享充电行业就能看出。据艾瑞咨询《2020年共享充电宝行业研究报告》指出,2019年共享充电企业收入主要分为租赁收入、广告收入和其它收入三部分,其中租赁收入占总收入的97.2%,营收来源非常单一。

这一点在怪兽的招股书中也得到了佐证,怪兽招股书显示,2019年、2020年,怪兽的租赁收入分别占总收入的95.15%和96.55%。单一的营收结构容易造成营收难以维持增量发展,只能通过涨价实现。

近年来,共享充电宝企业集体涨价,其中就包括小电。从2019年开始,小电上涨0.5元/小时,开始根据不同的消费场景定价,甚至出现10元/小时的充电宝。今年更是再次涨价,租赁价格较2020年下半年普遍上调2元/小时,达到4元/小时,高出街电、来电的价格,与怪兽持平。

持续发酵的价格风波,成为阻碍小电上市一大伏笔,而站在市场口碑的角度来看,小电在用户评价的口碑并不那么好。

在近日热议的共享充电宝涨价风波之后,小电科技因无端扣费问题被大量投诉,黑猫投诉平台显示,仅在4月12日,小电就收到多达20条投诉,其中多数是为因归还后又无端被扣费的投诉。

在“三电一兽”四家平台的投诉量中,小电的投诉量也是位居四家之首,多达9546条,远超排在第二的怪兽,较差的市场口碑或许会成为阻挡小电上市的一大重要因素。毕竟,以用户为核心指标的第三服务产业,口碑的重要性不言而喻。

此外,小电自身的产品与服务存在同质化过高的问题,于用户而言,使用充电宝本身就是急用,并不会忠于某一品牌,无论使用什么品牌,实质上的体验几乎无差别。

这也意味着,虽然小电目前暂时领跑共享充电行业,但长期来看很难形成品牌效应,较难获得用户的品牌忠诚度。

小电要想成功实现上市,这些都是亟需解决的问题。不过,近期包括哈啰单车、松果出行、小电科技等在内的不少共享经济玩家都在对上市发起冲击,也侧面表明了行业的发展空间。资本市场也涌现了一些关于“共享经济迎来春天”的论调,但事实真是如此吗?

共享经济众玩家助推“上市潮”,行业春天真的来了吗?

除了日前赴美上市的怪兽,以及准备上市的小电外,共享经济中已经上市的还包括共享办公的优客工场、共享短租平台爱彼迎。此外,共享电单车服务商哈啰出行、松果出行也被传出今年准备赴美上市,这波上市潮是否意味着共享经济领域迎来了春天呢?

从整个共享经济行业的规模来讲,据国家信息中心发布的《中国共享经济发展报告(2021)》报告显示,2020年中国共享经济市场交易额约为33773亿元,同比增长约2.9%,成为名副其实的万亿级市场。

同时报告也指出,预计2021年增速将有较大回升,有望达到10%-15%,未来五年,我国共享经济年均增速将保持在10%以上。这也意味着,未来整个共享经济行业仍是具有发展空间的潜力。

此外在共享经济中,让资本市场备受关注的便是盈利问题,也在共享充电行业的“三电一兽”中迎刃而解。在怪兽的招股书中,2019年和2020年,怪兽的净利分别达到了1.66亿元和7540万元;经调整净利更是高达2.07亿元和1.13亿元。

除此之外,来电也早就宣布已实现盈亏平衡,成为首家实现盈亏平衡的共享充电企业;作为的主人公小电也表示实现了盈利;而在聚美优品的财报中,也显示了其投资并控股的街电已经实现连续三个月盈利。

种种现象都在表明,共享经济似乎迎来了春天,但是从行业内的细分领域来看,仍是存在一些发展困局。

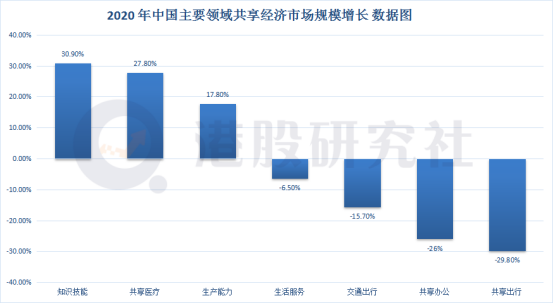

虽然近年来,共享经济呈现出向上发展的趋势,但从增速上来看,却呈现出下降的趋势。特别是在几个细分领域下降趋势更为明显,国家信息中心发布数据显示,作为小电、怪兽所属的生活服务领域下降幅度超过6.5%,而哈啰、松果处在的交通出行领域跌幅更是达到15.7%。虽然下降的原因有疫情因素的影响,但更多的原因,或许还是在共享经济本身。

此外,对于共享经济而言能够实现盈利,离不开整个行业“烧钱”大战。在小电所处的共享充电行业,也存在着同样问题。

以怪兽为例,虽然实现了盈利,但依旧摆脱不了高投入的成本问题,从怪兽的招股书就能看出,2019年、2020年,怪兽的营销费用高达14.45亿元以及22.01亿元,特别是在2020年,同步增速高达52.33%。

从共享经济上市公司股价的长期表现来看,也并不是很满意。截止4月12日美东收盘,怪兽报价为7.16美元,低于发行价,跌幅达到 15.76%;优客工场更是严重,从上市至今累计跌幅达到88.27%。

总的来讲,对于共享经济而言,无论是否真的迎来春天,但不能否认其巨大的价值发展空间,只不过行业内的一些隐患依然是需要长期关注和优化的。于小电而言,赴港上市或能搭上共享经济发展的东风,但要想做一家具有长期价值的公司,上市或许并不是最终的出路。