广告业的增长放缓已经是业界共识,但市场增量的探索却从未停止。

现超出预期,取得了近8000亿元的市场规模。

根据WPP旗下媒体投资集团群邑预测,2019年全球广告市场的增长预期为3.6%,预计新投资总额将达到190亿美元;而中国900亿美元的广告市场规模将仅次于美国。

新技术、产业互联网的发展背景下,互联网的广告格局也在发生变化。

新技术替代传统互联网营收产品。BAT传统三强营收持续保持较高增长,以今日头条、小米、美团为代表的新生力量的迅速崛起,拉动了互联网广告的持续增长。

互联网广告市场竞争正在经历一场新旧动能的转换,新生力量的崛起使互联网广告市场的竞争更加激烈,也促使头部媒体和平台的市场集中度更高。

2019互联网公司营收:

靠广告“吃饭”的公司都不太好过

2019年,互联网与传媒行业在资本市场的表现都较为惨淡,一级市场估值更是有了巨大下挫。这背后有多方面的原因,除了政策原因,更重要是互联网流量红利已经耗尽。

2016年和2017年虽然也出现过流量价格下跌的情况,但当时市场用户基数和用户时长还是处于上升阶段,“流量红利”尚未耗尽,互联网巨头也没有受到太大影响。然而,最晚到2017年底,互联网的用户基数和用户时长都接近了天然极限。

以上事实也反馈到了财报上,2019年一季度财报,百度的业绩不容乐观,之前市场预计腾讯的广告表现比较好,结果差强人意;阿里一枝独秀,电商货币化趋势不错,但GMV增速放缓。总体来说,靠广告“吃饭”的公司都不太好过。这也映射出:在宏观经济环境不太好时,广告主有收缩预算的倾向。

《2019中国广告主营销趋势调查报告》的数据也佐证了这一点,只有 33%的广告主计划在今年增加预算,这一数字是过去10年最低水平。相应的,准备保持和减少预算的广告主占比都属于10年内第二高的水平。

2019互联网广告格局演变:

传统广告势衰,信息流广告崛起

作为颠覆广告业的主要力量,虽然互联网科技公司在广告市场的掘金能力不容小觑,但他们中间也开始分化。一方面,互金、医疗等特定行业广告监管趋严,新行业的广告需求没有凸显;所以广告大盘依旧没有明显扩容,另一方面,基于对存量市场的深耕挖掘,近年兴起的信息流广告已经成为新闻类、资讯类、社交类、视频类等媒体平台最主要的广告形式。基于大数据以及人工智能技术的应用,信息流广告可以通过技术算法自动为用户推荐信息,使广告投放更加精准地瞄准目标客户,广告主们的媒体预算向信息流广告的迁移仍在加快。

一季度互联网广告市场

——国内——

腾讯:广告营收35亿元,同比增长5%;

其中,社交广告收入(微信朋友圈+小程序+QQ看点)99亿元,同比增长25.1%;

阿里:客户管理收入(营销服务+展示广告+淘宝客)301.19亿元,同比增长30.99%;

百度:广告收入176.57亿元,同比上升2.8%;

爱奇艺:在线广告营收21亿元(占总营收30%),较上年同期持平;

京东:广告收入124亿元,同比增长44%;

美团:广告收入28.61亿元,同比增长91.23%;

小米:广告收入23亿元,同比增长21.8%;

新浪:广告收入3.88亿美元,同比增长6%;

新浪微博:广告和营销收入3.411亿美元,同比增长13%;

趣头条:广告营收1.62亿元,较上年同期增长300%;

搜狐:品牌广告营收0.43亿美元,同比下降24%;

网易:广告服务收入0.635亿美元,同比下降5.1%;

搜狗:广告业务2.34亿美元,同比增长6.26%;

唯品会:收入(第三方物流服务+产品推广+在线广告+第三方商家)8.59亿元,同比增长70.73%;

汽车之家:媒体服务营收6.43亿元,同比增长10.11%;

——国际——

Alphabet(谷歌母公司):广告总营收(网站营收+网络营收)307.20亿美元,同比增长15.3%;

Facebook:广告总营收149.12亿美元,同比增长26.4%。

互联网下半场,

流量增量和广告增量来自哪儿?

从2018年的数据看,除BAT传统三强营收持续保持较高增长外,新巨头(拼多多、快手、趣头条等)已经成为创新广告的推手。而支撑高速增长的主要量,则是效果类广告,它通过“算法”优化,提升了整体广告的精准性和变现能力,也使互联网广告营销迈入了一个全新的阶段。这种快速迭代的创新能力正在改变着广告行业的营收格局。

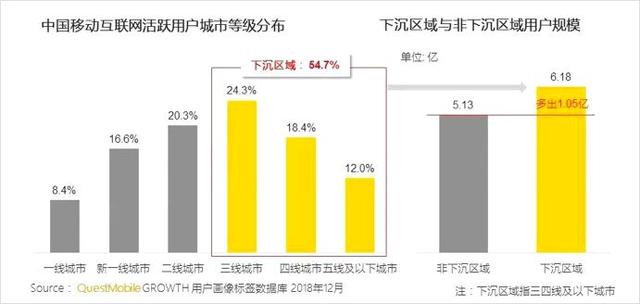

互联网下半场,流量增量主要来自下沉市场。包括拼多多、快手、趣头条等下沉市场的黑马,均选择了效果广告的变现模式,进一步激活了效果广告市场。

2018年,字节跳动营收为500亿元,头条系游戏广告营收预计在150亿元左右(据GameLook报道)。

2018年,趣头条实现营收30.22亿元人民币,同比增长484.5%。效果广告目前是趣头条95%以上的收入来源。

2019年拼多多发布了一季度财报,营收45.45亿元,同比增长228%。营收增长主要是由于在线营销服务的收入增加,一季度在线营销服务收入39.484亿元,同比增长256%。

2019年快手直播收入增长强劲,知情人士透露,预计达到300亿元不成问题。同时,快手信息流广告收入也在高速增长,2019年预计会有几十亿。

我们看到,消费市场的下沉引发了各大互联网平台对渠道下沉的思考。今日头条、美团、拼多多为互联网广告的精准地域投放,为消费下沉提供了平台和渠道,从而拉动了三四线消费市场的强劲崛起。三四线市场已成为各大互联网平台和广告主资源追逐的蓝海市场,广告主营销预算大幅向互联网媒体转移。

广告格局演变探因:

曝光类广告滞涨,效果类广告潜能大

中关村互动实验室发布的数据显示,2018年互联网广告总收入为3694.23亿元,年增长率为24.2%,保持了较快的增长速度。

从媒体及平台类型看,应用型平台成为互联网最主流的广告渠道,其中,电商与搜索类型收入占比之和超过50%;

从广告形式看,展示、电商与搜索类广告收入合计占比超过80%,为最主流的广告形式;

从计价方式看,效果类广告迅速增长成为最主流的广告形式,广告收入占比达到64.9%。

图片来源:中关村互动实验室

当效果类广告成为品牌主预算迁移的主阵地后,媒体也闻风而动。即便以品牌广告为主的视频网站,也在发力效果广告。爱奇艺公布了“框内+信息流”的双引擎效果广告战略,试图通过在效果广告产品形态上的创新,在外部环境不稳定的情况下获得更多的广告主投放预算。

任何互联网广告平台的长期命运,都是由基本供需关系决定的。第一个重要因素是广告密度,或广告位的负载数量。

从国金证券研究创新中心绘制的移动互联网广告平台和广告密度和效果轴线图中,我们看到,今日头条、微博的广告负载较高,淘宝(包括天猫)、视频网站、百度也不低;但微信的广告密度很低,很多广告位尚未开发。