“造车者”恒大:地产与汽车的现金流平衡术

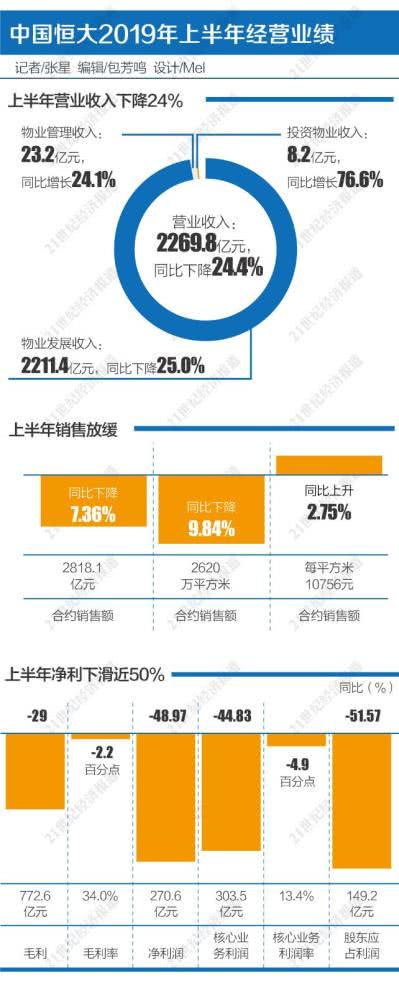

今年上半年,恒大销售额和销售面积更是双双出现负增长。销售金额为2818.1亿元,较2018年上半年的3042亿元同比下降7.36%。合约销售面积为2620万平方米,较去年上半年的2906万平方米同比下降9.84%。

如同掌门人许家印的行事风格,中国恒大的业绩曲线一样地跌宕起伏,在2017年转入效益模式后,恒大接连实现了两年净利润的惊人增长,又在2019年上半年快速滑落。

8月28日,恒大公布中期业绩,上半年净利同比下滑近半。不过,恒大表示,这与去年同期基数过高有关。

与此同时,上半年恒大销售录得负增长,预示着未来营收和净利的增长进入放缓区间。

在此背景下,恒大依然投入巨资发展新能源汽车,主要“造车”平台恒大健康上半年营收大涨,但账面亏损近20亿。

恒大正在加紧造自己的新能源汽车。8月28日,恒大自有汽车品牌“恒驰”亮相,量产或在明年上半年。

像所有的主流地产商一样,恒大也面临地产主业放缓与新业务难盈利的悖论。而要拆解这一难题,最关键的仍是自有现金流的充沛;3亿多平米土储、5万亿货值,是恒大豪赌未来的最大砝码。

当天的业绩会现场,许家印没有出现,总裁夏海钧发表了长篇的演讲和独白,详解恒大净利的成长性,房地产的销售“大饼”与行业并购,以及恒大的万亿空间。

净利回归

财报显示,上半年恒大依旧保持着龙头的姿态,销售2818亿元,仅次于碧桂园、万科;270亿净利润位居行业第一;149亿的股东应占利润则仅次于中海地产。

但净利润增速明显放缓,净利润、核心业务利润、股东应占利润均同比下降约5成。

与此形成对比的是,恒大在2017年中期及2018年中期,净利润分别实现224.5%和129.3%的大幅增长。

恒大方面表示,上半年净利润增速下降,是由于恒大前两年提前偿还所有永续债,释放了200亿的净利,使得2018年上半年净利润达到530.3亿元的高位,现在回落也属正常。“可以说是前两年净利增速太高了,当下才是回归到常态。”

上半年的结算收入也减少了。上半年营业收入2269.80亿元,同比下降24.40%;结算收入减少,也影响净利润增速。

另外,从2018年下半年开始,恒大的销售增速便开始放缓。其2018年的合同销售额为5513亿元,销售面积5243.5万平方米,同比增长分别为10%和4.25%。较2017年34.2%的销售金额增速下降24.2个百分点,较12.6%的销售面积增速下降8.35个百分点。

今年上半年,恒大销售额和销售面积更是双双出现负增长。销售金额为2818.1亿元,较2018年上半年的3042亿元同比下降7.36%。合约销售面积为2620万平方米,较去年上半年的2906万平方米同比下降9.84%。

多名业内人士指出,房地产行业的天花板已现。事实上,上半年房地产行业的整体销售增速已经大幅下降。克而瑞统计发现,在30家2018年销售超千亿的房企中,与去年增长动辄翻倍,平均增速超50%相比,今年上半年无一家房企增速达到50%,大部分在10%左右,或低于10%。

销售与结算之间存在一年半到两年的时间差,销售放缓,意味着恒大未来的净利释放也将变慢。“房地产行业销售的高增速已经不可持续,未来房企也很难再实现净利润的高增长,净利润增速将回归常态”,深圳一知名开发商人士认为。

随着政策对房地产消费端融资的收紧,预计房企下半年销售将继续承压。

而近期恒大已经提前打响“金九银十”的“促销战”,在8月20日推出“全国532楼盘,闪购7.8折”的促销活动,或将压缩未来的净利增长空间。

持续“输血”新能源汽车

只当房地产行业的大象,恒大并不满足。在自身压力加大的情况下,恒大依然频频输血新业务,其中最大的一块是新能源汽车。

截至2019年7月,恒大共投资超过300亿,入股新能源汽车产业链上各家公司,并在广州和沈阳、天津等地建厂,拟投资总额超过千亿。

目前,恒大新能源汽车的主要业务平台是恒大健康。2008年上市的恒大健康,压着许家印对未来新能源汽车和健康行业的希望。2019年的中报,恒大健康交出了一份不甚乐观的答卷。

半年报称,恒大健康上半年营业收入为26.48亿元,同比增长132.1%,毛利润6.11亿,同比增长10.9%。

营业收入的大幅增长主要来自健康管理收益,恒大健康的拳头产品“恒大养生谷”因业务增加,收入从2018年同期11.38亿元上升到23.55亿元,增幅达106.90%。

目前,恒大健康已布局16个恒大养生谷,未来三年计划实现布局50个以上,预计2021年陆续开业。

与大幅增长的营收不同,2019上半年恒大健康净利润亏损19.84亿,2018年录得净亏损约人民币14亿,显示亏损持续扩大。而2017年,恒大健康净利润还是正的为3亿元。

这与恒大健康大手笔入主新能源产业密切相关。在超百亿大手笔的投入下,上半年,新能源汽车产业仅带来2.84亿的收入。

分析人士认为,新能源汽车属于资金密集型产业,需要至少数百亿资金作支撑,短期难以实现盈利。

在主业与新业务之间取得平衡,净负债率是一个关键指标。中报显示,恒大中期净负债率微降,仍属行业偏高水平。

恒大今年在持续发新债还旧债。融资形式多样,包括债券、信托项目、质押股权、资产证券化等等方式。

5月24日,深交所披露文件显示,恒大发行了110亿元的公司债券,又于6月在上交所通过发行200亿元的公司债券;截至今年4月,还发行了共计56亿美元债,约合人民币384.9亿元。平均利率约8.6%。

另外,恒大在多个信托机构建立信托项目。包括但不限于中信信托、山东国际信托、中航信托、爱建信托、大业信托等。

标普认为,恒大频繁发债将妨碍其降低杠杆率的努力。

由此,重组深深房回A、降低杠杆率显得尤为重要。据当初战略投资协议,恒大如果在2020年1月31日之前没有成功重组上市,就得赎回近700亿元的股权。

如今距离承诺的节点,只剩下5个月的的时间。

在被问及回A进展时,夏海钧表示乐观,“目前进展顺利”。

同一日,作为战投之一,深圳控股副总裁董方及首席运营官朱国强表示,恒大重组深深房,目前从政策上不存在任何重大因素阻碍重组,恒大和深深房一直在与中国证监会保持密切沟通。

不拿地与“现金为王”

大手笔投资新能源汽车的同时,许家印也在其他投资上收了手。在3月份的业绩会上,他透露,新能源汽车是恒大投资的最后一个大产业,未来5年不会再投其他大产业。

像万科一样,恒大也在回归“基本盘”,加快销售回笼现金,以保持主业和新业务的现金流平衡。

上半年,恒大净负债率微降,在手现金余额2880亿,覆盖短期债务在1倍以上。夏海钧表示,行业调整周期内,要“现金为王”。

恒大的土地储备已经达到了一个惊人的量级。据中报数据,截至2019年6月30日,集团总土地储备项目864个,总规划建筑面积3.19亿平方米,平均楼面地价仅1639元/平米,还有未纳入土地储备的旧改等项目的建面高达7012万平米。

2019年上半年,恒大共计购得土地储备79幅,新购土地储备建筑面积4,449万平方米。夏海钧透露,恒大上半年新增的项目中,40%是通过并购而来。

“恒大已经是中国开发商中土地储备量最大的,这是一笔巨大的财富。”夏海钧说,合计可提供约5万亿的可售货值。

这些巨量、低廉的土地储备,将持续为恒大提供现金流、收入和利润。这也是支撑恒大去进行新业务扩张的底气。

未来似乎也属于这些巨头们。“中国房地产市场‘大饼’已定,大概在15万亿左右。未来的市场空间,不是由房地产增量市场不断的扩张带来,而是中小企业的消亡,大企业的扩张带来。”夏海钧表示。

2006年,中国前十大的地产商大约占了4.7%的市场份额,到2018年年底,前十大的地产商占到了26%,这其中,前三大巨头占了12.6%,而夏海钧认为,今年的集中度还在继续上升,或将到15%-16%。

五年以后,中国前十大的地产商大概会占到销售额的40%;前三大的地产商,大概要占到20%左右,即3万亿元。

到了那时,中国的龙头企业要想在前三甲排名中露脸,销售规模应该达到1万亿元左右。

目前6000亿销售额的恒大,雄心勃勃要拿下万亿市场。

未来还在远处。面对当下复杂的融资和市场环境,恒大和融创却都提出了不拿地。“我们将逐步减少在拿地方面的投入。”夏海钧说,恒大不会去拿地王,不会推高地价,而将以并购和旧改持续获得资源。