疫情对于线下消费企业的冲击已不是什么新鲜事,万万没想到微博这样线上大户也经不起风雨。

根据第三方监测机构Questmobile数据,受春节假期、新冠疫情以及科比去世效应叠加影响,微博日活跃用户规模在1月27日达到峰值的2.39亿。

活跃用户数以及阅读量增长本是件好事,不少游戏公司、在线教育公司因祸得福受到了资本的追捧。但对于微博来说,却正好暴露了其作为平台的种种弱点。

刚刚发布的新浪微博财报给出了低于预期的Q1指引,公司认为一季度收入下滑幅度可能高达15%至20%,而市场此前的预期为下滑13%左右。这意味着因为疫情“意外”得来的新增流量、活跃度、用户使用时长恐怕不能效转化为收入,微博的商业能力势必将遭遇前所未有的质疑。

细看微博及微博母公司新浪的2019年四季度及全年业绩报告,尽管市场对于微博及新浪的业绩已经有了一个较低的预期,而公司实际的表现,仍然低于市场及公司之前的业绩预期。

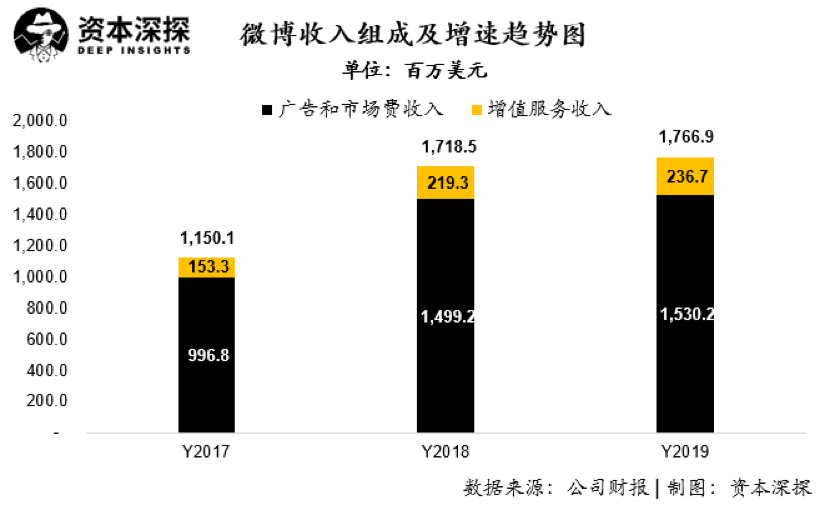

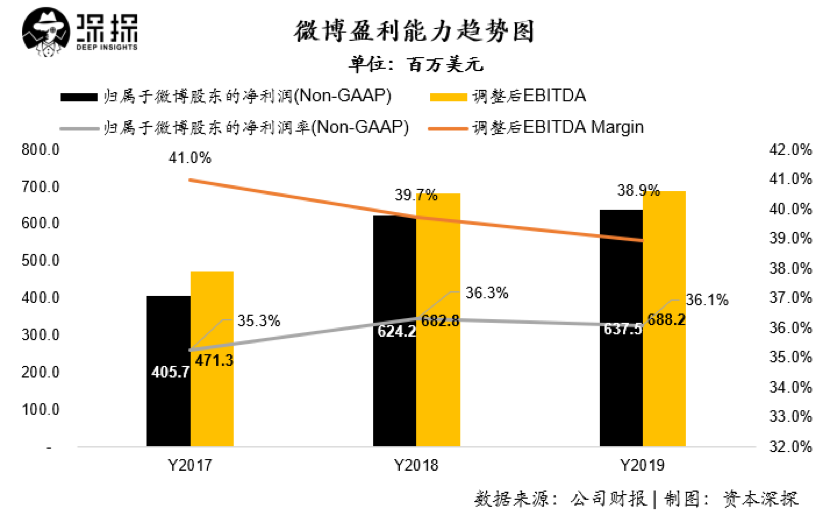

财报显示,微博在2019年四季度及全年取得营业收入4.68亿和17.67亿美元,其四季度业绩更是较去年同期下降2.8%,低于公司之前业绩指引的0-3%增长;非通用准则(Non-GAAP)下归属于母公司股东净利润分别为1.77亿和6.38亿美元,净利润率为37.7%和36.1%。

其母公司新浪2019年四季度及全年营收分别为5.93亿和21.63亿美元,同比增长4%和3%;Non-GAAP下归属于股东净利润分别为8273万美元和2.33亿美元。

虽然微博和新浪仍然赚钱,但其整体盈利的效率显然无法与用户规模相匹配。伴随着广告主预算收紧、广告市场的竞争加剧、字节跳动等新势力崛起,缺乏创新且收入来源单一的微博和新浪恐怕面临着“前浪败在沙滩上”的危机。

广告业务承压,微博疲态尽显

新浪和微博虽然是两家独立的上市公司,但作为新浪的控股子公司,微博几乎占据了整个新浪集团超过80%的收入,是新浪业务体系内绝对核心。

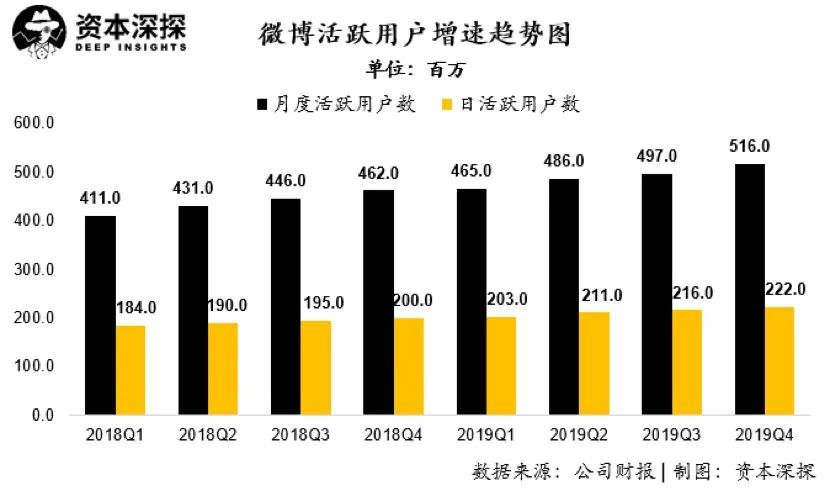

截止2019年12月,微博月活跃用户数首次进入5亿俱乐部,达到5.16亿,相比较2018年末净增加5400万。日活跃用户数达到2.22亿,相比去年12月净增2200万。而受新冠疫情影响,可以预期,微博在2020年一季度的活跃用户数仍将迎来一波增长。

在过去一年里,微博的活跃用户数量取得了快速的增长,在如此大的用户基数下仍实现了超过10%的增幅,相当不容易。

但微博的财务表现,配不上这样的用户增长。微博2019年实现总营收17.68亿美元,同比增长仅2.8%,远低于公司活跃用户数增速。

而微博收入增长的乏力,很大程度上是过度依赖广告的变现模式,变现手段单一导致:在2019年,微博广告和市场费收入达到15.3亿美元,同比增长仅为2.1%;同时,公司广告和市场费收入占总收入的比例则高达86.6%,公司收入来源单一。

对于很多以广告为主要收入来源的公司来说,2019年过得非常艰难。

一方面,广告主对于广告投放的预算收紧,整体广告行业的盘子增速放缓;另一方面,由于更多新晋入局者的加入以及广告主对于广告转化效果要求的提升,也使得广告平台之间的竞争更加加剧。

但有两则被官方表示“不实”的消息在此时也具有一定参考价值——字节跳动2019年全年营收超1400亿元人民币;快手2019年广告收入超130亿元人民币。无论准确数字是多少,它们的存在毫无疑问给广告市场增加了极大的竞争压力。

就连向来以用户体验为先的微信,在市场的压力下也不得不加快了商业化的步伐。根据腾讯财报显示,截止2019年前三季度,腾讯社交及其他广告收入达到345.1亿元人民币,同比增长23.6%,其中主要增长来源则为微信广点通、朋友圈以及小程序广告收入增长。

反观微博,缺乏创新、疲态尽显。

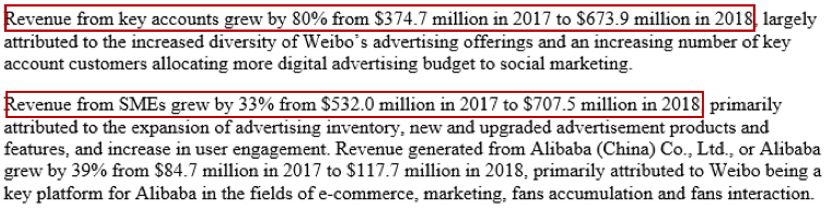

根据其2018年年报披露,其以展示类广告为主的KA广告收入和以效果类广告为主的SME收入占比基本各占一半(KA广告49%),这也就意味着仍旧有接近一半广告主是通过展示广告进行推广,而这也就让微博5亿月活用户价值大打折扣(效果广告同样展示时长,同样展示频次价格更高)。

广告世界早已经变天了。厂商及广告主对于广告投放越来越看重效果,这也导致像头条、微信广点通这类以算法推荐为主,以及淘宝、快手等直播为主(有直接带货转化)的广告渠道更受欢迎。

来源:微博2018年年报

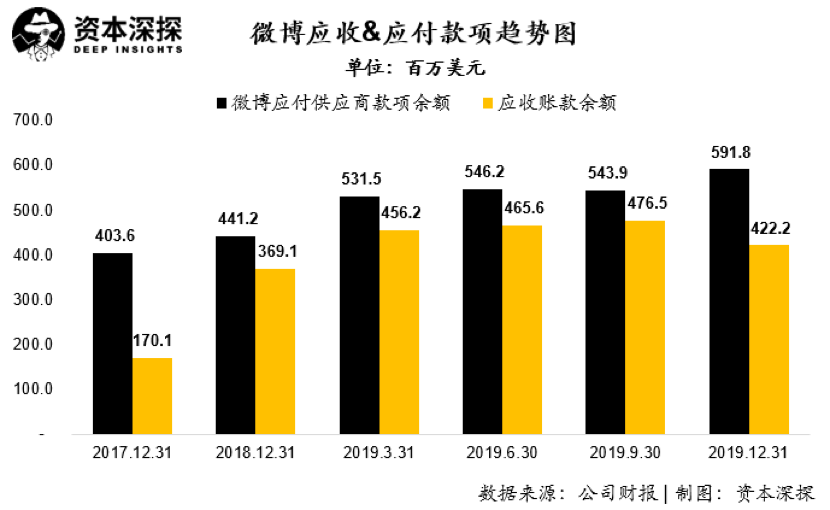

而广告上微博的疲态除了表现在收入增速放缓,还体现在应收账款的回款上。

进入2019年,微博应收账款余额在一季度即出现较大幅度上升且在19年一直保持较高水平。截止2019年末,公司应收账款余额达到4.22亿美元,相比2018年末上升5300万美元。这也就意味着微博虽然广告收入并未出现下滑,但广告主对于微博的账期更长,公司收款较往年更加困难。

为了降低自身经营压力,微博将广告主账期的压力间接的释放到其供应商方面。根据微博财报显示,微博截止19年末应付款项余额(包含应付账款和预提费用,主要为应付供应商款项)较2018年末净增1.51亿美元,这也就意味着公司通过放缓对供应商款项的支付,来降低自身风险。

不过,微博不愧是“会计”掌舵的公司——在盈利能力方面,微博2019年Non-GAAP下归属于母公司股东净利润为6.38亿美元,净利润率高达36.1%;调整后EBITDA为6.88亿美元,EBITDA Margin为38.9%。

可以看出微博仍然是非常赚钱的公司,而在激烈的市场环境下,微博仍然保持与往年一致的高利润率,公司在费用控制方面表现优异。

新浪门户业务血亏,消费金融难扭转局面

微博增长乏力,但仍然很赚钱。相比之下,微博的母公司新浪的日子就不好过了。

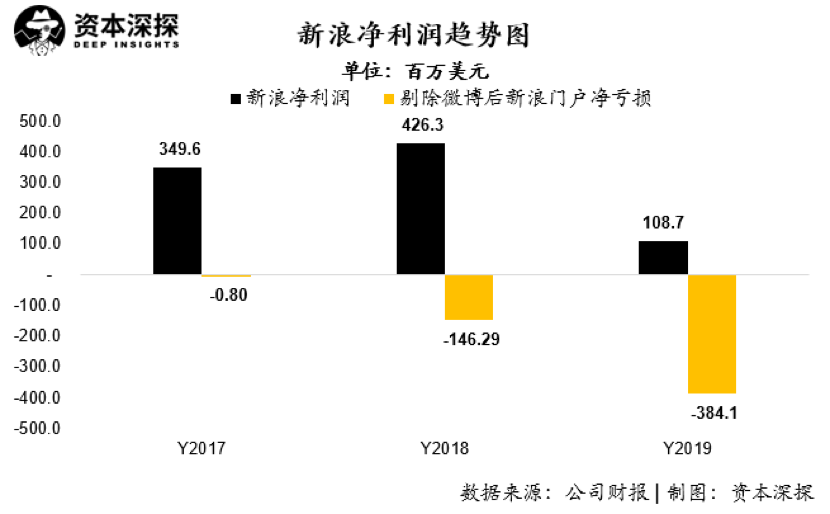

在剔除微博业务之后,新浪门户业务(Portal业务,包含门户网站广告及消费金融)出现了巨大的亏损。

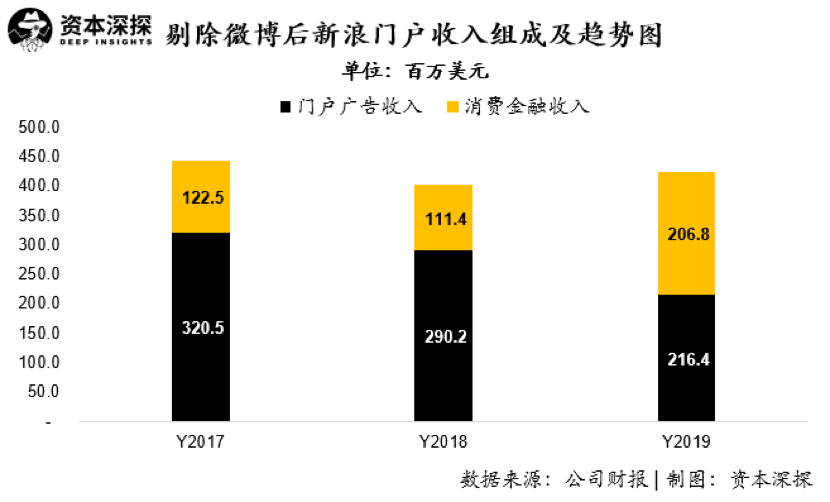

根据新浪2019年报告显示,其2019年总收入为21.63亿美元,微博收入占总收入比例达到82%。剔除微博收入后,新浪门户业务收入仅为4.23亿美元,相比去年同期仅增长5.4%。而自2017年开始,新浪门户业务已经开始呈现亏损态势,为净亏损80万美元,而这一趋势在2018、2019年则呈现持续扩大趋势。截止2018年新浪门户业务亏损扩大至1.46亿美元,而2019年则亏损3.84亿美元。

而其中,门户网站广告业务继续快速下降,2019年全年仅2.16亿美元,同比下降25.4%,而这也是连续第二年呈现下降态势。

新浪公司整体市值目前也仅为25亿美元上下,剔除其控制微博权益的价值,新浪门户业务估值甚至为负(按照微博98亿美元市值计算,新浪股份占比42%,控制市值约41亿美元)。

眼看着门户广告业务的持续萎缩,新浪也在不断的寻找新的突围机会,其救命的希望恐怕寄托在了消费金融上。其2019年消费金融总收入达到2.07亿美元,同比大增85.6%。在可以预见的未来,往日最大的门户网站之一新浪,将很可能变为互联网金融公司。

但消费金融并非万能药。

早在2015年,新浪就开始积极布局其金融板块业务,推出了“新浪分期”等产品,但受限于自身并无电商业务等可以形成天然闭环,同时也没有微信红包的“灵光一现”,其金融业务进展步履维艰。

2017年,新浪金融推出了微博借钱,通过微博及微博钱包进行导流。

这里需要注意的是,虽然叫做“微博借钱”,但其全部收入是记录在新浪门户业务内的,微博及微博钱包仅为新浪借钱作为导流入口。微博借钱系新浪集团直接控制,其实际控制人系新浪投资副总裁刘运利及投资总监张丽静。

尽管消费金融在安全性等方面优势明显,同时也有包括乐信、趣店等多家消费金融公司在美股上市,行业透明度及规范程度较高。但作为“高息借款”,仍然具有其天然的难以克服的问题。高利贷、暴利催收这些困扰消费金融公司的普遍问题,微博借钱也都难以避免。

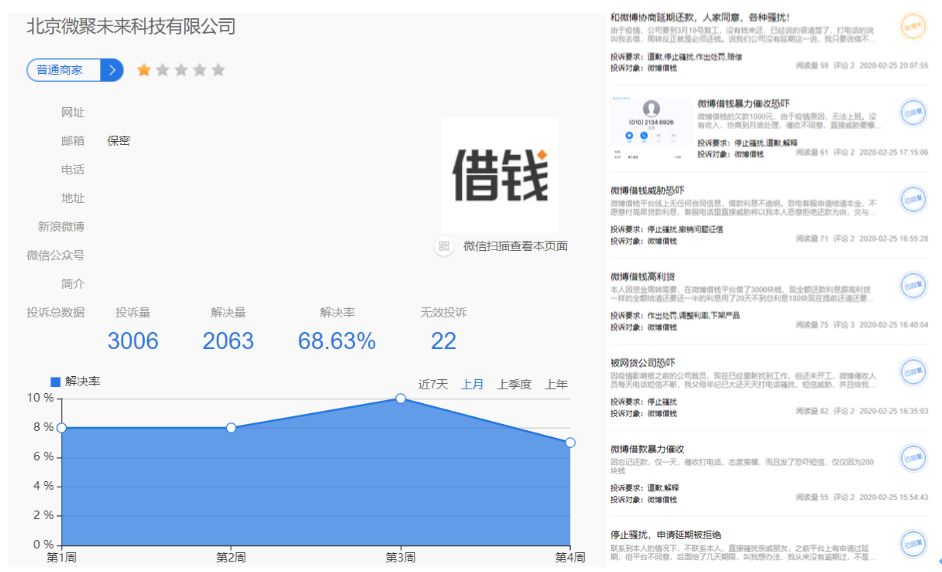

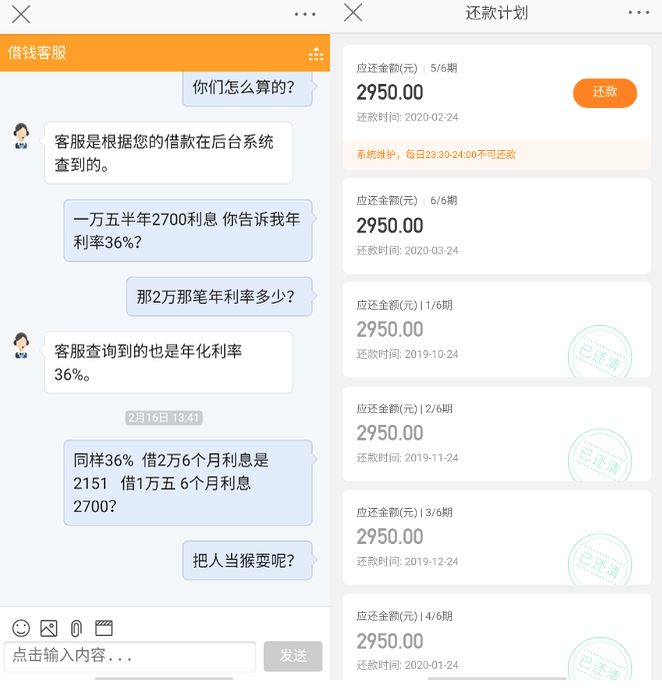

根据聚投诉平台公开数据显示,截止目前,微博借钱运营主体北京微聚未来科技有限公司收到的总投诉量超过3000条,其中投诉高利贷以及暴利催收的占比较高。

之所以有大量用户质疑微博借钱存在高利贷情况,主要是因为微博借钱在向客户收取费用的时候,其自身是按照单利形式核算利息,但用户实际在还款过程中,由于是分期支付本息,其实际复利利率则远高于其单利核算金额。

举个例子,用户向微博借钱借款15000元,借款半年支付利息2700元,如果按照全年计算总共支付5400元利息,除以15000元本金,利率确实为36%。但由于用户并非在半年到期时一次性还本付息,而是在每个月支付本息,其年化复利率实际接近60%。

不过,国家法规层面仅规定借款年利率超过36%为高利贷,但并未提到单利、复利等情况,因此很难判定微博借钱是否高于法定规定。

聚投诉平台用户投诉截图

除了在利率上做文章,微博借钱也通过“合理”的合同安排来为高息贷款打上“双保险”。实际上,微博借钱高额的年化利息,是由两部分费用组成的,即“利息费用”和“服务费用”。

用户在借款过程中,借款人会分别勾选两份协议,即《借款协议》和《用户协议》。在《借款协议》中,借款人签署协议的对方是实际进行放贷的金融机构,借款人支付的总费用中,支付给放贷方的部分是 “借款利息费用”。

在《用户协议》中,借款人签署协议的对方则是“北京微聚未来科技有限公司”,也就是微博借钱的运营方,向其支付费用部分是“服务费用”。而服务内容则是“帮助借款人找到了出借主体建立借贷关系,并提供了技术和渠道支持。”

通常微博收取的服务费用要远高于借款利息,因此在此情况下,高利贷的情形也就永远不会存在。

「资本深探」为此咨询了相关领域的律师。律师表示这种贷款方收取低利息,平台方收取高额服务费的做法,是网贷平台流行的方式。由于“服务费用”遵循市场定价原则,在规避法律风险的同时,平台向借款方收取了高额费用。

无论何种安排,对于借款用户来说其通过微博借钱所获得的贷款,在使用过程中确实支付了高额的资金成本。无论在法律层面是否存在风险,微博借钱在信誉方面面临了巨大的风险。

除了涉嫌“高利贷”之外,与“暴利催收”相关则更多的体现的是借款平台在风控能力以及用户甄别能力方面的不足。暴利催收之所以会存在,其核心原因是由于平台在借款时候无法甄别用户的信用等级以及还款能力,导致最终用户在产生逾期后,仅能够通过非正规手段催收款项。

微博作为国内最大的社交平台之一,拥有海量用户,导流能力出众,但由于用户在微博平台并无任何消费行为,仅通过实名认证的有限信息很难取得用户的实际的信用等级。

相比较乐信、360金融等专业消费金融公司,投入大量资源搭建专业的风控团队来进行风控工具的开发(360金融风控人员数量占公司总员工半数以上),微博借钱显然很难投入如此大的资源。

而微博借钱在风险控制能力方面的不足,同时也体现在其选择的合作金融机构方面。微博借钱在早期开展消费金融业务时,由于公司整体体量小、市场占有率低,其很难与大的持牌金融机构合作开展贷款业务合作。

据北京青年报,微博借钱早期合作的持牌金融机构为九江市云客网络小额贷款有限公司,它正是港股上市公司云游控股(0484.HK)旗下从事小贷业务的子公司。云游控股创始人兼前任董事会主席李鲁一则因为P2P网贷平台事宜正在接受警方调查,而李鲁一本人目前则处于失联状态。

九江市云客网络小额贷款有限公司是北京微聚未来科技有限公司早期股东之一,持股10%

成立于1998年的新浪已经走过二十多个春秋,成立于2009年的微博也已经走完十个年头。它们经历了互联网、移动互联网的沉浮起落,也曾被人们给予厚望。

陌陌CEO唐岩一度在采访中畅想如果换他来做微博,他会在第一时间把Face book和Twitter的功能融合在一起,大力推广IM(即时通信)功能。“微博是有那个想象空间的。”

而腾讯马化腾曾在清华管理论坛上公开表示,腾讯历史上遭遇过的最大的危机就是“新浪微博”崛起,当时一听到某个大学建了微博群,自己就紧张。

微博、新浪,会让大家失望吗?