饮料企业最近组团上市。继瓶装水巨头农夫山泉赴港上市后,近日,能量饮料市场的“老二”的东鹏特饮也要上市了。

近日,东鹏特饮的母公司东鹏饮料(全称:东鹏饮料(集团)股份有限公司)向证监会递交IPO招股申请书并获得受理,迈出了A股上市的重要一步。

随着招股书的公开,人们有机会窥见这家迅速蹿红的饮料企业。这家靠着对“红牛”模仿的饮料企业,从濒临破产发展到坐上中国功能饮料第二的交椅,也算是神奇,成功的秘诀写在了招股书里,核心技术不强、研发投入不高,每年研发费用两千多万左右,但是公司广告投入毫不吝啬,每年都砸了几亿的广告费。

从模仿红牛到市场第二

“年轻就要醒着拼,累了困了喝东鹏特饮!”

曾几何时,谢霆锋代言的这条广告遍布大街小巷,让包装与红牛神似的东鹏特饮一跃成为网红饮料。

东鹏饮料公司始创于1987年,是深圳市一家老字号饮料生产企业,但发展不愠不火。2003年,公司的销售总经理林木勤全面接手东鹏饮料后,这家公司完成国企到民企的改制。

彼此的中国的功能饮料市场,很大程度上来自于“红牛”的启蒙。这款来自泰国的饮料,自进入中国市场大受欢迎,也让林木勤意识到功能饮料这块市场不容小觑。所谓功能饮料,就是通过调整饮料中的营养素的成分和含量比例,在一定程度上调节人体功能的饮料。

2003年,在买下东鹏饮料集团的品牌和生产设备,林木勤决定专注于功能饮料的开发,红牛是其对标的对象。当时,东鹏采用紧跟红牛的策略:红牛在哪儿铺货,东鹏特饮就在哪儿铺货。

不仅如此,东鹏饮料的广告词也惊人的相似。红牛说“困了、累了,喝红牛!”东鹏特饮就说“困了、累了,喝东鹏特饮!”这让市场一度认为东鹏特饮是“山寨红牛”。

几年的竞争,东鹏特饮并没有达到预期目标,为避免与红牛的正面竞争,东鹏将灌装改为瓶装,降低成本时,也调低了自己的市场定位。随后,东鹏饮料的销量开始攀升。2003年到2010年,东鹏饮料的产值从1500万迅速提升到了2.5亿。

2016年,红牛陷入品牌争夺纠纷,红牛中国的代理商华彬集团和红牛的创始企业泰国天丝就“红牛”品牌的归属问题争执不下,直接影响了红牛的销量。

而这时的东鹏饮料抓住了机遇,趁机大举开拓市场。2018年俄罗斯世界杯期间,东鹏特饮砸重金做广告,这一招有效,从2017年到2019年,东鹏饮料的营收翻倍。2019年,东鹏特饮占据国内功能饮料15%的市场份额,一下子蹿升到行业第二的位置。

目前,中国能量饮料市场份额排行,红牛、东鹏特饮、乐虎为前三名,分别占据57%、15%和10%。

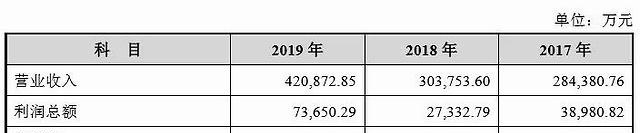

招股书披露:2017年至2019年,东鹏特饮的营收分别为28.4亿,30.3亿、42.0亿,经营活动现金流入分别为52.3亿、35.0亿、34.1亿,归母净利润分别2.9亿、2.1亿、5.7亿。截止2019年底,资产总计33.4亿,负债17.0亿,资产负债率为51.05%。

目前,公司拥有1000余家经销商,销售网络覆盖全国近100万家终端门店。

这一次,东鹏饮料IPO显然是要继续扩大市场规模。其拟向社会公众公开发行人民币普通股不超过4001万股,预计募集资金额14.93亿元,用于生产基地建设、营销网络升级及品牌推广、信息化升级及总部大楼建设等。

靠广告砸出的市场

2019年,我国能量饮料市场销售金额为427亿,年复合增长为15%,巨大的市场引来各掘金者。整个能量饮料市场像是处于战国时代,红牛、乐虎、东鹏,促销战、广告战不断。

尽管处于能量饮料市场占有率排名第二,但是,东鹏饮料的优势并不明显,面临着产品结构单一、销售集中、研发投入低等问题。

目前,东鹏饮料的营收主要靠东鹏特饮来支撑,2017年至2019年能量饮料的收入分别为27.3亿、28.8亿、40.0亿,占公司总收入的96.1%、94.9%、95.1%。其中,单是500ml金瓶装东鹏特饮的销售收入在2019年就已经超过了公司总体营收的50%。

虽然东鹏特饮近年来陆续推出柑柠檬茶等其他系列产品,但非能量饮料及包装饮用水的规模占比不到5%,仍处于市场开拓阶段。相对单一的产品结构,也使得公司经营业绩几乎完全是靠能量饮料撑着。

从销售区域来看,到目前为止,东鹏特饮超过半数的营收依旧来自广东地区。2017年—2019年,广东地区的销售收入占比分别为66.66%。61.1%及60.12%。虽然,东鹏特饮也在开拓全国市场,但广东区域的销售仍然较高,严格来说,东鹏特饮还是一款区域性饮料。

一款饮料产品,配方、专利等至关重要,如可口可乐、王老吉等都有独一无二的配方,这就像企业的护城河。东鹏特饮称,通过牛磺酸、赖氨酸及多种B族维生素等营养成份的科学配比和有机结合,形成了一套完整的抗疲劳体系,有助于缓解身体困乏、促进能量代谢、补充机体所需能量。

其配方或技术含量如何呢?东鹏饮料的招股书显示,共有49项授权专利,不过绝大多数是外观设计、工业生产的专利,其中有8项核心技术专利,四项进入到批量生产中,分别是东鹏特饮配方及工艺技术、一种酸性饮料的中温灌装工艺、一种陈皮饮料的制备工艺、一种由柑柠檬茶的配方和生产工艺。

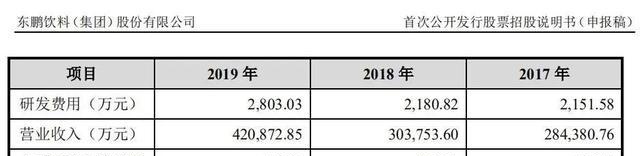

从招股书看,东鹏特饮的独家专利或偏方偏少,批量生产的专利不是特别核心。当然,更能说明问题的是,东鹏特饮的研发投入,这三年的研发费用每年仅为2000万,其中2019年的研发费用为2803万,与之相比的是销售费用达到9.8亿。

在9.8亿的销售费用中,宣传推广费达到4.3亿,占比43.74%。2017年、2018年东鹏饮料的宣传费用分别是4.3亿、5.4亿,其中绝大部分费用都用来做广告了。

招股书披露:2018年,俄罗斯世界杯期间,东鹏特饮投入约1.5亿与央视、广东卫视体育频道、今日头条等在赛事直播赞助、广告投放、内容运营方面开展合作。从营收增长来看,烧钱营销的战略取得了明显的成效。凭借一轮轮的广告轰炸,东鹏特饮砸出了自己的市场。

从A股市上的饮料企业来看,基本上都表现出重销售、轻研发的特性,如2019年香飘飘的销售费用为9.67亿、研发费用3000万,六个核桃母公司养元饮品销售费用10.74亿,研发费用5600万。这些公司上市之初较发行价有一倍多的涨幅,但从股价长期走势来看,表现并不惊艳,香飘飘、养元饮品均处于股价低位区间。

目前,东鹏特饮的毛利率保持在46%以上,这点略高于行业平均水平。但是,缺乏核心技术、产品结构单一、销售集中、研发投入低等是影响公司发展的死穴。

这几年,快速增长的能量饮料市场正在吸引各路巨头的参与,除了红牛、东鹏、乐虎等老的品牌,一些知名企业如统一推出了够燃、安利推出了XS、伊利推出了焕醒源等,竞争较为激烈。东鹏饮料招股书也提示了市场竞争风险、产品结构等风险。