今日的拼多多,像极了当年的京东

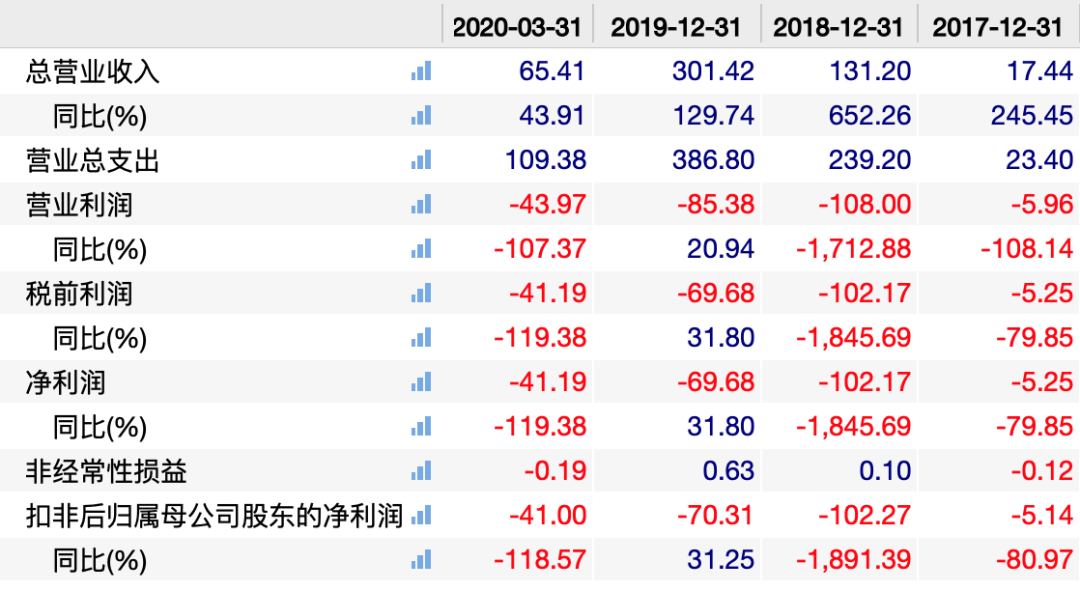

5月22日,拼多多披露2020年第一季度财报,报告期内实现营收65.41亿元,同比增长44%,净亏损31.7亿元,亏损同比扩大119%。

此外,一季度拼多多的平均月活用户数达到4.87亿,人均GMV为1842.4元,2019年底为1720.1元。

一系列数据表明,在核心指标增长的同时拼多多的劣势也在放大,而从近期市场上对其与京东的比较来看,它似乎正如两年前的京东,进入了一个不太好的拐点。

一、京东要渡的劫,拼多多一个也没躲过

从电商历史来看,拼多多与京东一样都经历了一段高增长时期,其中最被看好的就是用户规模。2014年,在腾讯的流量加持下,活跃用户从4730万翻了一倍至9660万,在2017年底达到了2.92亿。

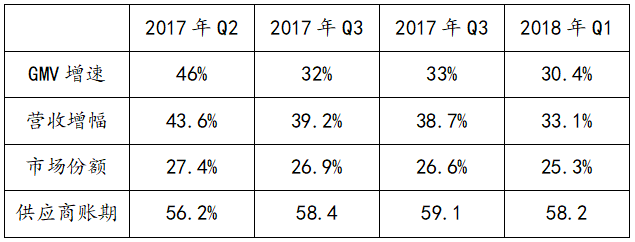

但是,电商和社交不一样,它并不是一个非此即彼的行业,用户的选择有十分大的弹性。京东在2017年~2018年遭遇第一次寒冬,核心数据连续4个季度下滑。2018年,京东活跃用户数为3.053亿,同比增长仅仅4.38%,甚至在Q3环比减少860万用户。

2018年Q1,京东净利润15亿人民币(GAAP),其中来自经营性利润只有区区4百多万,经营性利润占比不到1%,真实盈利能力堪忧,京东股价从年初的50.6美元高点,一路跌到了19.2美元,市值抹去了62%。

这背后深层次的原因是——京东在之前几年快速消化腾讯带来的流量,弓弦拉满之后,目标客户被开发完,既没办法再次寻求用户增量,也没办法盈利。

再来看拼多多。

用户层数量上,拼多多也陷入了瓶颈。从Q1公布的数据来看,拼多多过去12个内的活跃买家数为6.281亿,这一数字已经与中国网购人员数量相差不大,意味着过去一年大部分网民都曾体验过拼多多,获客成本从200猛增到1200,扩大了6倍,说明社交电商和下沉市场的红利也差不多耗光,这一点可以从拼多多的独立月活增量中看出来,从上季度的5200万突然下跌到本季度的500万,即便是大量烧钱也难抑下滑,增速慢下来是一件必然的事。

亏损方面,拼多多和京东半斤八两。在2020年Q1拼多多净亏损31.7亿元,亏损同比扩大超119%,相当于一个季度亏了2019年大半年的钱,从2016年以来共计亏损超过221亿元,这种亏损能力就是京东也自愧不如。

用户粘性上,拼多多比京东还要差。一直以来,拼多多一直在向外界灌输一种观念——拼多多一直以亏损换用户,放弃短期盈利搞“百亿补贴”,一步步进军中高品类,迟早能成实现盈利,成为电商一极。

但现实是截止到2020年Q1,拼多多的人均GMV为1842.4元,增速十分缓慢,这个数字相比于阿里的9720元相比,相距甚远。这说明,大部分用户对于拼多多这种主打低品类的平台只是一个补充心态,中高平类还是得去天猫、京东、苏宁之类的地方。

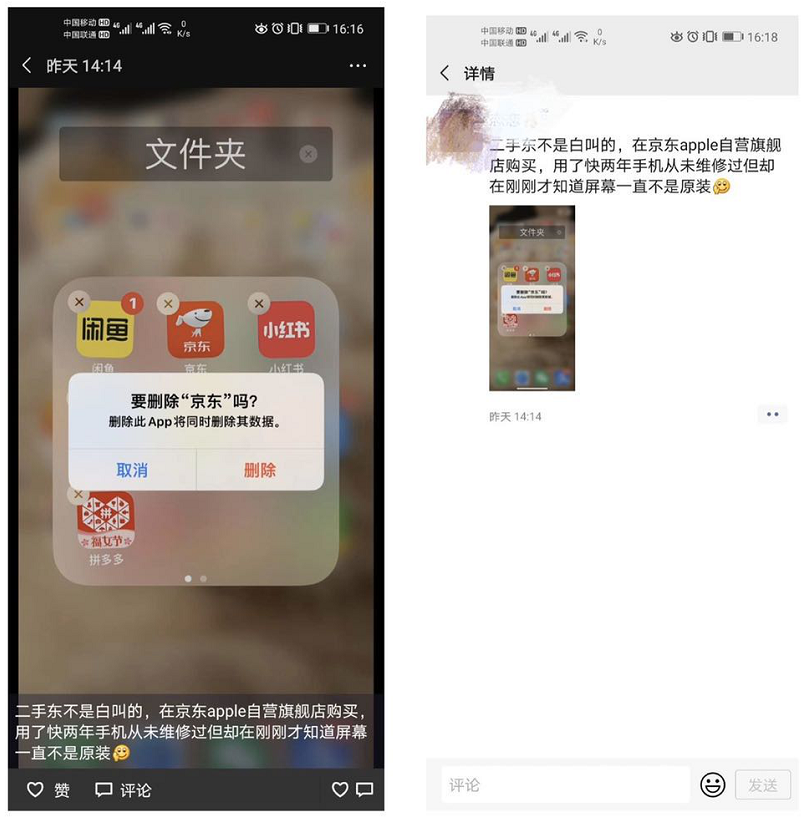

另外,拼多多和京东也都被假货问题困扰。长期以来,京东一直都向外界宣称没有假货,但这是一种混淆概念的说法,用户依然困惑于在POP和自营平台上流窜的假货问题。

此前,在社交平台就有网友反应自己在京东苹果自营旗舰店里买的手机,用了两年多却发现屏幕不是原装的。

自媒体“AI科技新社”在《京东售假被处罚,网购不应是假货的逞凶之地,再买到假货怎么办?》一文中,就提到:在2018年消费者权益日,刘强东才喊了打假口号,次日一个网友在第三方旗舰店购买的U型枕被确认是假货,但京东却说是另外一个品牌的正品。

王思聪也加入吐槽大军,自曝一次在京东上买了一部iPhoneX,收到货结果显示的是iPhongX,而京东却告诉你‘我们经过认真的核实发现,你购买的iPhongX并非假货,而是另外一个正品品牌,是卖家发错货导致的,非常抱歉’。

至于拼多多上的假货,自然就不必多说了,大家自己细品。

二、疫情期间,到底谁没穿裤子?

拼多多为何与京东有如此多相似的弱点?究其原因,是因为二者各自在中国电商夹缝中找到了一个细分市场,成了两个极端。

2020年第一季度,疫情给零售业带来了巨大冲击,正所谓危难时刻见英雄,退潮的时候谁没穿裤子一目了然,京东和拼多多的真实状况在这一场疫情期间得到了验证。

零售的本质,是连接“人”与“货”的“场”,而“场”的本质,是信息流、资金流和物流的万千组合。电商平台就是这样一个“场”,信息流和资金流在此交汇,然后依靠物流去履约。在这三个方面,电商行业本身就是做平台的,在信息流上各有各的优势,不便于一个个比较,区别在于资金流和物流。

在此之前,有人说物流是京东的优势,但是从第一季度财报来看,其实物流是京东和拼多多共同的劣势。

一组数据可以说明:2020年Q1财报中,京东履约费用为104亿元,较上年同期的81亿元增长29.0%,履约费用在净营收中的占比为7.1%,高于上年同期的6.7%,履约业务毛利率为8.3%,低于上年同期的8.4%。

也就是说,GMV和单量上升的同时,京东履约费不降反增,效率和性价比反而下降了,规模并没有给京东带来成本上的节约,反而是规模越大,成本越高,这与京东过去一直宣称的“规模增长会导致物流成本降低”的故事相悖。长期来看,京东物流大概率只能依靠京东自营业务存活,成本难以降下来,这是其作为电商的一大制约,也是一个瓶颈。

拼多多的物流则是另外一个极端,它的亏损几乎都用来搞补贴拉新用户了,所以在用户数量上比较好看,但实质上它的短板比京东更多更明显,刘强东不止一次在公开场合看衰拼多多的模式,认为其服务能力不行。

从目前来看,拼多多自己培育的极兔物流尚在起步阶段,服务能力还不如十年前的三通一达,与国美合作的安迅物流同样难堪大用,在最后一公里上建设上是一个巨大短板,只能做一个备选方案。而民营快递中的“四通一达”都是菜鸟系,拼多多的命脉被掐在别人的手里,顺丰更是和低价路线没有什么交集,唯一一个可以依靠的就是EMS,但偏偏很多商家未必会选择。

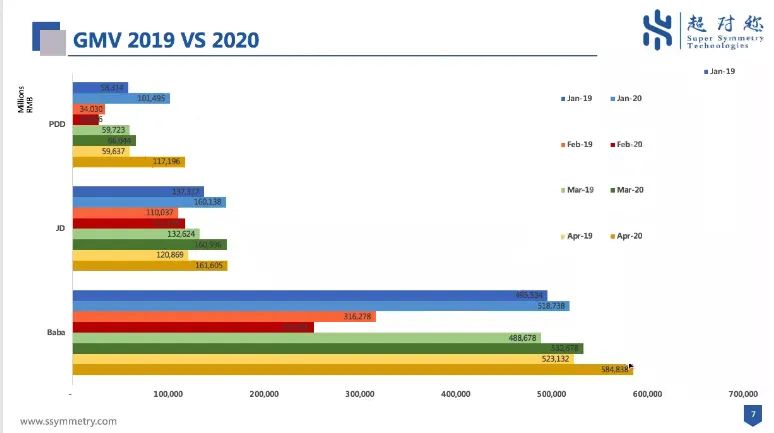

物流的短板,在GMV上可以看出来,根据国内著名数据分析机构“超对称”最近报告显示,拼多多4月GMV与1月涨幅些微,这说明疫情绝不是拼多多的推进器,而是一块试金石,相较于阿里和京东,没有物流和支付等电商必备的护城河,拼多多对抗市场波动能力是最差的。

所以,从几大电商平台的Q1可以看出,拼多多和京东都在疫情间暴露出了物流的短板,或许目前并不是致命的,但是这个缺陷的爆发只是一个时间问题。

当然,疫情期间还有一个问题,那就是一个挤占商家资金的问题。在一个正常的财务报表中,这并不是一个十分重要的会计科目,因为各个行业的情况各有不同,应付账款的日期只要在约定范围内就行。

但是,京东和拼多多在这一点上有着十分相似的地方,那就是商家或供应商的资金发生了严重的挤占。

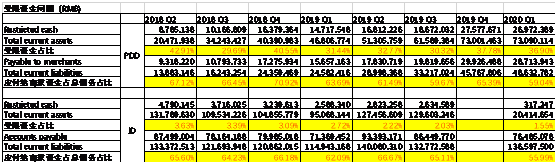

前面那张分析京东的表格里,已经有了关于京东的供应商具体数字,这里就不多赘述,在2017年Q2最长达到了59.1天,十分接近国家规定的60天账期。

疫情期间,京东的应付账款占债务的均值为63.7%(在会计科目中,京东将货款计入债务科目),按照同样的测算,拼多多应付账款/总债务的均值为64.22%,甚至还要高于“先货后款模式”的京东。

这说明,拼多多的债务中有很大一部分是商家资金,挤占资金量十分巨大,而这一部分被挤占的资金会被计入到现金流中,所以看似充沛的现金流里,到底有多少是来自克扣?

当然,这也不是拼多多刚刚才暴露出来的问题,实际上从2018年以来就一直存在,今年的512期间就已经有商家上访,因为克扣资金的问题起诉到了法院,表示被“从缴纳保证金5W第二天被全部冻结三级限制”,并一直在知乎上更新帖子,并表示有诸多商家到拼多多上海总部维权。

不过,这对于拼多多来说却是不得不做的事,它与京东不一样,烧钱纯粹是拿去换用户去了,没有像京东一样有大量重资产和亏损项目,可以用来弹性调节,在巨额亏损下如果砍掉这一部分挤占商家而来的现金流,那么极大可能将导致资金链断裂。

三、结语

拼多多从崛起到壮大,积累了大量用户,虽然有烧钱换用户的争论,但是说明它也自有一套逻辑。

但是,它的状况可能比当年的京东更糟糕。因为不管如何,京东是重资产运营,在遭遇到用户瓶颈之后可以通过裁员、剥离亏损业务、减少重资产投入等一系列操作,让公司缓一口气。

但是,拼多多不能。从一开始,它就是用低价策略和社交电商积累了大量羊毛党,本质上来说是电商巨头们的一个补充,只是喝一些汤汤水水,利润空间和弹性空间都非常小。

2020年Q1,拼多多的营销费用率达到111.6%左右,经营亏损比市场预期多出7亿,亏损率达到了67%,这是上市以来最大的亏损率,大幅不及预期。本质上,这还是持续烧钱换用户的战略,丝毫没有进一步收敛的迹象,之前市场预期的拼多多会在今年实现盈利的预期大概率会落空。

或许,我们应该从更长的时间线去理解一个企业,但斌在《时间的玫瑰》里说过,价值投资就像是龟兔赛跑,一个企业能跑多远不在于它的速度,而是能坚持多久。

那么,对于拼多多而言,是更想做一只稳当命长的乌龟,还是做一只争一朝一夕的兔子?