【野火财经】7月29日专稿,美的集团在2019年将小天鹅A合并,今年再出大招,计划将子公司美智光电分拆至创业板上市。

创业板上市主要硬性条件是,最近两年连续盈利,且净利润累计不少于1000万元;或者最近一年盈利,最近一年营业收入不少于5000万元;最近一期末净资产不少于2000万元。净利润是以扣除非经常性损益前后,哪个低为计算依据。比方说,如果某公司实现2018-2019年共实现净利润1500万元,但是有1000万元来自政府补助,则扣非净利润只有大约500万元,那今年也不能上市的。

2019年,美智光电营收7.13亿元,净利润为2453万元;今年第一季度,营收9141万元,净利润426万元。美智光电在创业板上市,显然已经满足主要条件了。大家都知道,小天鹅2019年和美的集团完成合并,并退市。那美的集团为何要分拆子公司上市呢?

一方面是为独立发展。美智光电成立于2001年,原主营照明产品,后逐渐扩展至智能家居领域。智能家居概念,显然比传统家电公司更有想象力,在资本市场也可以获得更高估值。目前美的集团市盈率为21倍,而创业板所有公司均市盈率为57倍。

背靠母公司美的集团,同时还有智能家居概念,市场也会给更高估值水平。如果市场给予美智光电100倍市盈率,2020年净利润翻倍,则美智光电市值在50亿元左右,无疑是一家小而美的公司。

其次,美智光电上市,有利于员工激励。股权信息显示,美智光电原本由美的集团、宁波美顺各持股50%股,其中宁波美顺为美的核心经营管理及技术团队、骨干员工设立的持股平台。

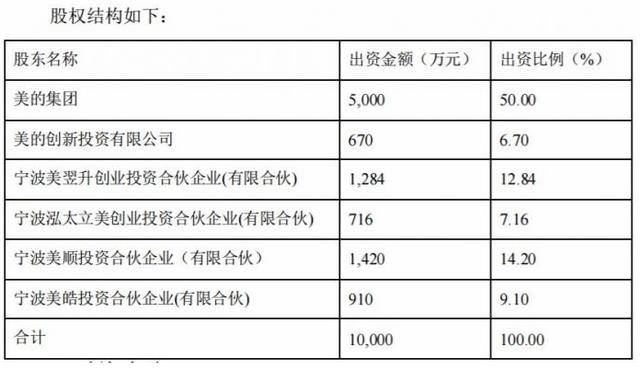

持股计划推行后,美智光电股权结构变为美的集团持股50%,其全资子公司美的创新受让宁波美顺6.7%股权,集团持股比例为56.7%,仍为控股股东。员工持股平台宁波美顺、宁波美翌、宁波泓太、宁波美皓共同持有剩余股权。

一旦美智光电完成上市,员工手中股票将可以流动,锁定期结束后就可以减持套现。

合并小天鹅,分拆美智光电上市,家电巨头美的集团在资本市场一系列动作,让人眼花缭乱。实际上,除了美的系外,人称“家电大王”的何享健手中还有好几张王牌。

何享健家族控制的上市平台包括美的集团、美的置业、美的物业、合康新能,以及何享健儿子何剑锋控制的盈峰环境、华录百纳。除此以外,何享健还间接控制德国上市公司库卡集团。除了美智光电拟登陆科创板外,今年4月,何享健女儿何倩嫦控制的会德新材,也在科创板递表。

简单算一下,加上即将上市的公司,何家控制的上市公司将有9家。在福布斯全球实时富豪榜上,何享健以280亿美元,大约2000亿人民币排在中国富豪第六,全球第38位。

需要说明的是,美的集团董事长方洪波认缴6140.8万元,持有宁波美翌23.68%股份,宁波美翌持有美智光电股份12.48%,因此方洪波间接持股比例为3%左右,经过上市后股权稀释,持股比例大约在2.8%左右,和其持有美的集团1.96%股权基本相当。