短视频所创造的奇迹已经不用再赘述,庞大的市场需求催生出了一个又一个风口行业。

12月17日,号称“全国最大的短视频营销商”的云想科技已经成功在香港联合交易所主板挂牌上市,海通国际为其独家保荐人,IPO募资近14亿。

尽管成为了名副其实的“全国短视频营销第一股”,但云想科技也暗流涌动——孱弱的营收能力和行业低矮的天花板时刻困扰着这支潜力股,云想科技上市之后能走多远呢?

云想科技营收猛增,凭什么成为行业头部玩家?

云想科技原名嗨皮网络,曾是一家上市的新三板公司。但随后不久嗨皮网络又从新三板撤板。

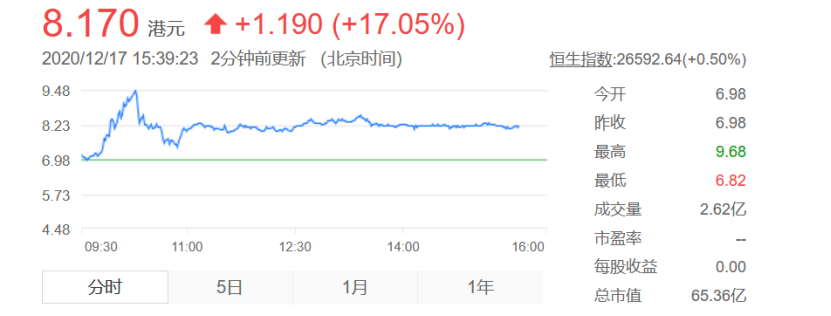

两年过后,嗨皮科技更名“云想科技”,凭借短视频的东风,又成功在港上市,云想科技此次全球发行发行2亿股(行使超额配股权前),发行价为每股6.98港元,募集资金总额约为13.96亿港元(行使超额配股权前)。

截止发稿时间,云想科技报8.17港元,涨幅约17%,总市值为65.36亿港元,股市的高涨也证明了资本市场对于云想科技的热情。

其实,云想科技在短视频营销上扮演的是中间人的角色。不仅仅是向广告主、广告联盟提供用户流量和广告位,更重要的是它能够向广告主及广告代理商提供一个在线营销解决方案,深受B端用户的欢迎。

从2017到2019年,云想科技的广告客户数量由558名增至669名,复合年增长率9.5%,每家广告主平均消耗由2017年的人民币50万元增至2019年的人民币340万元,复合年增长率为161%。

目前,云想科技共有三种计费模式,分别是oCPC(以目标转化为优化方式的点击出价)、oCPM(按照广告千次曝光来进行计费的)、CPC(单次点击)。依赖于巨量引擎的抖音系流量供给,云想科技迅速在这个市场上迅速成了头部玩家。那么,资本为何这么看好云想科技呢?

1、站在短视频营销风口,云想科技营收猛增。嗨皮网络2016年的营收仅1.73亿元,但是当短视频风起时,云想科技牢牢抓住了短视频营销的风口,并且成功与头条系巨量引擎绑定,进入到包括抖音、火山、西瓜在内的头条系视频平台营销体系中。

资料显示,公司所投放的广告内容主要为网络游戏、金融服务和电子商务。而2017-2019年,公司收入由2.35亿元人民币猛增至23.13亿元,复合年增长率高达213%,绝对增长率更接近10倍。公司净收益也从2017年的3300万元,增至2019年的7290万元,复合年增长率48.6%。

2、强势的基石投资者阵容。云想科技之所以能够趁势起航,与其背后的资本力量不无关系,云想科技拥有包括商汤科技、小米集团、太平洋资产在内的六大基石投资者。

特别是小米集团,作为国内互联网营销鼻祖,小米集团业务版图遍布手机、IoT、电商、智能家居产品、新零售等多个方面,如今,小米的生态链企业已经超过200家,如此庞大的产品系列,小米集团需要与广告公司进行深度合作,而投资云想科技也是小米生态链的重要一环。

3、短视频营销是难得的黄金赛道。根据今年10月发布的《2020中国网络视听发展研究报告》显示,截止2020年6月,国内网络视听产业规模超过4541亿,其中短视频用户规模8.18亿,用户使用率最高高达87.0%,短视频市场规模达1302亿。

而且短视频营销是当下黄金赛道,根据市场研究公司央视市场研究(CTR)近日发布的《中国广告营销趋势报告》显示,上半年广告市场同比下滑近20%,广告主们压缩营销预算的同时,对短视频营销的渠道越来越重视。

如今已有70%广告主使用直播短视频方式和消费者沟通,短视频营销还要一段时间的红利期,而已经做到头部玩家的云想科技未来将会占据很大的优势。根据艾瑞咨询,2019年,按短视频广告所产生的总账单计算,公司为中国第三大在线营销解决方案供货商,市场份额为 3.4%。

阳光下的阴暗面,孱弱的盈利能力和不占优势的商业地位

云想科技是时代的宠儿,它的成功源于头条系APP的帮助。尽管上市之路格外引人瞩目,但这也掩盖不了云想科技背后的层层危机。

1、过度依赖巨量引擎等核心供应商。巨量引擎是字节跳动旗下综合的数字化营销服务平台,招股书显示,2017年至2019年,巨量引擎内容分发平台产生的账单,占公司账单总数的37.%、85.2%和87.1%。可以说,巨量引擎导入的大量订单,激发了公司业绩的高速增长。

但是这也加剧了潜在的危机,公司与巨量引擎捆绑过深,一旦巨量引擎出现业务危机,云想科技也不能幸免。除此之外,对于作为“中间商”角色的云想科技来说,存在广告客户直接与巨量引擎合作的风险,也就是俗称的“飞单”。

另外,巨量引擎与云想科技的关系也扑朔迷离,今年上半年云想科技在巨量引擎的采购总量仅为6.68亿元。与之对应,利欧股份在巨量引擎的投放金额高达38亿元,数额明显高于云想科技。

2、盈利能力孱弱,毛利率低。云想科技的盈利能力孱弱与其不占优势的行业地位息息相关,在商业模式上,云想科技采用的是传统的广告分销模式,通过向短视频平台采购广告位以获得流量,再通过分销的方式,将广告位卖给有需要的广告客户,以便从中赚取差价。

但是,在整个商业链条中,平台方拥有极强的定价话语权,而广告主又有多个中间商可供选择,云想科技的话语权不高。占据主导地位的是手握资金的广告主和手握流量的平台方,作为中间人的分销商在很多时候他们还需要向广告客户提供返点来激励客户,盈利空间极为有限。

这直接表现在了云想科技的毛利率中:2017年—2019年,云想科技的毛利率分别为21.1%、9.1%和6.9%,短视频的流量越来越大,而云想科技的毛利率水平却越来越低。

3、商业模式不合理,未形成护城河。商业模式的不合理也增加了公司的现金流风险。公司需要大量采购视频广告位,需要提前支付大量的预付款。一旦现金流出现问题,公司就会立刻岌岌可危。

在整个供应链条中,云想科技并没有提供高附加价值服务,云想科技与巨量引擎之间的合作并不具有排他性,倘若未来云想科技与巨量引擎的合作关系终止,那么云想科技的后果难以预料。

游戏广告业务大幅降低 ,云想科技还有多长的路可以走?

在过去的5年时间里,短视频行业保持了年化401.5%的惊人增长率。而云想科技也趁着短视频的东风实现了飞速增长,但是目前已经隐现危机。

游戏行业是短视频营销的最大金主,在云想科技的营收构成中,来自于游戏行业的广告客户始终都是营收占比最多的。云想科技在与巨量引擎加深合作的2018年和2019年,游戏行业所贡献的营收甚至达到总营收的72.3%和60%。

但是在2020年上半年却大幅下降,由2019年的9.18亿元骤降至2.88亿元,降幅高达68%。值得注意的是,今年上半年受疫情影响,新游上线周期延长,整个游戏市场在上半年处于存量博弈之中,游戏买量成本大幅提升的消息还曾引爆资本市场。

与此同时,A股中蓝色光标的游戏业务却大幅上升,由50.33亿元飙升至88.15亿元,同比增长75.1%。换句话说,云想科技已经出现核心业务增长失速的问题。

而且,依靠短视频营销的风口已经催生出了好几家上市公司,除云想科技外,以效果类自媒体营销服务为核心的乐享互动已经在港股上市,专注红人经济的天下秀已经在A股完成上市(天下秀借壳慧球科技),主打短视频KOL交易平台的微播易也计划在创业板上市。

仅仅依靠巨量引擎是不够的,云想科技需要继续拓宽业务和商业合作伙伴,拿蓝色光标来说,它除头条系外,还是Facebook、Google、TikTok等平台国内直接授权代理商。

由此可见,短视频营销未来的竞争会逐步激烈。而且行业增长有尽头。未来,当短视频行业流量增长放缓,云想科技又该当如何呢?

云想科技也没有坐以待毙。除了营销之外,内容服务也是云想科技重点的投入之一,云想科技还为观众及客户制作短视频、影视明星采访及娱乐资讯等节目。其中,《偶像请回答》、《嬉游大娱记》等两个KOL节目,全网累计播放量过亿。

此外,云想科技已经开发了自己的数据管理平台,以大数据为核心,实时收集及存储网路平台的各种原始数据并且持续监控及分析数据。这使得云想科技能够更好地帮助广告主将广告精确投向适合的消费者,改善广告营销效率。

在这一点上,云想科技已经占了先机。截止2019年末,云想科技的专有DMP每天可以从9600万台独立互联网设备收集分析数据,并利用AI演算法给访问的每台互联网设备加贴标签,目前可在约960个类别中加贴超过15万个标签。

未来,短视频依然有很长的路要走,现在短视频营销越来越受广告主重视,短视频营销企业正处于红利期。上市之后,提升技术服务好广告主才是云想科技的重中之重。