2019年初,刘强东发布了给京东物流配送端员工的“内部信”,披露2018年京东物流业务亏损过20亿元,主要原因为“外部单量太少”,并表示“取消底薪但大幅提高揽件提成”。

2021年初,京东物流在港交所提交招股书,2018年税前亏损确实高达27.6亿元,但2020年前三个季度,如若剔除可转换优先股的亏损因素干扰(IPO之后,此部分亏损即不复存在)税前盈利已超过15亿元。

短短两年时间,京东物流究竟发生了什么,经营状况得到扭转的原因又是什么?对于京东物流,其市值管理的基本逻辑又在何处呢?

我们先回答盈利问题。

京东物流源于京东商城的支持部门,2017年4月宣布独立,同期开始向外部客户提供解决方案和服务,主打供应链赋能。

京东物流独立之初,外部订单占比极低,靠这个难以对冲物流业高昂的成本,2018年毛利率只有2.9%,彼时顺丰速运业务的毛利则高达17.84%,原因大概归结于:

为拱卫京东零售业务的核心利益,降低履单成本,京东物流不可能在商城处有太大的议价空间,换句话说,独立之初,京东物流和商城之间关系并非是建立在纯粹的市场化关系之上,这与顺丰可通过市场化机制自行调节价格和成本有相当大区别。

但当我们看2020年前三季度数据时,则又发现了一些蹊跷之处,顺丰毛利大致维持在15%上下,物流快递业经过多年发展加之资本向行业的持续注入,市场价格的上行空间被严重压缩,影响了行业的盈利空间,简单说,这仍然是一个价格竞争极为激烈的行业,行业从业者均未找到毛利率持续改善的办法。但同期,京东物流的毛利率则高达10.9%,与2018年提高了8个百分点。

虽然京东物流也压缩了部分期间费用的增长(如行政费用,研发费用),但毛利率的改善仍然是经营状况急速扭转的主要原因(并没有之一)。

京东物流独立之后,自然要追求独立公司的盈利,为投资人带来更高的回报率,但这是否与京东集团的利益冲突呢:京东物流的盈利是否会带来京东集团履单成本的飙升呢,或者,京东物流的毛利率增长是否是建立在集团让利的前提下呢?

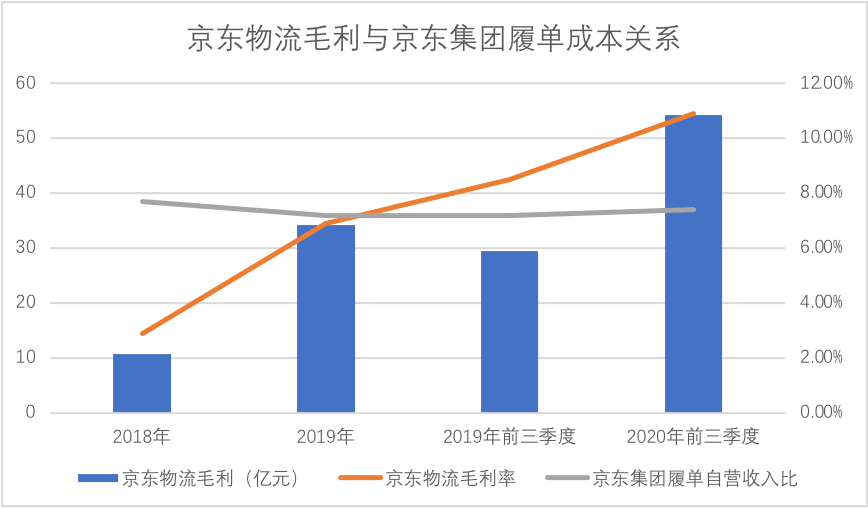

我们看下图

理论上,如果京东物流持续被集团压抑盈利性,以上两条曲线将大致呈现同步态势:京东集团履单成本增长不振,则物流业务的毛利率也不会有太大改善。显然,上图并不符合此规律:当京东物流毛利率飙升之时,集团的履单占比大致维持在同一区间内。

京东物流对集团定价保持恒定,毛利率的改善只能从成本节省中去找了,我们又找到了京东物流的成本结构,结合刘强东的“内部信”,是否通过员工成本压缩降低成本呢?

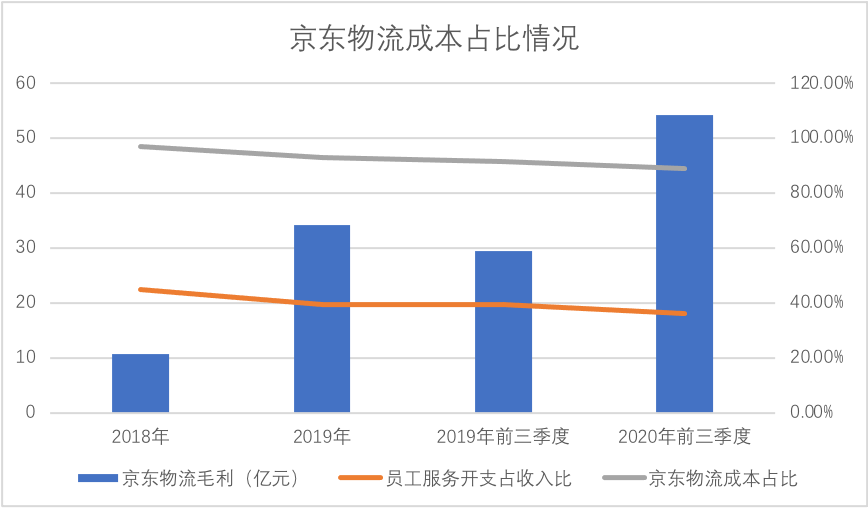

见下图

经过对比,员工服务开支占收入比在过去三年时间里进行了一定程度的压缩,且人工成本压缩程度要大于毛利率改善空间,不难发现,在“内部信”之后,京东物流重新调整了快递员的薪酬结算绩效标准,取消底薪,提高揽件提成,激发员工主观能动性,为后来的盈利贡献巨大。

但这又引来了一个新的问题:人工成本压缩总是有边界的,尤其在劳动市场供应持续紧张,蓝领收入持续在上升通道前提下,京东物流如果要吸引足够多劳动力,就必然要提高或保持现有福利,此后,人员支出将会在某点实现平衡。

那么,京东物流接下来的盈利增效点又在哪里呢?

这个问题的解答其实又可拆分为长期和短期,前者显然在研发费用的持续投入,通过技术手段提效对冲人工成本的增加,但其持续的动力又在于盈利性的持续改善,在研发之外,应该另有办法:将京东物流尽可能推向市场化,一方面可以降低对京东集团的依赖,稀释京东电商业务变缓的压力,另一方面,在与集团不能完全依市场化规律行涨价之实(会影响集团的盈利性),向京东外要新增市场,有利于提高市场定价能力。

京东物流招股书以“一体化供应链客户”和“其他客户”为口径对总营收进行了划分,而前者又可分为:京东自营和京东开放平台客户,以及京东体系外商家服务收入,在现阶段,最后一类占仍然相当之低。

根据招股书信息,来自京东集团收入占一体化供应链收入占比由77%降至71.6%,在过去的三年时间里,京东又在加强开放平台的扩张速度,京东物流随之将触角延伸至商家处,为后者提供一体化供应链管理服务。

联想到最近几年时间里,京东与部分快递企业之间一直龃龉不断,如将苏宁旗下天天快递剔除服务名单,理由为“确保服务品质”,但放在物流的独立发展背景下,京东必然会不断蚕食原有快递公司在京东生态内的市场,对于京东物流,开放商家的业务如到嘴边的肥肉,当服务能力到达之时,利用集团和物流的数据以及客户管理能力便唾手可得。

我们也测算,物流支出成本大致占京东自营GMV大致在3%-4%这一区间,若开放平台有万亿元GMV为京东物流服务,那么其潜在市场将在300亿-400亿元区间,2019年我们判断开放平台商家给京东物流带来的收入在百亿元上下,显然,京东物流对开放平台商家的挖掘不足30%。

即便剔除部分短期内难以完全与京东物流发生关系的商家(如规模小,品类不合适等),现阶段京东物流在此仍然是有相当大空间的。

但这又引发了一个新的问题:如果要覆盖京东体系绝大多数商家,就必然要考虑资产膨胀后,企业管理和运营能力是否会同步,毕竟资产扩张之后,企业的ROE(净资产收益率)的上行压力是非常之大的。

用经营利润率测算,2020年前三个季度顺丰的ROE大致为7%,剔除可转债造成的亏损,同期京东物流经营利润15.5亿元,ROE为2.7%,顺丰总资产是京东的两倍,经营利润是5倍有余,考虑到两家企业对商家服务较为接近,这可说明:

其一,京东物流的市场定价体系确实受集团有一定抑制,但亦验证,一旦推向市场化后,京东物流一定程度上可以打开以定价权追求利润的天花板;

其二,考虑到京东自营中短期内不太可能给物流充分的涨价空间,这与顺丰又有所不同,若以前三个季度测算,我们认为ROE可能会在5%上下。

也就是说,若京东物流管理得当,一切有条不紊进行,对比顺丰的管理能力,当资产随业务扩张而扩张之时,资产收益率将维持在一个相对合理的区间。

在此之前,我们曾判断:京东物流独立乃是建立在电商增长变缓前提下,当后者变为红海之时,依附于红海的生态怎能有太大希望?但经过几日的推敲,我们不得不承认以上已显片面:电商增速固然是在变缓,但京东物流当下所追求的乃是将集团生态内的存量市场消化,尚不到考虑大盘变化的时候。

当外界将注意力放在京东物流科自行揽件之时,我们仍倾向于认为其中期重点仍在TO B业务,自行揽件可作为品牌成长标志,不可完全押宝在此,虽然以提高揽件提成为理由取消底薪,但目标却在压缩开支,这是确切的。

那么,京东物流究竟如何估值呢?市场上有根据市销率的(对比顺丰),亦有根据市盈率所做的,我们要采取哪种呢?

我个人比较倾向于市盈率对比,但应该先测算未来的经营利润预期,前文我们曾判断中短期内开放平台对物流的潜在营收贡献大概在300-400亿元区间,而当下在100亿元,接下来将有200-300亿元的增长空间,由于此部分是完全市场化的,我们便可以顺丰6%上下的经营利润率为参考,全年将带来20亿元上下的经营利润率。

剔除可转债亏损后2020年前三个季度,京东物流经营利润共盈利15.5亿元,全年大概在20亿元,前后两组数据结合,我们中期内京东物流的年经营利润会在40亿元上下,如顺丰取60倍市盈率,便是2400亿元上下的市值。

这也是我们对京东物流的一个比较客观的判断,既不过分贬损亦不能盲目乐观,且并未将新增个人揽件以及单独干线物流的增长纳入思考,数据并不完全精准,但大致趋势应不会有太大误差。

京东物流究竟是不是一个好的投资标的,或者说,京东物流的前景究竟如何?归纳以上观点如下:1.这是一个短期内可以有较快增长空间的企业;2.这又是一个中期内需要打开市场化渠道,解决好市场定价能力的公司,且相当迫切,品牌的独立和IPO对此会有一定帮助,但长期来看,仍然需要运营的能力,在成长中品质不能被稀释;3.以上市值判断只是参考,不包括资本市场动荡对行业市盈率的高估或低估,不做投资参考。