社会压力让脱发成了大事。

国家卫健委2019年的调查数据显示,我国脱发人数超2.5亿,其中男性约1.63亿,女性约0.88亿。30岁前脱发的比例高达84%,比上一代人的脱发年龄提前了20年,呈现明显的低龄化趋势。

在丁香园和《健康报》共同发布的《2019国民健康洞察报告》中,90后是唯一一个将脱发排在“最担心健康问题TOP5”的群体。

不断膨胀的脱发群体和对于脱发的担忧,撑起了一个巨大的市场——植发。艾媒咨询数据显示,我国植发行业2016年的市场规模约为57亿元,到2019年时已增长到约163亿元,增幅约为186%,2020年底的数据,这个市场规模已经达到约200亿元。

风口行业快速成长的标志之一就是企业上市:头部机构雍禾植发也要上市了。6月17日,雍禾医疗向港交所递交了招股书,拟在香港主板挂牌上市。若闯关成功,雍禾医疗也将成为“植发第一股”。

植发带有医美属性,具有医美行业高增长和抗周期的特点。同时,雍禾作为民营医疗机构,也很容易让投资者联想到大牛股爱尔眼科和通策医疗,因此被部分投资者给予了乐观预期。

与眼科、齿科、整形、医美相比,植发这一细分赛道更加特殊。虽然行业渗透率低,有很大的发展空间,但由于技术壁垒较低且品牌壁垒不明显,行业竞争颇为激烈,且需要大量的广告烧钱支持业务成长。

植发生意相比声势浩大的脱发担忧相比,要冷门不少。

01 脱发的多,植发的少

对于植发生意的渗透率和总市场需求不宜高估。

90后们对于脱发的关注度越来越高,推动了植发作为一个行业的快速发展。

植发在国内的起步其实并不晚,约在1997年前后。但进入国内市场后的多年时间里一直不温不火,属于小众市场。

2017年9月,雍禾植发获得了中信产业基金数亿元的注资,这是资本第一次进入国内的植发领域。雍禾也顺理成章成为了国内最大的全国性民营植发机构。

根据弗若斯特沙利文的资料,2020年在中国所有毛发医疗服务提供商中,雍禾的总收入、注册医生数、运营中医疗机构数量、就诊植发患者人数均位居国内第一位。

受益于人们“秃如起来”的需求增长,雍禾2018-2020年的营业收入分别为9.34亿、12.2亿、16.4亿,复合年增长率达到了32.4%。

中国接受植发医疗服务的人数仍然很少。弗若斯特沙利文指出,2020年,在中国进行的植发手术仅约为51.6万例,渗透率为0.21%,表明市场需求未得到满足——脱发的很多,但植发的很少。

仅0.21%的渗透率,对于以雍禾为代表的业内企业来说无疑是个好消息,这意味着哪怕渗透率提升到个位数,都将对应着巨大的市场发展空间。

长坡厚雪。弗若斯特沙利文的报告预测,到2025年,中国植发医疗服务的市场规模将达到人民币378亿元,复合年增长率将为23.0%。到2030年,市场规模将进一步增长至人民币756亿元,自2025年起的复合年增长率将为14.9%。

不过,0.21%的渗透率是以我国2.5亿的脱发人数为基数,也存在某种统计上的误差。有脱发问题,并不意味着一定有植发需求。

一方面,很多患者的脱发问题并未严重到需要植发的程度,将其全部列为有潜在植发需求的人群,是有意无意地扩大了市场规模;

另外,植发并非刚需且花费不菲,很多潜在植发者在经济上承担不起,或者支付意愿不强,尤其是脱发患者以中年男性为主,他们收入虽然可观,但消费意愿普遍不强。

招股书展示,2018到2020年,雍禾的患者人数分别达到3.5万人、4.3万人和5.1万人,同期每位患者的平均开支为2.6万元、2.78万元和2.79万元。对比2020年中国居民人均可支配收入32,189元,城镇居民人均可支配收入43,834元,植发医疗虽然随着居民收入水平提高更容易负担了,但与可支配收入相比仍然是一笔巨大的开支。

此外,值得注意的是由于经济波动,消费者紧缩非刚需消费,植发赛道未来两年的整体增长可能并不会太好。参考同样有医美属性的隐适美和时代天使,近两年的增速已经明显放缓。

因此,植发虽然是一个市场空间巨大且在快速增长的优质赛道,但是对于其渗透率和总的市场需求也不宜高估。相应地,对其业绩增长也不宜有过高的期待。

02 广告太烧钱

雍禾与公立医院、私立医院等的净利润率差距悬殊,问题就出在广告费上。

“上午植发,下午上班。”相信很多人都曾地铁上、电梯里、刷短视频时见过植发机构的广告。

能够进行如此大规模、全方位的广告覆盖,植发机构是不是财大气粗,大赚特赚?事实可能并非如此。

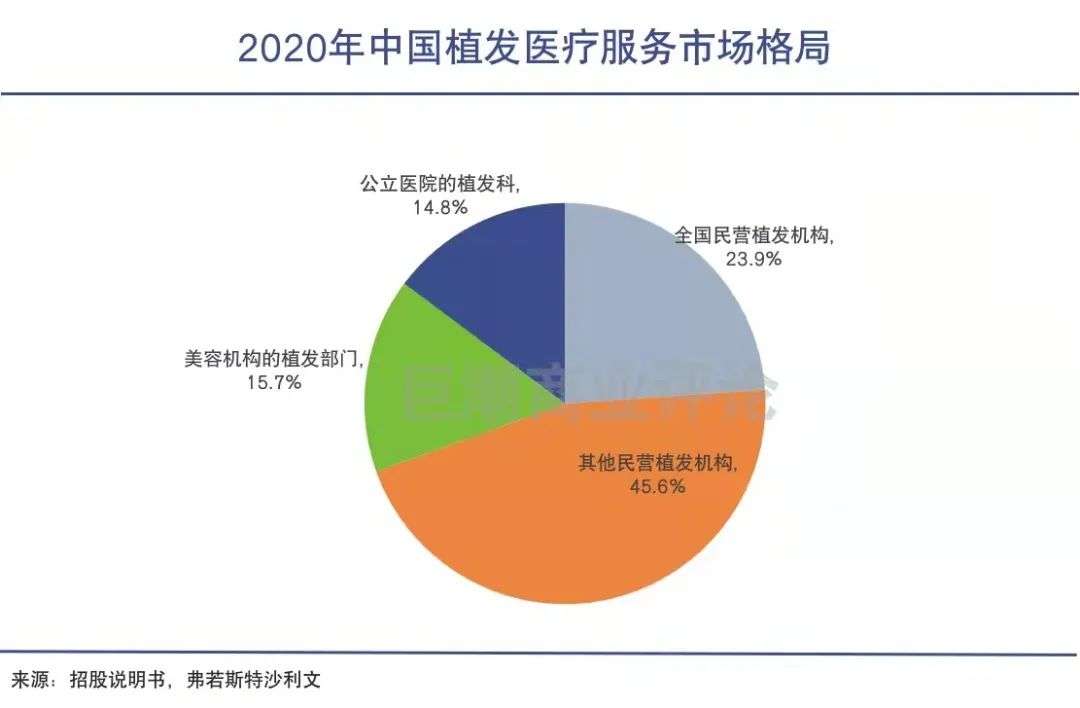

弗若斯特沙利文数据显示,2020年我国植发医疗服务市场主要有四类玩家:

地方性非连锁专科植发机构。因数量庞大,占据了中国植发市场45.6%的份额;

全国性的连锁植发机构大约占据23.9%;

综合类医美机构的植发科室大约占据15.7%的市场份额;

公立医院的植发科则大约占据剩余14.8%的市场份额。

四类玩家当中,以雍禾植发为代表的全国性的连锁植发机构的利润率居于末尾。

好头发创始人徐峰曾在接受媒体采访时表示,公立医院的植发科室的利润率最高,大概在60%到70%;私人医院其次,利润率大概在35%到40%;大型连锁机构靠后,利润率大概仅有20%左右。而这巨大的差异背后,主要是受店面数量和营销成本的影响。

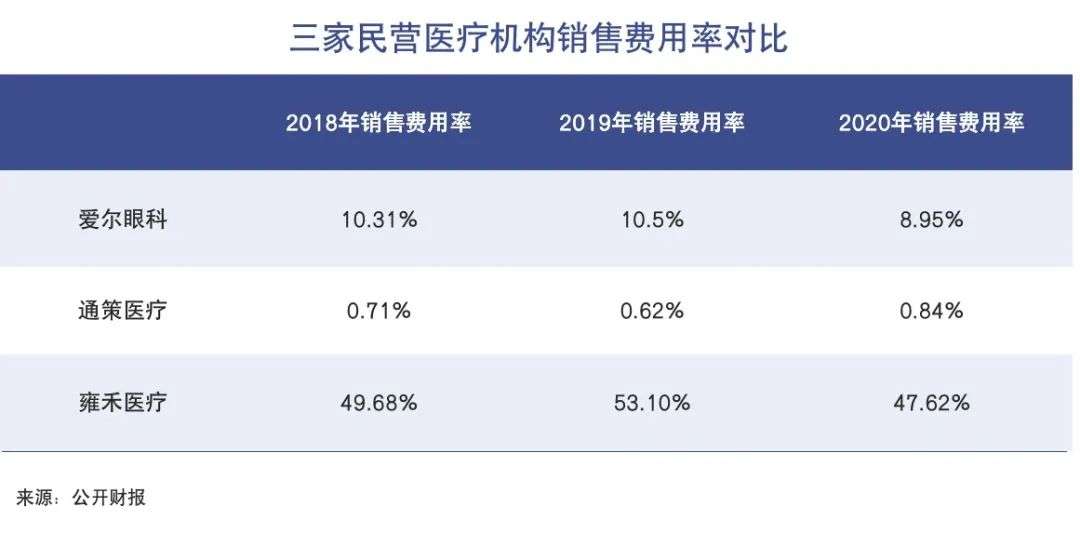

雍禾植发的现状与这一描述大体一致。招股书显示,雍禾2018-2020年的毛利率分别高达75.15%、72.61%、74.57%,但净利率却分别只有5.72%、2.91%、9.97%,其中的利润空间大部分都被销售费用吃掉了,销售费用占比一直保持在50%左右。甚至2020年雍禾的前五大供应商都是广告服务商。

雍禾与公立医院、私立医院等的利润率差距悬殊,反映出其在技术和品牌方面并未形成有效壁垒,对营销获客非常依赖。

对比同样是民营医疗机构龙头的爱尔眼科和通策医疗,雍禾在品牌力和影响力上都还远远不及。虽然爱尔眼科和通策医疗所处的眼科、齿科市场同样分散,市场占有率达不到垄断的程度,但两者都已经不再依赖高昂的销售费用来进行获客,它们的品牌力和影响力可以带来自然的客流量。

巨潮曾在《眼科无老二》一文中描述过,爱尔眼科是眼科市场中唯一的一家全国性经营的机构;而通策医疗采用“区域总院+分院”模式,旗下的杭州口腔医院具有良好口碑以及强大影响力。

过去几年,雍禾也在通过收购的方式增强自身的技术实力和品牌力。2017年雍禾收购了伦敦品牌史云逊的中国内地业务,其拥有逾六十年提供毛髮修复产品和服务的经验。2021年雍禾收购了源自美国的知名植发医疗服务提供商显赫植发的香港业务。

不过,这些收购仍在整合消化中,尚未起到降低其销售费用率,提高其整体净利率的效果。

03 获客大难题

层层的成本和费用之下,留给连锁植发机构的利润最终也就所剩无几。

除了营收费用之外,线下医疗机构作为重资产,场地租金和设备的支出也是一笔不小的投入。

人力成本方面则有着植发行业的特殊性。一般而言,一名患者需要移植上千个毛囊单位,整个手术过程中需要多名医护人员相互配合,用时少则四五个小时,多则十几个小时。也就是说,一个医生一天满打满算最多也只能做两台手术。这个行业对于医生的消耗是巨大的。

在层层的成本和费用之下,留给连锁植发机构的利润最终也就所剩无几。招股书显示,雍禾2018年、2019年与2020年平均资产回报率分别为8.5%、4.3%、12.9%。

因此,尽管有着高达2.79万元的客单价和75.15%的毛利率,植发目前仍然很难说是一门好生意。

植发是“一锤子买卖”,用户几乎不会重复消费,需要不断开发新客源。这一点上,虽然植发有一定的医美属性,但与其他医美行业相比是天壤之别。

植发的主要对象中年男性群体,无论是在购买力和消费意愿方面,都要远低于爱美的女性。

行业的竞争还很激烈。尤其民营医疗机构之间,尚未通过技术和品牌形成行业壁垒,造成激烈营销战侵蚀行业利润。

根据弗若斯特沙利文统计,虽然雍禾在2020年已经是最大的毛发医疗服务供应商,但在植发服务以及医疗养固服务两个细分领域,雍禾的市场份额只有11%和5%。行业集中度很低。

另一个角度看,通过激烈的广告投放来争夺客户,意味着市场需求并不如想象中那么大,或者说行业仍然处于导入的早期,而雍禾等机构耗费重金承担了消费者教育的工作。而只要这项“教育工作”还持续下去,雍禾的整体利润水平就很难得到改善。

值得一提的是,植发生意在国内消费者接受度上还存在一些问题。近年来,关于植发的负面事件频见报端外,中国裁判文书网上植发失败产生的民事纠纷案件也在逐年增多。

考虑到植发生意本身的局限性,包含雍禾植发、碧莲盛、大麦、新生植发等植发机构均已开始涉足养发业务。养发业务虽然客单价低,但是复购率高、客户粘性好。有机构判断,未来医疗养固服务市场将成为毛发医疗服务市场增长的主要驱动力。

如若跟随行业大趋势完成这一转换,雍禾或将成为一家与当下商业模式迥异的公司,其估值体系也有望发生变化。

但商业模式的变化仍然是一个长期的过程,当下的雍禾,还要继续面对成本高企和过低的市场渗透等难题。

头图来自:视觉中国