核 心 要 点

▪拼多多仍在高速增长,持续的大额补贴拖累其利润表现。

▪ 从“人找货”到“货找人”,拼多多所代表的新电商模式有其长期价值。

▪ 比起单个季度的亏损,更值得关注的是,拼多多是否能提高补贴带来的新用户的留存和粘性。

一石激起千层浪,本周拼多多发布财报后,一时间争议四起。

财报显示:

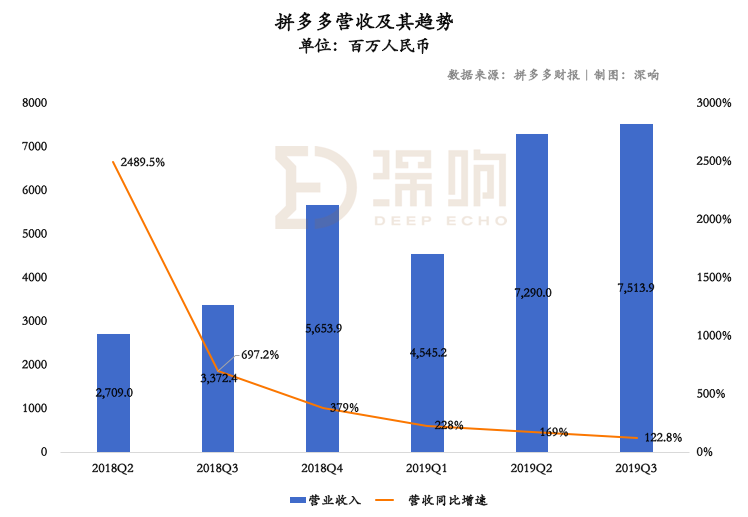

拼多多第三季度营收为75.14亿元人民币,同比增长122.8%;

在美国通用会计准则下(GAAP),归属于普通股股东的净亏损为23.35亿元,去年同期为10.98亿元,

在非美国通用会计准则下(Non-GAAP),归属于普通股股东的净亏损为16.6亿元,去年同期为6.19亿元。

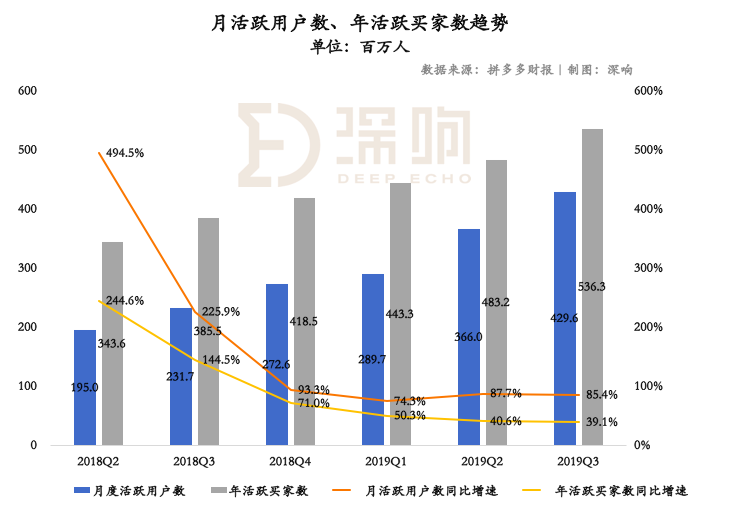

亏损扩大的同时,用户数量增长同样明显。在第三季度,拼多多的年活跃买家数达到5.36亿,较去年同期增加1.51亿,环比增加5310万,为上市以来最大增幅。

自拼多多超预期的第二季度财报发布以来,资本市场反应热烈,拼多多的股价从约25美元一路涨到40美元以上。在第三季度财报发布前,市场对拼多多的期待颇高,但亏损的扩大直接导致股价波动。

亏损从何而来,波动的背后,是否为市场预期落空的情绪反应,应该继续看好拼多多吗?要回答这些问题,分析本季财报以外,还得回到最开始的那个问题——拼多多到底是个什么公司?

高增长和大补贴

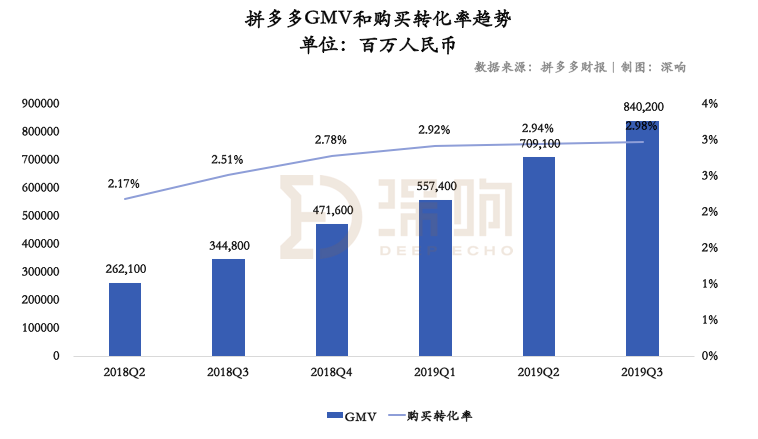

拼多多在第三季度的营收同比增长122.8%,在截至2019年9月30日的12个月中,拼多多的GMV达8402亿元,较去年同期的3488亿元同比增长144%。

虽然营收增速有放缓的趋势,但一年翻了一倍多,这样的成绩用“高速”来形容仍不为过。

本季度拼多多的平台购买转化率为2.98%,相比前两个季度的2.92%和2.94%变化不大,可能受Q3电商淡季因素影响。

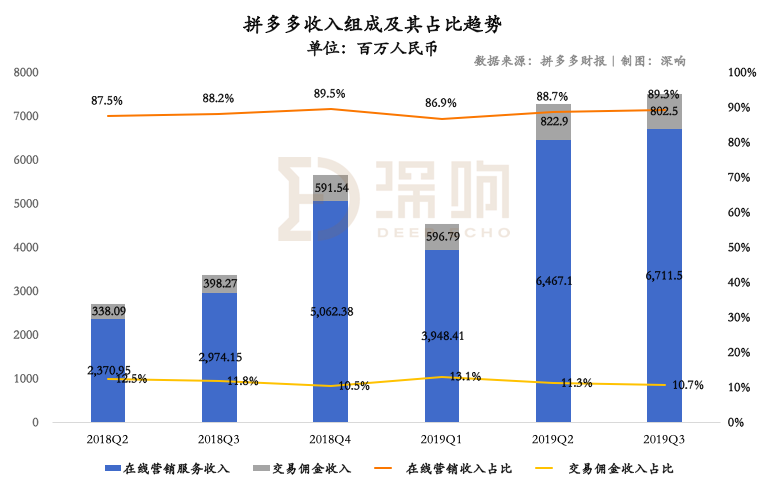

作为平台型电商,拼多多的收入由在线营销收入和交易佣金组成,在线营销收入指的是通过搜索推广、广告位推广等方式,向商家收取营销费用,佣金则是收取的商家销售扣点收入。

拆解拼多多的收入可以看到,拼多多的主要收入来自在线营销收入,在本季度中,其占比为89.3%,相比去年同期的88.2%和上一季度的88.7%略有提升。

在线营销收入占比的提升,也意味着佣金收入占比在下降,本季度拼多多的佣金收入占比为10.7%。在GMV增长的背景下,这反映的是成长中的拼多多依然在以开放姿态迎接商家,而非通过提高佣金率来从交易额中获取收入增长。

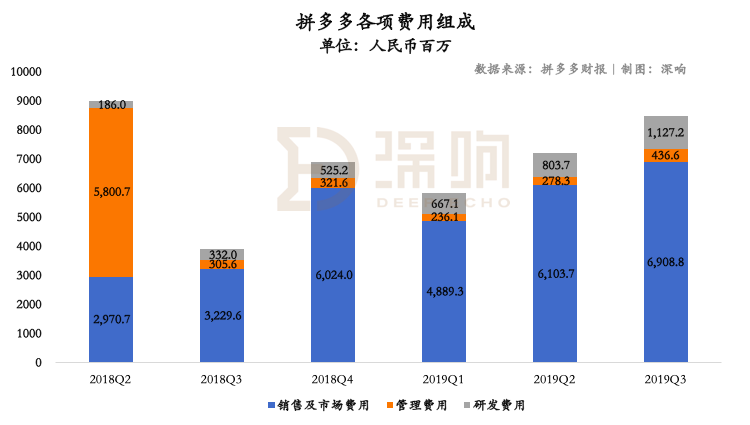

在电商行业,相比有“618”和“双十一”的第二季度和第四季度,三季度属于行业淡季,但拼多多的补贴策略没有停止。相应的,拼多多的经营费用也在持续增长。

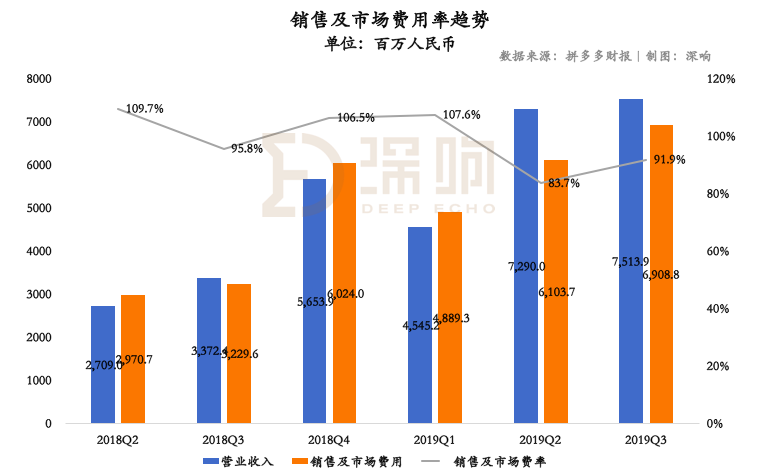

拼多多的费用由销售及市场费用、行政费用和研发费用组成,其中,销售及市场费用与“百亿补贴”活动直接相关,本季度拼多多销售及市场费用支出为69亿元,同比增长113.9%,占营收的91.9%。

另一项增长明显的是研发费用,同比增长240%至11.27亿元,占收入比达15.0%,拼多多对此的解释是:员工人数增加,招募了更有经验的研发人员,以及与研发相关的云服务支出、股权激励费用增加。

从拼多多各季度的销售及市场费用率趋势可以看到,拼多多的销售及市场费用一直居高不下,有些季度的销售及市场费用还要高于营收,费用增长的直接结果就是亏损的扩大。

拼多多的意图明显,希望用持续的补贴换取市场份额。在财报披露后的电话会中,拼多多创始人兼CEO黄峥表示,“花钱是一种投资,是一种长期的机遇,是增长的战略,也是与变现之间的取舍。”

而从本季度的用户数增长来看,这一策略显然起了效果。

财报显示,截至2019年9月30日的12个月内,拼多多的活跃买家为5.363亿人,较上年同期的3.855亿人增长39%,环比增加5310万。此外,第三季度拼多多APP平均月活跃用户数达到4.296亿,较去年同期增长1.979亿,较上季度增长6360万。

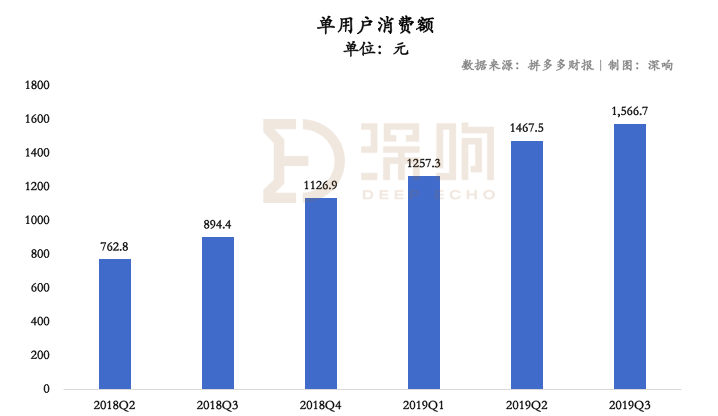

在互联网公司都在发力“存量增长”的背景下,拼多多在拉新上的成绩依然惊人,广告语“4亿人都在用的拼多多”如今该改为“5亿”了。数量增长的同时,用户在拼多多的消费数额也在提升。财报显示,本季度拼多多的单用户消费额达到1566.7元,同比增长75%。换言之,增长的不只是数量,也有质量。

补贴效果明显,留住新用户是重点

在实现长期价值的路上,拼多多用补贴来获取用户,“双十一”期间又再次加码。

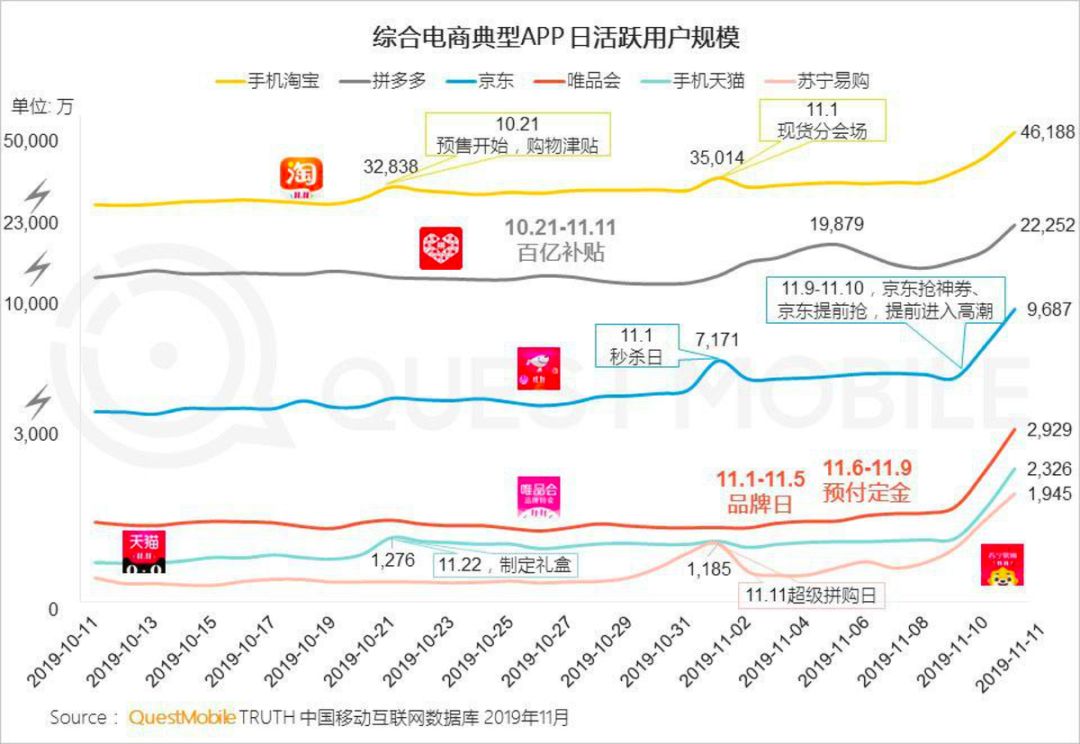

QuestMobile的《2019双11洞察报告》指出,“双十一”当日,主打无套路“百亿补贴”的拼多多的DAU达2.2亿,相比去年净增1亿,补贴的吸引力不言而喻。

对于从下沉市场中成长起来的拼多多来说,要扩大市场份额,一二线城市的用户必须争取。为此,拼多多针对苹果、戴森、索尼等品牌的“五环内”热卖商品进行大额补贴,在社交媒体上形成“真香”效应。在财报发布后的电话会中,拼多多高管们也公布了“双十一”和补贴的部分情况。

拼多多战略副总裁David Liu称,“双十一”公司卖了40多万部iPhone,购买者80%是80后和90后。按照三季度数字计算,一线城市用户的年化消费已经超过5000元。拼多多创始人兼CEO黄峥表示,补贴将继续下去。而据拼多多透露,“百亿补贴”入口的日活用户已经突破1亿,下一季度“百亿补贴”会再次提振业绩。

根据财报电话会议的描述,拼多多目前关注的是提高用户参与度,而不是追求好看的财报数字。随着一二线城市用户的增长,品牌建设和品类扩大也在进行,目的是继续提高用户体验和信心。

持续的补贴换来的用户增长显而易见,而靠亏损换来增长是否值得,取决于拼多多能否提高新用户、尤其是一二线城市用户的留存和粘性。

换句话说,被低价吸引来的人,是交易一次后就离开,还是会变成拼多多的长期用户,这比单季度的亏损更值得关注。

靠大型补贴来占领市场份额,是成长中的拼多多的必经之路,而补贴过后转化几何,则决定着拼多多的未来。如果只是因为这次财报的亏损数据而对拼多多持悲观态度,可能还为时过早。

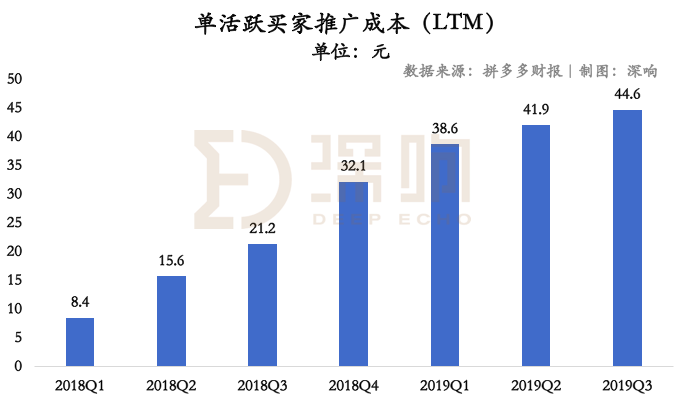

我们在分析拼多多过去12个月(LTM)单个活跃购买用户耗费拼多多推广成本的时候发现(推广费用一方面是用来拉新,一方面用来维护旧客户持续购买,拼多多并未单独披露,因此总体分析),其单个用户维护成本的增加额是呈现逐渐平缓趋势的。这说明了,在用户拉新成本持续提升的情况下,拼多多在原有用户的维护成本方面没有出现大幅提升的趋势。

可以假设,当未来单活跃买家推广成本持平甚至出现拐点向下的时候,在不考虑持续增量用户的情况下,推广费将不再增长甚至是下降。而到那时,只要单用户消费额保持原有水平,拼多多微小的扣点比率调整将能够带动收入及利润大幅度的增加。

因此,在保证现有用户维护成本不出现大幅度上升的情况下,拼多多在未来很长一段时间仍将会持续大力拉新以及优化用户质量,同时持续提升平台渠道的壁垒,而账面超过400亿元人民币(现金、受限资金、短期投资总额)的现金储备,以及长期以来健康的经营活动现金流,也是支持公司持续投入补贴的坚实基础。

从“人找货”到“货找人”

但不得不承认的是,拼多多的理念不是所有人都买单。

财报发布后股价波动,对拼多多来说不是首次,拼多多在发布2018年第四季度及全年财报后也发生了类似情况。数据以外,要看明白这个高速成长的电商新贵,还得回到它的商业模式。

电商行业多年混战后,行业排位已经基本稳定,成立仅4年的拼多多能在这样的环境中突围,在于用新电商模式切社交流量的打法另辟蹊径。

在传统电商场景下,用户通过搜索找到心仪商品,即“人找货”。如今各品类头部品牌基本固定,在这样的模式下,头部以外的商品难以与消费者建立联系。由此带来的结果是,头部品牌商品溢价较高,同时有一部分产能没能得到有效利用,消费者选择有限,潜在需求得不到满足。

不同于传统电商的搜索逻辑,无论是大品牌还是长尾部分的低价好货,新电商模式使商品能主动匹配上用户需求,从而实现“货找人”。

作为破局者,拼多多不是用传统的流量运营思维去为平台引流,而是在社交场景以极低的成本去撬动用户,实现人货匹配。“货找人”的同时,拼多多靠社交流量,以消费者人际关系为着力点,通过人的裂变聚合形成需求侧的规模效应,反向驱动上游生产端,使其能够针对需求来定制产品。

换言之,以前是工厂先把东西做好了,让消费者去自行挑选。在新电商模式下,“人”的位置被提到了“货”之前,生产端和消费端直接连接,在用户需求确定了以后再制造商品,柔性定制变为可能。

在实践上,拼多多推出了“多多农园”和“新品牌计划”。“多多农园”连接了农户和一二线城市消费者,实现农产品上行;“新品牌计划”则意在帮助国内中小制造企业,通过为企业提供研发建议、数据支持和流量倾斜,来培育新品牌。

新电商模式的突围,是在社会商品供应过剩、移动互联网持续普及、支付和物流越来越便利的背景下实现的。消化没有被充分利用的产能,让一二线城市和下沉市场用户都能获得心仪商品,赋能上游生产端,升级供应链,这是拼多多模式的长期价值。

关于拼多多,舆论一直聚焦在其产品质量、“百亿补贴”,不可否认这些现象都值得关注,但这匹电商黑马之所以能突破重围,并维持着令人惊叹的增长,靠的显然不只是廉价小商品和花钱补贴。这次季报正是这样一个契机——回归原点,重估拼多多。