做空势力终于对瑞幸咖啡出手了。

一份89页的匿名报告,给到了让很多中概股闻风丧胆的做空机构——浑水(Muddy Waters Research),浑水在上周五公开了这份报告。

报告称,瑞幸咖啡涉嫌财务造假,门店销量、商品售价、广告费用、其他产品的净收入都被夸大,2019年第三季度瑞幸的门店营业利润被夸大3.97亿元。瑞幸的管理层试图用这种方式,来维持一个根本不成立的商业模式,他们质押了约一半的瑞幸股票,从而成功套现。

为了完成这份匿名报告,其背后的调查机构动员了92名全职和1418名兼职人员(以下简称“调查人员),前往瑞幸咖啡所在的45个城市的2213家商店,录下了大量的监控视频,从10119名顾客手中拿到了25843张收据。

本来就因为补贴和亏损而备受争议的瑞幸咖啡,遭受了匿名对手的重重一击,当天股价跌去10%,盘中最高跌幅达到25%。

2月3日,瑞幸咖啡在SEC官网坚决否认了报告中的所有指控,认为报告的方法有缺陷,证据未经证实,均基于毫无根据的推测和对事件的恶意解释。

公开回应后,瑞幸当天开盘股价不降反增,盘中最大涨幅7.9%,但随后股价回落,收盘下跌3.51%。

被做空的瑞幸咖啡冤枉吗?我们研究了这份89页的做空报告,来看看瑞幸咖啡究竟发生了什么。

核心指控

1、瑞幸咖啡财务造假。具体包括:销售量被虚增,商品销量、广告费用、其他产品收入被夸大,2019年第三季度门店营业利润被夸大3.97亿元。

2、瑞幸咖啡的商业模式不成立。咖啡作为功能性产品,在中国的终端需求有限,瑞幸的用户群都是价格高度敏感者,瑞幸无法在提高价格的同时保持销量,所以无法盈利。

3、瑞幸咖啡的管理层已经套现走人。管理层质押了约一半的瑞幸股票,价值约20亿美元。瑞幸的无人零售计划,可能是管理层从瑞幸吸走大量现金的一种方式。

瑞幸回应

1、否认所有指控。报告的方法有缺陷,证据未经证实,指控是没有根据的推测和对事件的恶意解释。报告对瑞幸管理团队、股东和商业伙伴的指控要么是虚假的、误导性的,要么完全不相关。报告是对公司商业模式和经营环境的根本误解。

2、对夸大销售数据的指控不实。订单的付款通过第三方支付服务提供商进行,公司所有的关键运营数据都是实时跟踪的,可以进行验证。

3、每个订单商品数量下降、实际售价被夸大的指控不实。报告中订单收据的来源及真伪、报告的基本方法均无根据。瑞幸咖啡在此期间的单笔订单数量远远高于报告中的数据,且可通过内部系统验证。

4、夸大广告费用的指控不实。这一指控是基于有缺陷的假设,以及对瑞幸广告支出的不准确和误导性分析。公司报告的广告费用是真实和准确的。

5、其他产品的净收入被夸大的指控不实。报告误解了瑞幸对非现酿产品适用的增值税税率,假设是有缺陷且缺乏支持的,公司对收入确认和核对有严格的内部控制。

瑞幸咖啡的销量和收入都是伪造的?

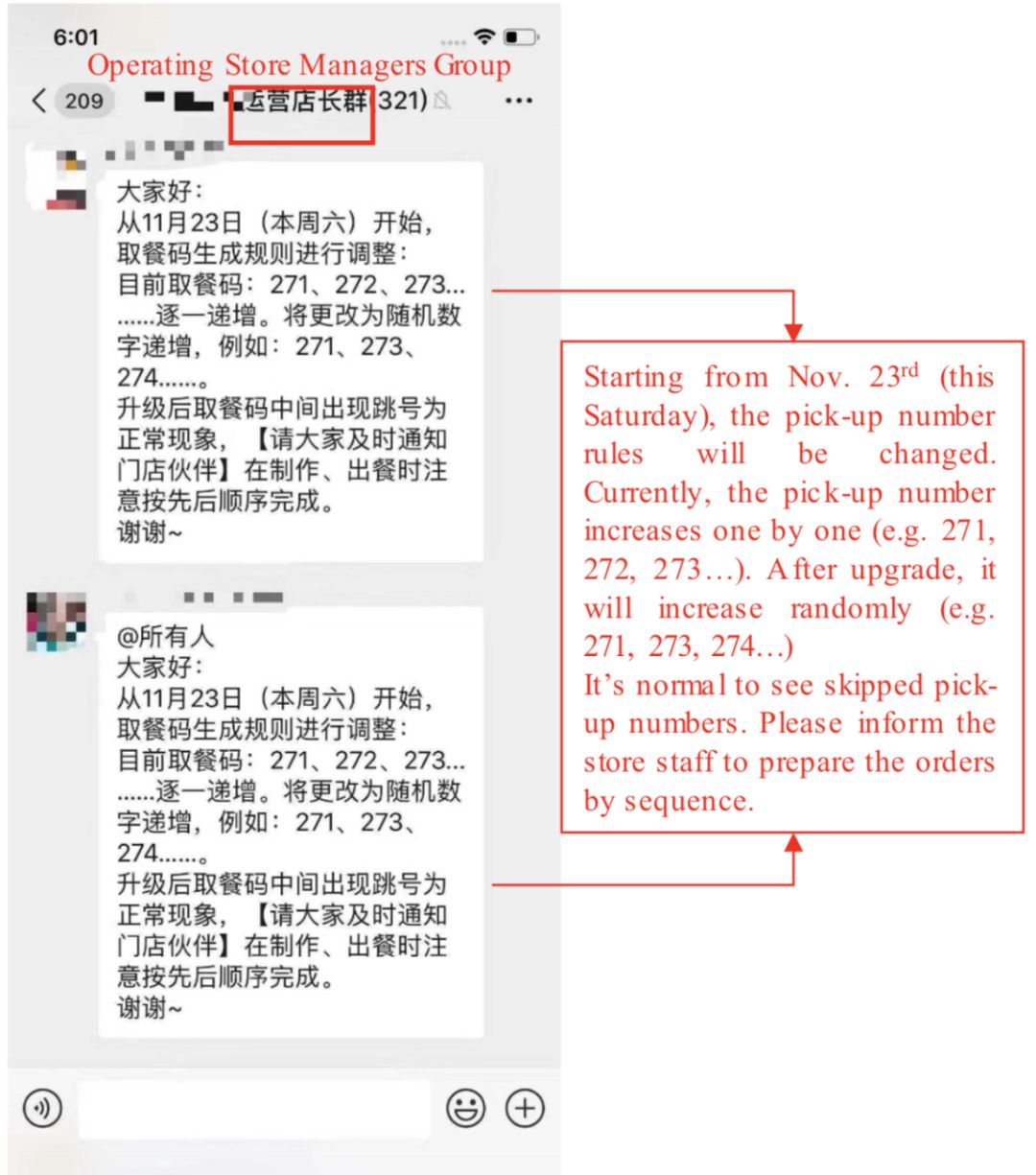

2019年11月中旬,有瑞幸咖啡的运营店长在工作群里收到消息,他们被通知调整取餐码生成规则——从271、272、273……逐一递增,更改为随机数字递增,例如271、273、274……取餐码中间出现了跳号。

来源 /匿名做空报告

当时坐在瑞幸咖啡门店里暗访的调查人员,发现了这个蹊跷的规则调整。

根据浑水报告中的描述,调查人员在门店开门和关门时分别下了一单,获得了两个三位数的取餐码,二者相减即为当天订单量。同时他坐在店里盯着服务台数订单量,每当有人来取货时,他就记录下来。自提的按人头算,配送员取货的按包装袋数量算。

完整的一天下来,他发现:取餐码显示的订单量,明显大于真实的订单量——跳号了。

当时在跟这个调查人员一样在现场监控的人,至少有151人。“我们随机选取151家线下店来跟踪他们的线上订单。”做空报告中说。

最后他们发现,瑞幸咖啡订单的膨胀范围(瑞幸提供的订单数量-门店观察的订单数量)从34到232,综合为106个,平均膨胀率为72%。瑞幸2019年第四季度单店单日的真实销量是263,而不是瑞幸管理层声称的444。

如果这个推测属实,意味着——瑞幸咖啡第四季度的销量数据,是假的。

瑞幸在2月3日提交给SEC的文件中否认了这一指控:报告对夸大销售数据的指控不实,订单的付款通过第三方支付服务提供商进行,公司所有的关键运营数据都是实时跟踪的,可以进行验证。

2020年1月,做空机构动员了92名全职和1418名兼职人员,前往瑞幸咖啡所在的45个城市的2213家商店,从10119名顾客手中拿到了25843张收据。

分析完这些收据,调查人员发现,瑞幸每件商品的平均售价是9.97元,但瑞幸在2019年第三季度财报中披露的数字是11.2元。瑞幸产品的实际单价被夸大了,膨胀幅度为12.3%。

瑞幸CFO Reinout Schakel在1月份花旗银行的一次会议上提到,超过63%的客户为每杯咖啡支付15-16元人民币。在2019年Q3公司的报告中,瑞幸指出63%的产品售价超过零售价的50%。

但做空报告称,瑞幸只有28.7%的商品以超过标价50%的价格售出。事实上,大部分商品的售价都在标价的28%-38%之间,也就是说,大部分商品是以约三折的价格卖出。“瑞幸产品的有效价格停滞在10元人民币(不包括免费产品)。”做空报告称,以高于15元的价格买瑞幸咖啡的用户占比不到两成。

如果这个推测属实,意味着——瑞幸公布的商品售价,有水分。

另外,这些收据还显示,瑞幸平均每笔自提订单的商品数量为1.08件,每笔外送订单的商品数量为1.75件(90%是自提订单,10%是外送订单),综合为1.14件。2018年同期,这个数据是1.74件——每笔订单的商品数量在减少。

来源 /匿名做空报告

瑞幸回应:每个订单商品数量下降、实际售价被夸大的指控不实。报告中订单收据的来源及真伪、报告的基本方法均无根据。瑞幸咖啡在此期间的单笔订单数量远远高于报告中的数据,且可通过内部系统验证。

业内人士指出,咖啡行业的收入模型是:收入=订单量*每个订单商品数量*单价。

从做空报告揭露的情况来看,瑞幸的这三个数据全被夸大了。言外之意就是,瑞幸的收入数据是伪造的。

那么问题来了,订单和售价的数据,毕竟只是纸面数字,不是真金白银。如果做空报告的指控属实,瑞幸虚增的这部分收入,需要有真金白银去填补财报上的窟窿。这些钱从何而来呢?

报告称,瑞幸将门店层面的损失隐藏在门店层面以下,有可能将其夸大的广告费用重新用于欺诈收入和店面利润。CTR市场研究机构跟踪的数据显示,瑞幸将2019年第三季度在分众传媒的广告支出多报了158%,从而将门店营业利润夸大了3.97亿元。

“瑞幸没有真正超过门店层面的盈亏平衡点,真实情况是:瑞幸门店层面的损失高达24.7%-28%。”报告称。

对此,瑞幸回应:夸大广告费用的指控不实。这一指控是基于有缺陷的假设,以及对瑞幸广告支出的不准确和误导性分析。公司报告的广告费用是真实和准确的。

商业模式不成立?

瑞幸咖啡讲了一个漂亮的商业故事:通过资本的力量和广撒网的方式,快速教育并满足用户对咖啡的需求;同时拓展品类增加SKU,提高变现率。

但在浑水提供的这份报告看来,瑞幸的商业模式是根本不成立的,因为单位经济模型有缺陷,永远不可能盈利。

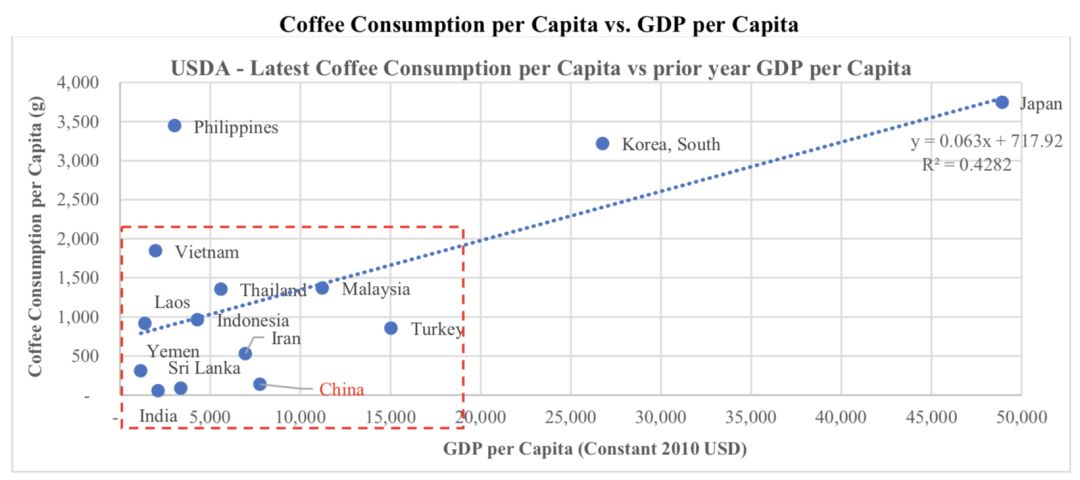

首先,“瑞幸只专注于满足中国消费者的功能性需求,即咖啡因的摄入,这个主张是不成立的。”虽然相比西方国家和日本,中国人对咖啡的消费比例还很低,但实际上中国人均86毫克/天的咖啡因摄入量已经与其他亚洲国家相当,其中95%的咖啡因摄入量已经被茶叶解决。

来源 /匿名做空报告

正是因为这点,星巴克在中国20多年,卖的不是咖啡而是空间,因为中国是一个“顽固饮茶”的社会,咖啡不可能取代茶饮的地位。换言之,咖啡在中国终究只是一个小众产品,市场规模非常有限。“咖啡供应网络覆盖不是问题,只是没有足够的需求。”

报告认为,这是瑞幸从2019年下半年开始伪造销量数据的原因,因为需求不够了。

一个证据是,2019年第四季度,瑞幸开始向现有用户提供免费的饮料券,而之前只向新用户和邀请他们的用户提供。补贴的力度不仅没有随着品牌知名度和运营时长的提高而减少,反而增大了。

另一大缺陷是,“瑞幸的客户对价格高度敏感,慷慨的价格推广是留住他们的动力;瑞幸试图提高价格、同时增加销售额是不可能完成的任务。”

报告通过详尽的数据分析指出,瑞幸新用户的留存率相比早期用户越来越低。另外,用户的留存率是由折扣力度决定的,而不是用户的使用年限。

报告提供了这样一组数据:2018年上半年,留存率逐步下降,2018年7-8月达到最低点。留存留率在2018年下半年至12月期间开始回升,但是2019年第二季度开始,留存率显著下降,达到2018年12月以来最低。

“瑞幸的商业模式的真相是,折扣水平是其价格敏感客户的关键驱动力。当公司加大产品的折扣力度时,消费者就会增加支出;当公司想通过降低折扣水平来‘提高价格’时,顾客就会变得不那么活跃,购买的产品也会减少。“

在很多人眼中,瑞幸赌的就是,如果未来降低折扣力度,究竟还有多少用户会继续买单。报告残酷地揭穿了这一点,它认为一旦折扣减少,用户必然流失。那意味着瑞幸的生意是不可持续的。

要让瑞幸的经济模型发挥作用,瑞幸需要同时提高价格和销量,或者在保持另一个稳定的同时提高其中一个。然而在报告看来,受制于市场规模和对价格敏感的用户群,瑞幸很难实现这两个目标。

“在目前的价格水平上,瑞幸只有单店单日销量达到800单,才能实现门店层面的盈利,否则,他们必须将有效售价(不包括免费产品)提高到最低13元人民币。”报告认为,所以,瑞幸才会选择伪造每日销售额和每件商品价格的数据。

按照报告的估计,瑞幸要在2021年前完成开店1万家的目标,那么接下来的八个季度还要再开5500家门店。按照当前的商业模型,瑞幸的扩张计划会造成其在未来每个季度亏损3亿元。而且瑞幸开的店越多,投资者损失的钱就越多,损失的速度也就越快。

对此,瑞幸回应道:公司认为该报告存在对公司业务模式和运营环境的根本性误解。

管理层高位套现割韭菜?

从11月中旬开始的一个多月里,瑞幸咖啡的股价,从18美元一路涨到最高50美元,翻了近两倍。关于股价突然疯长的原因,业内有两个观点流传最广:一是瑞幸在2019年第三季度各项财务指标堪称惊艳,门店层面居然盈利了;二是背后有人坐庄,人为抬高股价帮助管理层高位套现。

瑞幸咖啡CEO钱治亚公开强调,瑞幸的管理层没有抛售所持瑞幸股票。一些投资人经过私下调查,发现瑞幸管理层确实并未卖出股票。这成为很多投资者在瑞幸的股价已经高达46美元,而且股票已经解禁后,还选择继续买入持有的信心来源。

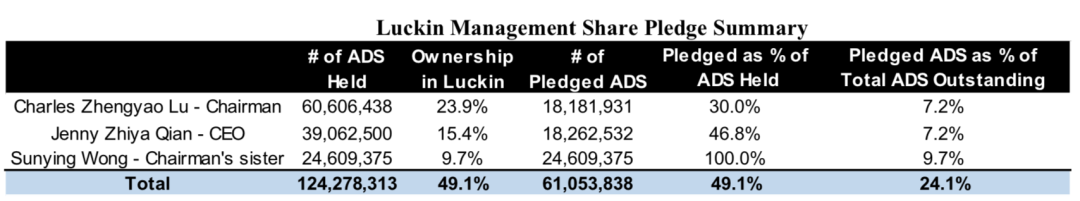

这份做空报告残酷地表示:瑞幸的管理层已经通过股票质押的方式,悄悄融资套现。质押的股份数量几乎是他们全部股份的一半,按当前股价价值20多亿美元。

来源 /匿名做空报告

股票质押融资是管理层在不直接出售股权的情况下,快速获得融资的一种常见方式,这往往被投资者视为一种负面信号。因为大量的股票质押可能会形成一个负循环,导致股价暴跌。如果放贷机构大量出售股票来收回欠款,就会进一步压低股价。

瑞幸在1月8日更新的招股书显示,陆正耀和钱治亚已经分别将他们持有的瑞幸股份抵押了30%和47%。全部管理层质押的股份数量,甚至超过了瑞幸在2019年5月IPO和2020年1月配售的总股份。

这是一个极其危险的信号,给瑞幸的股价埋下了一颗地雷。

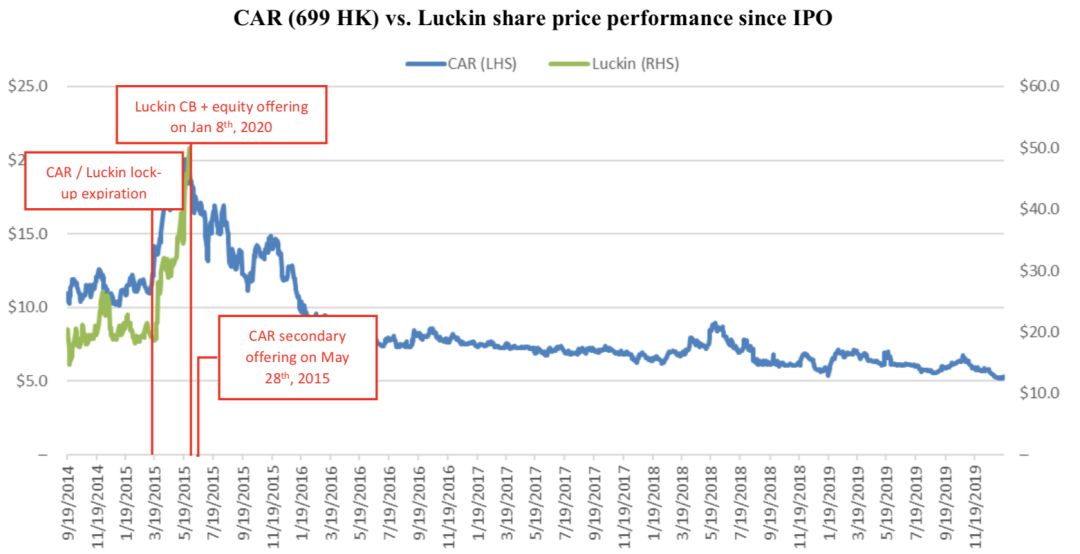

做空报告指出,类似的操作手法,在2015年神州租车的套现案例中已经出现过。

2015年5月,在陆正耀开始套现之前,神州租车的股价从IPO时的8.5港元飙升至20港元。陆正耀不是直接在市场上销售,他将所有的股票卖给了他控制的另一家公司——优车科技,以每股9.2港元的价格套现34亿港元。从2015年6月到2016年3月,陆正耀和其他投资人在短短9个月的时间里抛售了神州租车42%的股票,套现16亿美元。在这个过程中,神州租车的股价一路狂跌至不足8港元/股。这意味着神州租车上市后的所有公众投资者都处于亏损状态。

有意思的是,瑞幸上市后的股价走势,跟神州租车当年的走势极其吻合,出现了同样的波动形态。神州租车的IPO前的投资者在2015年5月28日开始通过二次发行套现,时间点是在IPO后8个月和锁定期到期后2个月。相比之下,大钲资本在2020年1月8日通过瑞幸的可转换债券和股票发行套现2.32亿美元,这也正好是在瑞幸IPO后8个月和锁定期到期后2个月。

来源 /匿名做空报告

报告认为,通过抬高股价,管理层高位套现,让中小投资者承受损失,是瑞幸当前的管理层的惯用手法。

此外,报告认为陆正耀收购宝沃汽车,涉嫌转移资产。

2019年1月,一个叫王百因的人以39.7亿元收购了宝沃汽车,2019年3月又以41.1亿元将公司出售给了神州优车,仅两个月就获得了1.37亿元的利润。王百因是陆正耀的同学,是他生意上的关联方。报告认为,卢正耀通过错综复杂的关联交易,从神州优车的公众股东那里转移了1.37亿元给他的关联方。

在1月瑞幸股价达到历史最高点时,瑞幸通过股票增发和发行可转换债券又筹集了8.65亿美元,以发展其无人零售计划。但是报告认为,瑞幸自动售货机的“无限”扩展计划,是管理层从瑞幸吸走大量现金的完美方式。

瑞幸的自助咖啡机成本12万元,远高于市场均价,巧合的是,陆正耀的关联方王百因,在2019年下半年成立了一家咖啡机公司。而瑞幸在未来两年将花费至少27亿元来推进这个无人零售计划。

针对报告对瑞幸管理层的指控,瑞幸回应道:该报告攻击了瑞幸咖啡的管理团队,股东和业务合作伙伴,此主张是虚假的、具误导性或完全不相关。

双方各执一词,究竟谁在说谎,未来真相会慢慢揭晓。