1941年,施恭旗出生于菲律宾华裔家庭,父母是福建移民。施恭旗五岁那年,他的父母施阁头、李梅芬夫妇在马尼拉创立了小型家庭企业。1966年,家庭手工作坊扩转为菲律宾晨光有限公司(LIWAYWAY),主做咖啡和淀粉等产品的代理销售。

施恭旗作为家中长子,虽然喜欢艺术,但还是接过了菲律宾晨光的重担。而在施恭旗的领导下,晨光有限公司开始悄然进入新兴的休闲食品领域并生产出了第一个产品——上好佳鲜虾条。

1984年,施恭旗开始大胆地设想菲律宾以外的更广阔的世界。当时的中国刚刚开始谨慎地向外商开放。他看中了上海,认为上海将成为中国经济发展的中心。1993年,施恭旗成立了上好佳控股有限公司在中国建立的第一家公司。

在进军中国后,上好佳还在1996年进军越南市场。目前按照零售额计算,上好佳已经成为了越南最大的香脆休闲食品制造商。

目前,施恭旗在2019福布斯菲律宾富豪榜排名第24位。而上好佳也已成为中国和越南最大的香脆休闲食品生产商之一,产品数量和组合丰富,包括130种香脆休闲食品产品、53种糖果产品、39种饮料产品及10种饼干产品。

上好佳董事长施恭旗

2019年11月8日,上好佳递交招股说明书,拟香港主板上市。2020年3月16日,上好佳通过港交所聆讯。作为一代人的童年记忆,上好佳的上市冲刺颇受市场关注。

但在通过聆讯两天后的3月18日,上好佳在确认当前综合市场环境后,将推迟上市进程。这意味着传言中拟募资1亿美元的计划将被暂时搁置。

从菲律宾到中国,从家庭手工作坊到年收入近5亿美元的跨国公司,50岁的上好佳经历了诸多风雨,也在休闲食品行业坐拥着大片江山。然而本应该以行业龙头的姿态傲然登陆二级市场的上好佳却遭遇了资本搁浅。

通过聆讯但却延迟上市背后不光是当下资本市场行情波动较大,更应该看到上好佳及其所在的传统休闲食品行业的普通窘境——销售依赖经销商,错失电商机遇;“垃圾食品”遭遇消费者健康意识的觉醒。

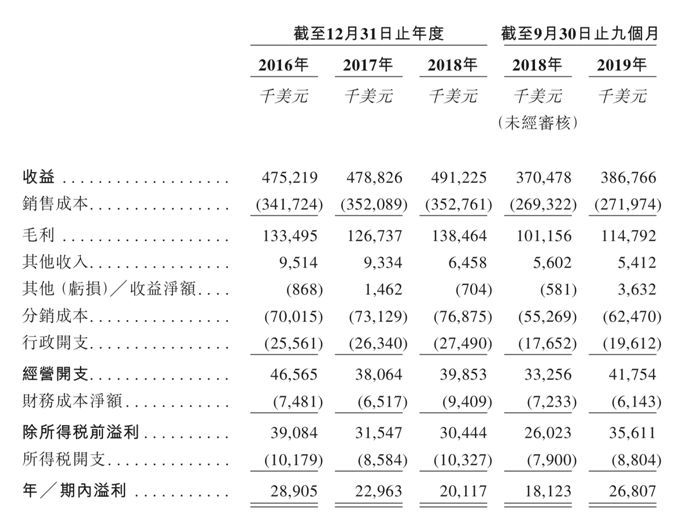

招股书显示,2016年至2018年期间,上好佳总销量分别为14.29万吨、13.91万吨、13.76万吨,呈现出逐年下滑趋势;营业额从4.75亿美元上升至4.91亿美元,而经营利润却从4660万美元下滑至3990万美元,降幅14.4%。2016-2018年,上好佳净利润分别为2890万美元、2296万美元、2012万美元,呈现下降趋势。

而毛利率方面,上好佳保持相对稳定,2016年、2017年、2018年以及截至2019年前九个月分别为28.1%、26.5%、28.2%及29.7%,但相较于40%左右的食品饮料行业平均毛利率,上好佳毛利率仍然较低。

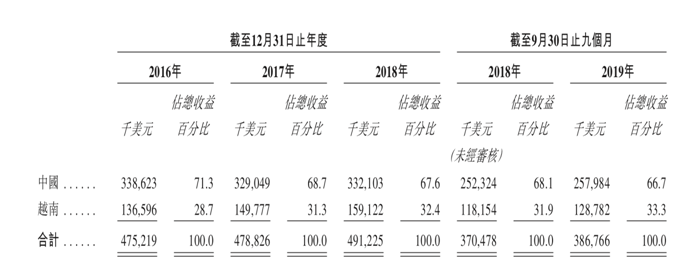

2016年至2018年,上好佳的营收分别为4.75亿、4.79亿和4.91亿美元;2019年前三季度,上好佳的收入从2018年同期的3.70亿增加4.4%至3.87亿美元,其中在中国的收入占比为66.7%,在越南的占比则为33.3%。

近些年,上好佳的中国区销售陷入了收入停滞的情况,特别是在2017年,收入甚至出现了下滑,由2016年的3.38亿美元下降至3.29亿美元。尽管在2018年,公司收入上涨至3.32亿美元,但仍未回到2016年水平。

按照人民币计算,上好佳在中国的收入从2016年至2018年减少了2.2%。上好佳认为主要的原因是消费者转向线上购买及将消费偏好转向了更健康及更营养及更高价值的产品。而越南市场的增长则源于人均可支配收入的增加及购买了提高导致的越南休闲食品市场的快速增长。

另外,截至2016-2018年以及2019年前九个月和2020年第一个月,上好佳流动负债净额分别为1.06亿美元、1.22亿美元、0.99亿美元,0.79亿美元、及0.44亿美元。同时在2016-2018年以及2019年前九个月,上好佳资产负债率分别为47.2%、53.5%、48.1%、47.3%。2017年,上好佳资产负债上涨至53.5%,尽管2018年到2019年前九个月公司负债率有所下滑,但整体上依旧保持在较高水平。

财务数字并不亮眼,几项关键指标都是下降态势。这位老牌零食大王遭遇了诸多危机。

第一,错失电商机遇。

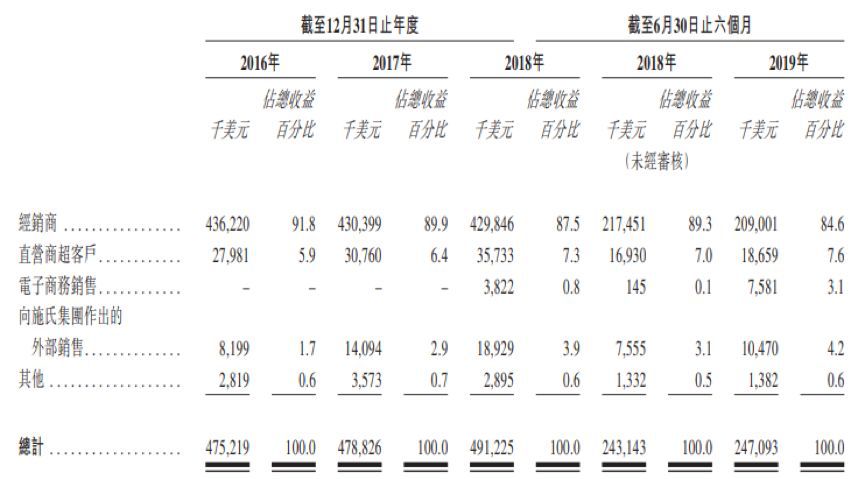

许多年来,上好佳的销售都是依赖于经销商的。2018年以前,上好佳甚至完全没有展开网络电商服务。在2016-2018年以及2019年前九个月,上好佳的中国业务来自经销商方面的收入持续下降。

截至2019年9月30日,上好佳在中国共有1,283名经销商和36名直营商超客户,同期已与中国20大经销商中的16名建立至少15年的业务关系。目前上好佳仍有约90%的收入来自经销商(主要经由传统零售、特殊渠道及通过电商渠道将产品转售予次级经销商及零售商)

在三只松鼠等零食品牌在淘宝等线上渠道上崛起的时候,上好佳完全错失了电商的黄金时代,直至2018年才开设品牌旗舰店,在2018年和2019年前三季度,中国电商渠道的收入占比分别为1.2%和5.2%。

第二,消费者健康意识觉醒。

分产品来看,上好佳的主要收入来源依然是香脆休闲食品,占比达83.9%;糖果产品占6.8%,饮料占4.0%及饼干占1.8%。在中国和越南两大市场上,产品结构类似。

自2018年起,上好佳开始推出多元化的产品组合,包括香脆休闲食品、糖果、饮料等。截至2019年9月30日,上好佳共提供130种香脆休闲食品、53种糖果、39种饮料以及10种饼干产品(饼干仅限越南地区)。

但目前,香脆休闲食品仍为产品组合中最多的品类,如鲜虾片、玉米脆片及玉米片、芝士条、爆米花等膨化休闲食品。2016年至2018年以及2019年前三季度,中国地区薯片销售收入在总收入的占比分别为13.7%、13.8%、15.8%以及14.0%。

不可忽视的是,消费者们的消费倾向逐渐“健康化”,“绿色、低卡、低糖、无添加”。根据弗若斯特沙利文报告,中国休闲食品市场中,炒货及坚果类食品在近几年里发展速度最快,市场份额越来越高。2014年至2018年,炒货及坚果类食品零售额年复合增速为9.0%,于2018年底市场份额占比23.6%。而香脆休闲食品的年复合增长率为7.3%,市场份额占比为12.2%。

以盐津铺子为例,其在原有休闲食品稳健增长的基础上,迅速打造第二增长曲线休闲烘焙:以吐司、华夫饼、小口袋面包、纯蛋糕等;第三增长曲线:芒果果干、榴莲冻肉——这些都以健康为核心。

从招股书中看出,上好佳为了迎合中国市场的“健康”需求,未来会将果汁向富含维生素的碳酸果汁以及高端咖啡转变,硬糖转向草药糖。招股书中提及,上好佳预计于2020年上半年在中国推出一种更健康的产品;于2020年下半年则预期在中国推出六种更健康的产品及三种新产品。

第三,产能问题。

上好佳营在生产设施中营运的香脆休闲食品生产线主要有三条,分别是油炸生产线、焙烧生产线和烘烤生产线。其中,油炸生产线占香脆休闲食品实际产量的大部分,2016-2018年间,分别占总收益的84.6%、84.0%和83.1%。因此,对上好佳生产设施的运营表现评估由油炸生产线利用率推动。

然而无论是旺季还是平时,上好佳的油炸生产线利用率均有富余:中国重点地区的利用率,2016-208年,油炸生产线旺季利用率分别为73.1%、60.5%和65%;平均利用率逐年降低,分别为60.4%、54.2%和52.5%;越南地区的油炸生产线利用率相对较高,油炸生产线旺季利用率分别为78%、76.2%和83.6%;平均利用率分别为70%、75.6%和76%。

目前,上好佳在中国共有10个生产厂,而在越南共有4个。其中,在中国的产地位于东北、西北、西南、东部及中部,这样的分布主要是在综合考虑主要供应商、客户以及销售市场的情况下,为了缩短产品上市时间以及保持较低的物流费用。

不难看出,公司在中国的产能利用率正逐年降低。实际上,2019年上半年,油炸生产线近一半的产能都处于闲置状态。但就在明显产能过剩情况下,招股书指出,上好佳仍然筹划在福建等地建设生产基地。

面对市场销量下滑、营收放缓,过半募资却要用于扩大再生产。从此次上好佳IPO拟融资的用途来看,其中约六成资金将用于公司在越南的业务,如:建设生产设施等;融资的两成多资金将用于中国业务的扩展,同样是进行生产设施的建设等用途。

这样的逻辑令人匪夷所思。

上好佳菲律宾工厂

第四,施氏家族的各种关联交易问题。

事实上,除上好佳,施氏家族还拥有庞大的快消版图:包括高乐高、大湖果汁、如梦果汁、明朗果汁、喜奥胡萝卜汁、晨光虾片,以及老字号上海老同盛等等。正是因为施氏家族旗下产业众多,各种关联交易也颇为频繁。

通过招股书可以看到, 上好佳的部分产品,需要通过施氏集团对外销售。2018年,向施氏集团做出的外部销售金额1892.9万美元,占公司营业收入的3.85%。

而施氏集团旗下的其他快消产品,如大湖果汁、如梦果汁、明朗果汁、高乐高等,由上好佳在中国市场分销。公司收入构成中的饮料板块,基本上全是来自此类分销业务,去年约占公司收入的3.5%。

此外,报告期内,上好佳向施氏集团销售原材料、半成品、机器、零部件及提供OEM服务,分别占公司总收入的1.9%、3.1%、4.1%及4.4%。

而上好佳与施氏集团一直以来存在大量的关联借款。截至2019年6月底,施氏集团对上好佳的未偿还关联贷款余额2190万美元。报告期内公司来自关联方的利息收入分别为163.2万美元、124.9万美元、65.2万美元、20.9万美元。

LIWAYWAY集团收购了高乐高在华业务

招股书还透露了一些其他风险因素——根据招股书得知,上好佳的原材料成本及物流成本上升、新市场进入者的威胁以及全球市场经济增长缓慢,对上好佳的业务,财务经济,会受到重大的不利影响。

同时,上好佳净利润的下降源于分销成本上涨造成的销售成本的逐年递增,从其成本结构看,原材料包装成本是大头,占比达到59.2%,其中包装材料中纸箱的批发价,自2014年以来的迅速上涨使得休闲食品成本略增。

近年来,中国及越南经济增长快速,劳工成本上涨,也是对经营不利的一个重要表现。加上疫情的影响,对于任何一家食品行业都是不小的打击。任何传染疾病都可能会影响供应商。

不过,上好佳的上市搁浅却不能代表其所处的休闲食品行业资本遇冷。

就在上个月,良品铺子上市连续涨停、百草味被百事高价收购。随着良品铺子上市,六大休闲零食品牌即洽洽食品、盐津铺子、来伊份、百草味、三只松鼠、良品铺子已经齐聚资本市场。

根据艾媒咨询数据显示,2018年零在线休闲食品售额达到621.3亿元,增长速度为23.4%。据预测,休闲零食在“第四餐化”趋势下,市场规模有望在未来10-15年内占到我国消费者食品支出的20%。到2020年,中国休闲食品市场规模有望破3万亿元。

这绝对是个大市场。