根据福布斯实时数据显示,拼多多CEO黄峥身家暴涨,4月底个人身家高达257亿美元(折合1820亿元人民币),跻身中国内地第三大富豪。

受益于与国美联手的利好,4月份以来,拼多多股价不断创新高,截至4月25日美股收盘,拼多多报价49.57美元,年初至今涨幅为31.07%,截止到4月30日,拼多多总市值为585亿美元。

4月25日,拼多多也发布了2019年的年报。年报数据显示,2019年,拼多多实现成交额10066亿元,实现年营收301.4亿元,毛利由2018年的102.147亿元增加至2019年的238.03亿元,归属于普通股东净亏损69.68亿元,相比2018年净亏损102.98亿元收窄。

2019年,拼多多的市场营销费用达271.74亿元,2018年为134.42亿元,同比增长翻倍。

在用户量上,2019年拼多多平台年活跃买家数达5.852亿,如果以用户量计算,拼多多已成中国第二大电商平台。

截至2019年底,拼多多平台年活跃商家数超过510万,较上年同期的360万增长41.7%。在现金储备上,拼多多持有现金、现金等价物及短期投资共计410亿元。

持续增长的市场营销让拼多多在用户量、用户活跃和GMV等电商核心数据上都表现亮眼,据农银国际的研报表示,预估拼多多在线市场份额在2019年约为9%,而阿里巴巴为63%,京东20%。

作为电商领域的后起之秀,拼多多几乎每年都将收入投入到新一轮的获客,缺乏像阿里的生态协同和京东的供应链优势,拼多多的砸钱能否给自己攒够竞争的资本?

全年花掉272亿元营销,持续大手笔获客

财报显示,拼多多销售和营销费用为271.742亿元人民币,比2018年的134.418亿元人民币增长了102%,公司表示,费用增长是因投资于通过线上和线下的广告活动和促销活动来培养更大的用户认知度和参与度。

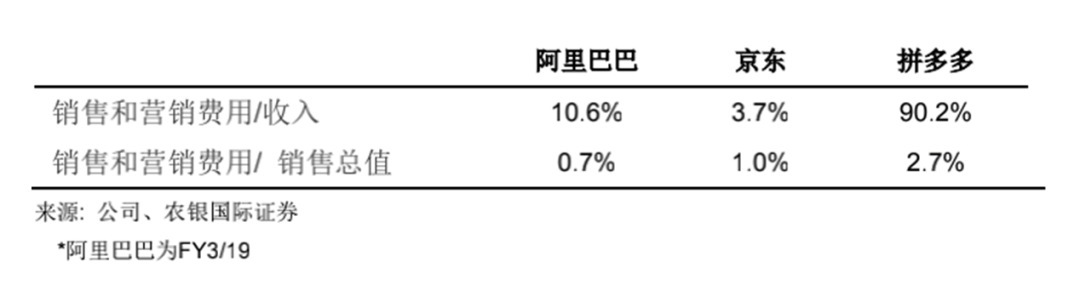

2019年拼多多全年收入为301亿元,市场销售和营销支出和总收入比率在90.2%的极高水平,相比而言,而阿里巴巴约为10%,京东为3.7%。此外,其销售和市场营销支出/ 销售总值比率为2.7%,而阿里巴巴为0.7%,京东为1.0%。

拼多多的营销费用率一直居高不下,拼多多在走以营销促GMV的路,通过营销投入提升购买频次和购买客单价,最终推动平台GMV的持续增长,并带动公司佣金收入的攀升。拼多多营销费用率一度超过100%,公司 2018 年 Q4 费用合计 68.71 亿元,其中营销费用为 60.24 亿元人民币,同比增长 699%,营销费用也主要是投入线上线下广告,促销和品牌活动中。

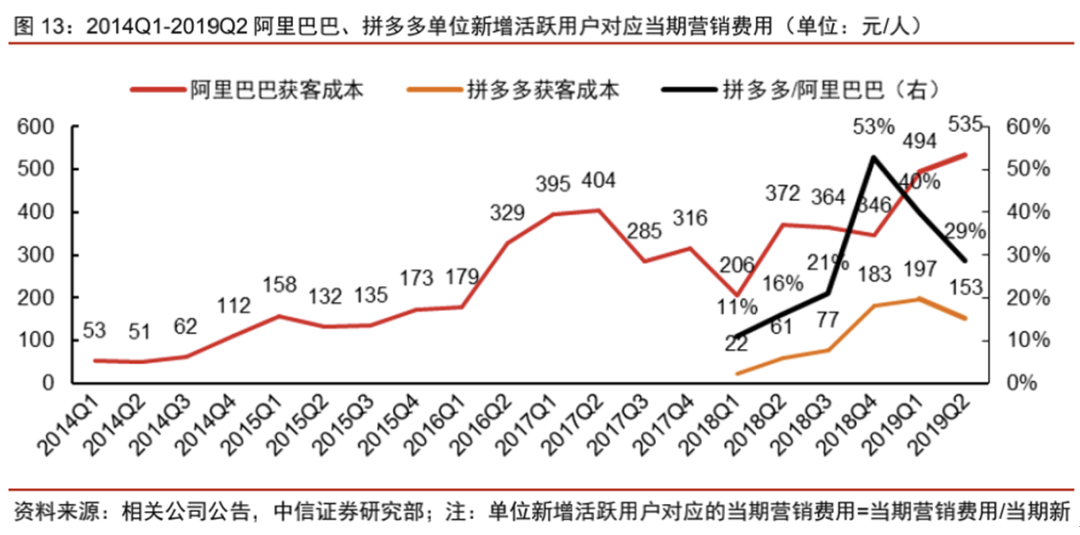

但相比阿里和京东来说,营销大投入的拼多多在获客成本上相对不高。拼多多是起于社交拼团模式,享受了早期社交获客的红利。以新增活跃买家和投入的营销费用算获客成本,2018 年4季度获客成本增长至182.55元,同比增长 2008%,较 2018 年 3 季度增长105.47 元。

从2019年二季度的数据来比,截至 2019Q2,拼多多的获客成本在 100~150 元,京东获客成本在 300元左右,而从下图看出,阿里巴巴获客成本则为535元左右,拼多多为其29%左右。

受益于不断提升的留存率和迷你游戏拉新,新用户获取成本从1季度的197元降至3季度的130元。拼多多在三季度新增约5300万新用户,年活跃用户达5.36亿,提前完成5亿用户的年度目标。

在2019年6月的百亿补贴之前,拼多多的活跃用户环比增速在下降,在3月底,降到了6%,百亿补贴推出之后,环比增速上升至9%,并在三季度继续升到11%。

2019年前三季度,拼多多营销费用占营收的比例分别为96%、107%、108%,前两个季度收入全部都用作支付市场费用,百亿补贴之后的第三季度,营销占收入比例降至90%以下。

公司表示,销售和营销费用除了在线用户的获取方面,更重要的是,促销活动和优惠券都来自离线广告。在对营销费用增长的外部疑虑上,公司强调今年和明年的用户增长战略,似乎短期战略上流量更重于交易。

同时公司也将观察用户的时间花费,他们是否与朋友分享并邀请新用户以及AOV,订单频率和购买的产品类别。如果公司观察到某些用户仅在拥有优惠券时才购买,而没有做任何其他事情,那么这些用户将是不符合公司的投资回报率门槛的低价值用户。

4年突破万亿成交量,营销换增长是否可持续?

拼多多2015年9月上线,拼多多在社交流量中快速崛起,2016年11月单日交易流水超 2 亿,2018 年6月平台用户突破3亿。

拼多多以推出营销活动不断进行用户获取。2019年11月11日售出了40万部iPhone,这些iPhone的买家中有80%的用户为80后和90后。2020年2月底启动了“人民返工”主题的购物节,补贴100亿元,活动前几个小时卖出了5万多部iphone和2万多支mac口红。

在大规模营销投入中,拼多多的用户量的差距在缩小。拼多多和阿里的差距从2017年一季度的3.86亿,一直降至2019年底的1.26亿。拼多多早在2018年的二季度在用户量上已经超越了京东, 2019年其用户数量比阿里巴巴少18%,这比2017年1季度相差的85%的差距已大为缩小。而阿里在巨量用户基础上虽然增长率低,但盘子大,数量却不小,2017年阿里已经有4.5亿的用户,而到2019年,阿里每个季度还能保持新增至少2000多万用户。

用户活跃性对比上,2019年四季度,拼多多活跃用户达到了5.85 亿,阿里和京东分别为7.16 亿同比增长11.2%,拼多多5.85亿,同比增长39.67%,京东3.62亿,同比增长18.6%,拼多多的用户活跃度以超越京东,真正向阿里靠近。

2019年,平台MAU达到4.815亿户,近三年复合增长率84.8%,占年度活跃买家的82.3%,较2017年提升24.68个百分点,平台用户粘性在提升,2019年平均活跃买家近三年复合增长率达72.7%。

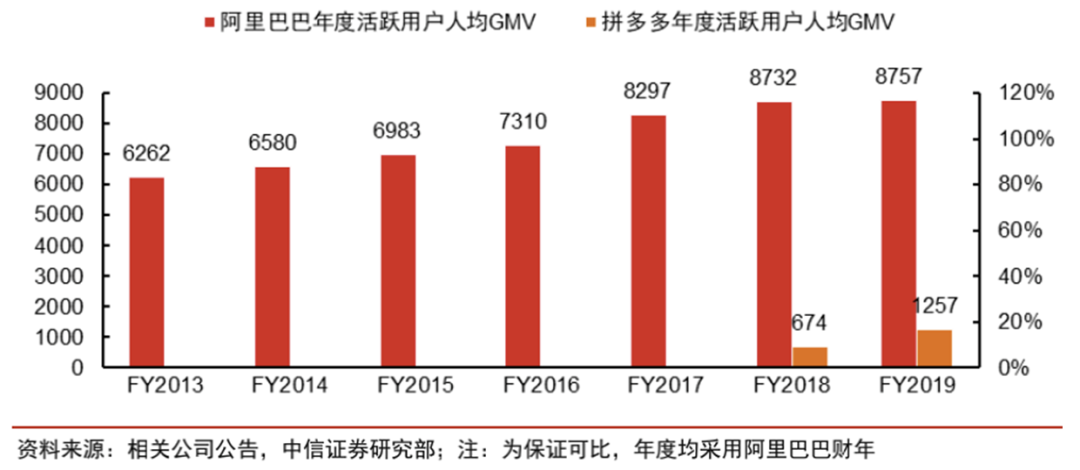

在GMV方面,拼多多赢的是速度,而整体量上依然还有很大空间。2019财年阿里巴巴57270亿元,同比增长18.82%,2019年拼多多10066亿元,同比增长113%,京东20854亿元,同比增长24.37%。拼多多的GMV从2017年的1412亿元上升至2019年的10066亿元,阿里和京东破万亿分别用了9年和15年,拼多多是4年,在总量上,拼多多尚处淘宝 2011 年水平,2019年京东GMV才刚到2万亿,而阿里巴巴是京东和拼多多总和的近2倍。

2017年-2019年,拼多多GMV复合增长率167%,收入复合增长率315%,2019年货币化率为2.99%,2019年的三季度和四季度,其货币化都达到了3%。

在客单价指标上,相比阿里,拼多多仍在相对的低客单价中徘徊。2019年阿里平均客单价为9200元,京东为5800元,拼多多为1700元,在差距上仍然存在不少。而从每年的客单价增长来看,拼多多也在不断增长,2017年为600元,2018年为1100,2019年为1700元。

从投资角度来讲,每年几乎把100%收入都投入到用户获取中,在用户量、用户活跃和GMV上,从绝对量上跟阿里比还是差距很大,但增速迅猛,如果保持这样的增速,再过几年,足以重塑电商竞争的新格局。

跟阿里相比,拼多多当然还有很多局限,最明显的客单价的差距,拼多多目前平均客单价仅为阿里的18%,在订单量上,2018年拼多多活跃用户人均订单量为27单,阿里为90单,仅为其1/3,客单价人均42元,而阿里97元。

在物流、供应链建设和体系协同性上,阿里仍然是强大的存在。当然,拼多多从其投入而言,近几年营销销售大幅投入带来的增速已对市场和对投资人相当有说服力了。

从过往成绩来讲,拼多多在市场营销上的投入无疑是成功的,在绝对量上还难以撼动阿里的巨头的地位,但在增速上已经远远高于阿里和京东,并在用户量等指标上超过京东,而在成交量上也正在逼近位居第二的京东,同时在万亿交易量上,拼多多完成的速度是阿里的一半时间,更是京东的四分之一左右。从数据看,论对手,阿里更应该把拼多多视为头号竞争对手。

2019年底,拼多多账上的现金及现金等价物有333亿元,换言之,拼多多2020年还有资金再做几个百亿补贴。公司预计到2021年非通用会计准则的销售和营销费用/收入比率将降低到68.0%,预计2019-2021E销售总值(GMV)的复合年增长率将达到46%,在2021E达到2.2万亿元人民币。

公司2020年销售营销费用要减少,摆在拼多多面前的是,拿“补贴”换来的用户和GMV还能否延续增长神话?